СОВКОМФЛОТ (FLOT). Отчет за 2022г. Дивиденды. Перспективы.

Сегодня

Приветствую вас на канале, посвященном инвестициям. 20.03.23 компания СОВКОМФЛОТ (FLOT) опубликовала данные по МСФО по итогам 2022 года. Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Совкомфлот (Современный коммерческий флот) — это крупнейшая судоходная компания в РФ, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа, а также обслуживания морской добычи углеводородов. Компания специализируется на операциях в сложных климатических и ледовых условиях.

На конец февраля 2022 года, флот собственных и зафрахтованных судов компании состоял из 134 судов: 108 танкеров, 14 газовозов и 11 специализированных судов.

Санкции.

В марте 2022 года «Совкомфлот» попал под санкции Евросоюза и Великобритании. 25.04.22 в компании сообщили, что из-за введенных ограничений она не может в срок выплатить купон по евробондам. И чтобы погасить кредиты, компания начала распродавать суда.

Также в июне стало известно, что компания перевела большую часть бизнеса в Дубай, т.к. это должно помочь продолжить работу в условиях санкций.

В мае 2022 года компания заявила: «к продаже на рынке предлагается возрастной тоннаж, а также суда, эксплуатация которых не представляется целесообразной в силу введенных в отношении российского торгового флота ограничений».

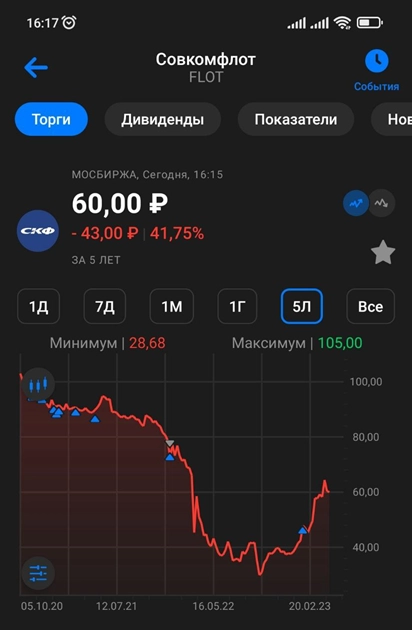

Текущая цена акций.

Акции компании Совкомфлот торгуются на Московской бирже 2,5 года. И фактически, всё это время они находятся в даунтренде. Но за последние полгода акции выросли более чем в 2 раза. И торгуются на уровнях, которые были до начала СВО. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

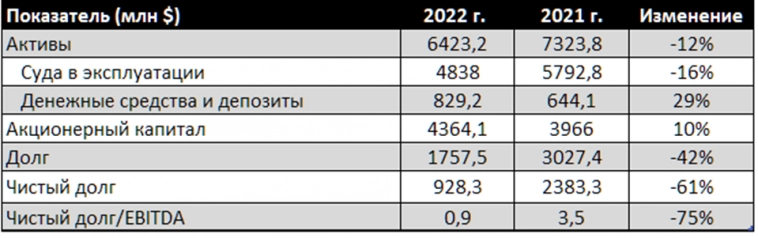

Обратим внимание, что показатели Совкомфлота по традиции представлены в $. И как видно из таблицы, результаты за 2022 г оказались весьма позитивными.

Мы точно не знаем, как на итоговые показатели повлияла продажа судов. Но в любом случае видно, что прибыль от эксплуатации судов выросла на 50% до $1,13 млрд. Скорректированная EBITDA выросла на 53%. А чистая прибыль выросла более, чем в 10 раз.

Цены на фрахт.

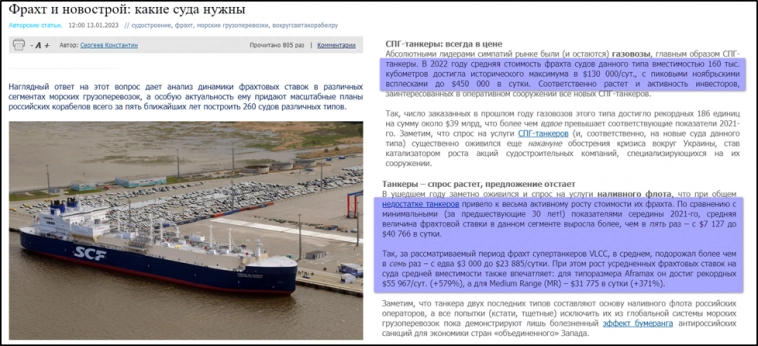

Конечно, улучшение финансовых результатов произошло в основном из-за бурного роста ставок фрахта на танкеры, обусловленного перенаправлением поставок российской нефти вместо Европы в Азию, т. е. по более длинным маршрутам.

Стоимость фрахта судов по перевозке углеводородов в 2022 году выросла в разы.

К слову, в начале 2023 года стоимость фрахта снизилась на десятки процентов, но в феврале вышли новости о том, что после введения эмбарго на российские нефтепродукты фрахт снова вырос до рекордных значений.

Выручка и прибыль. Динамика по годам.

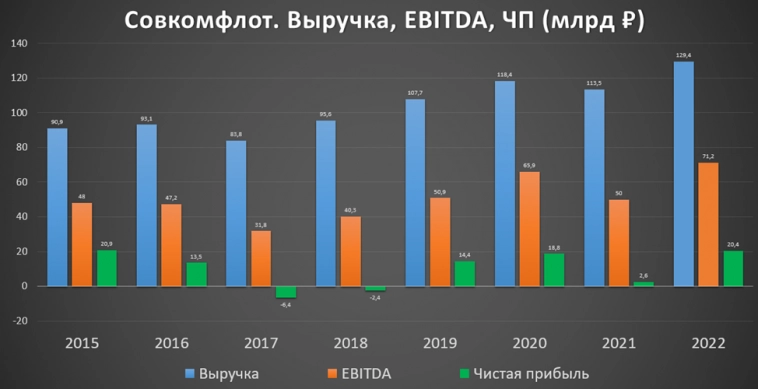

Темпы роста выручки у компании были не очень высокие, в среднем на уровне 5% в год. Прибыль же во многом зависела от стоимости фрахта судов. Например, в 2017-2018 годах цены были на минимальных отметках за 25 лет, во многом из-за этого компания была убыточна в этом время.

Но 2022 год, несмотря на санкции и прочие трудности, оказался рекордным.

Активы и долги.

Кроме информации о выручке и прибылях, компания опубликовала сокращенные балансовые данные.

Из-за вынужденной распродажи, флот уменьшился на 16% г/г (или на 0,96 млрд $). Но ещё больше (на 1,27 млрд $) уменьшился долг. В итоге, чистый долг составил 0,9 млрд $. А ND/EBITDA = 0,9. Что является минимум за последние много лет.

Также известно, что 20 октября 2022 года рейтинговое агентство «Эксперт РА» присвоило ПАО «Совкомфлот» рейтинг кредитоспособности на уровне ruAAA (прогноз «стабильный») – наивысший на локальном рынке.

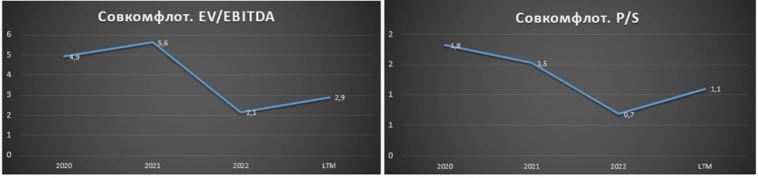

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена акции = 59 ₽

- Капитализация компании = 140 млрд ₽

- EV/EBITDA = 2,9

- P/E = 7

- P/S = 1,1

- P/BV = 0,3

- Рентабельность по EBITDA = 55%

Дивиденды.

Из-за санкций и прочих трудностей, компания не стала выплачивать дивиденды по итогам 2021 года. Правда, учитывая размер прибыли за тот год, они в любом случае бы не были большими.

А 12.04.23 Совет директоров рекомендовал направить на дивиденды 10,1 млрд ₽, что составляет 50% скорректированной прибыли по МСФО за 2022 год. Расчетный дивиденд 4,3₽ на акцию. Доходность 7% к текущей цене. Вероятней всего, основной акционер в лице государства, которому принадлежит 82,8% акций, утвердит этот дивиденд.

К слову, на новостях об этих дивидендах, акции упали на 6%, т.к. инвесторы ожидали, что на дивиденды отправят 100% от чистой прибыли. В принципе это было бы логично, учитывая дефицит бюджета и большие траты на СВО. Но видимо, было решено оставить деньги в компании на приобретение новых судов, т.к. это узкое место для экспорта российской нефти.

Перспективы.

Перспективы связаны с развитием флота. И хотя в сложном 2022 году компании пришлось продать 20% флота, но это конечно, не означает, что так будет и дальше.

По последним данным, судостроительная программа компании на 2022-2023 год насчитывала 32 судна. Если она полностью реализуется, то флот компании может даже превысить показатели до массовой распродажи. Эта программа у Совкофлота гибкая и привязана к реализации текущих энергетических проектов, таких как «Артик-СПГ 2» (проект Новатэка). Т.е. если будут сдвигаться сроки проектов, то будет корректироваться и программа Совкофлота.

Риски.

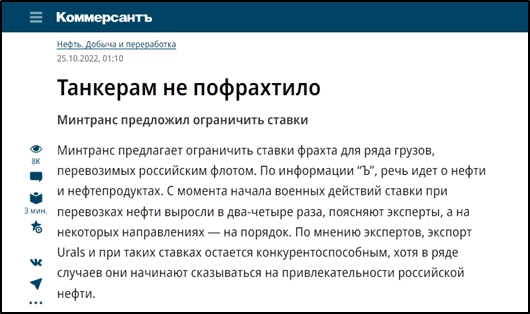

Сейчас основные риски связаны с возможным ограничением ставок со стороны государства. Об этом уже были разговоры, если это случиться, то конечно, — это повлияет на результаты Совкомфлота.

Ну и без этого стоимость на фрахт может упасть, так как он носит циклический характер, а прошлый год был рекордным.

Также важно отметить постепенное старение флота. Правда, средний возраст флота группы СКФ

на конец 2021 года составил 12,2 года, что на 9 % ниже среднего показателя для ведущих танкерных компаний (по данным Clarksons).

Естественно, сохраняются риски с возможным ужесточением санкций. Также, пока идёт СВО, есть ненулевая вероятность, что на танкеры будут совершаться нападения. Т.е. есть риски потери судов.

Выводы.

Совкомфлот – одна крупнейших в мире компаний по морской транспортировке углеводородов.

В 2022 году из-за различных санкций и ограничений, для погашения западных кредитов, компания была вынуждена продать 20% своего флота.

Несмотря на это, вышедшие результаты по итогам 2022 года оказались рекордными. Конечно, во многом благодаря высоким ценам стоимости фрахта судов по перевозке углеводородов.

Долговая нагрузка компании сейчас не очень высокая.

Компания планирует заплатить дивидендами 4,3₽ на акцию (доходность 7%).

Основные риски связаны с вероятной коррекцией цен на стоимость фрахта судов. А также возможным ограничением тарифов со стороны государства.

Компания продолжает свое развитие. Программа на 2022-2023 предусматривала объем в 32 судна. Если она реализуется в полном объеме, то флот компании может превысить показатели до массовой распродажи.

По мультипликаторам компания оценивается средне.

В случае развития позитивного сценария, акции могут вырасти на 15% в текущем году.

Мои сделки.

Так уж получилось, что на момент СВО у меня была открытая небольшая позиция в акциях Совкомфлота (менее 3% от портфеля акций). И на данный момент, это одна из самых неудачных инвестиций. Текущий минус по позиции около 30%, правда, это без учета уже полученных дивидендов. Ещё в конце 2021 года я использовал акции для налоговой оптимизации (т.е. убыток по этой позиции перекрыт прибылью от продажи других акций). В 2022 году не смог это повторить, т.к. ликвидность акций стала очень низкой. На отчете по итогам 3Q 22 я немного докупился. К слову, после этого акции выросли на 40%. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

дивы вообще ни о чём, сегодня есть, завтра нет.

85,2, 22 г -35,8 изменение 34940% Не пойму арифметики. Так можно куда хочешь уйти.