Как я выбираю дивидендные акции для инвестирования.

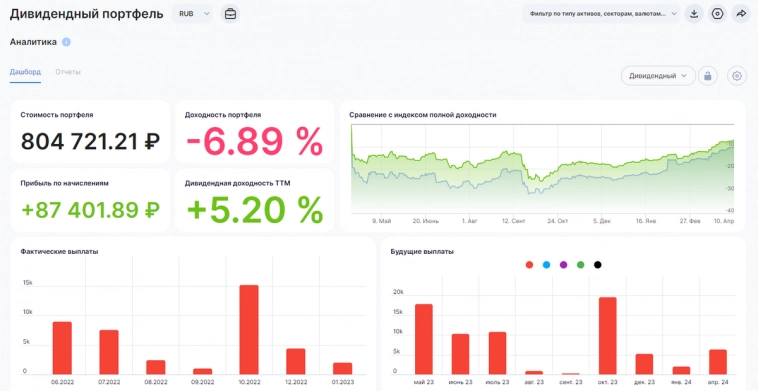

Скрин моего портфеля из приложения Интелинвест

Скрин моего портфеля из приложения ИнтелинвестСегодня у меня зарплата на основной работе, поэтому буду инвестировать и покупать дивидендные акции российского фондового рынка.

Вопрос «Что купить?» всегда актуален для инвесторов. Есть много разных методик отбора акций в инвестиционный портфель. Поскольку, я дивидендный инвестор, то использую схему покупки активов, основанную на анализе дивидендной доходности.

Вообще, считаю, что выплата дивидендов, их размер и стабильность может рассказать многое о финансовом положении компании. Дивиденды-это хороший показатель, который многие недооценивают.

И недавно, в подтверждение моего мнения, на сайте РБК вышла интересная статья о женщине-инвесторе Джеральдин Вайс, которая начала инвестировать в 40 лет, создала собственный метод оценки акций на основе дивидендных выплат и, в итоге, портфель из рекомендуемых ею акций, который она назвала The Lucky 13 («13 счастливчиков») обогнал в среднегодовой доходности портфель великого Уоррена Баффета, прибыль портфелей составила 11.8% и 9.7% соответственно!

Статья называется: «Великая дама дивидендов». Как домохозяйка стала звездой фондового рынка.

Советую ознакомится, интересный материал!

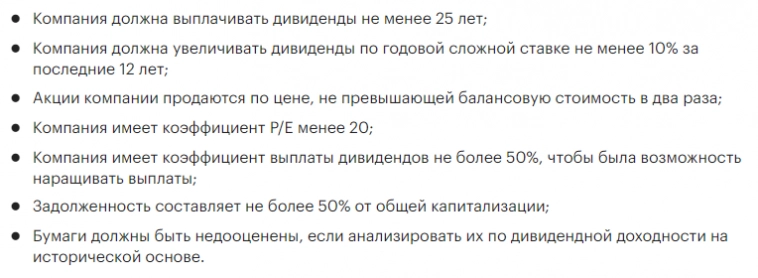

Согласно методике отбора акций «Великой дамы дивидендов», бумаги должны соответствовать следующим критериям:

Очевидно, что основной упор при выборе компаний делается на стабильности дивидендных выплат и их увеличения.

Надо сказать, что Джеральдин Вайс инвестировала на рынке США. Я же покупаю российские акции и немного изменил ее методику, чтобы она подходила мне, для нашего фондового рынка.

Моя методика при отборе дивидендных акций:

- Компания должна выплачивать дивиденды не менее 5 лет подряд

- Желательно, чтобы размер дивидендов увеличивался из года в год

- График котировок должен иметь общий тренд на рост

- Чистая прибыль по финансовому отчету должна увеличиваться из года в год

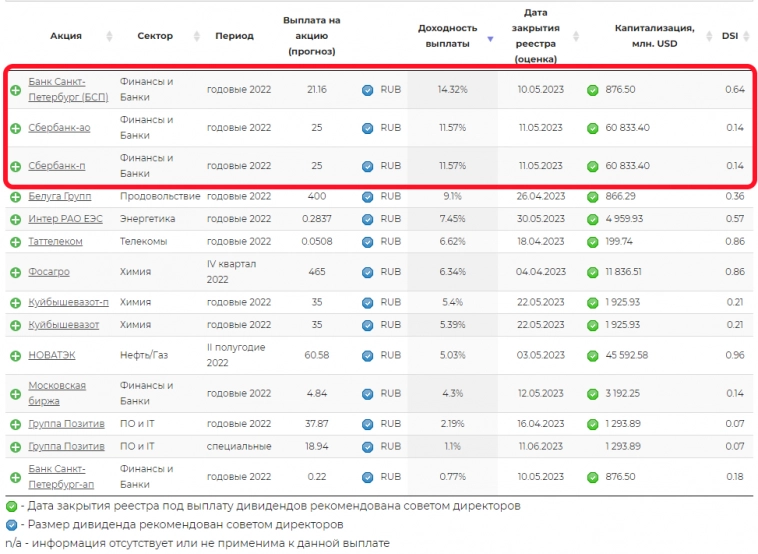

Смотрю я все данные о дивидендах на сайте ДОХОД.РУ-дивиденды:

Скрин с сайта Доход.ру

Скрин с сайта Доход.руСудя по таблице рекомендованных и утвержденных дивидендов-два банка предлагают двузначную дивидендную доходность, их я и буду покупать.

Давайте сравним эти две компании. Начнем с графика котировок:

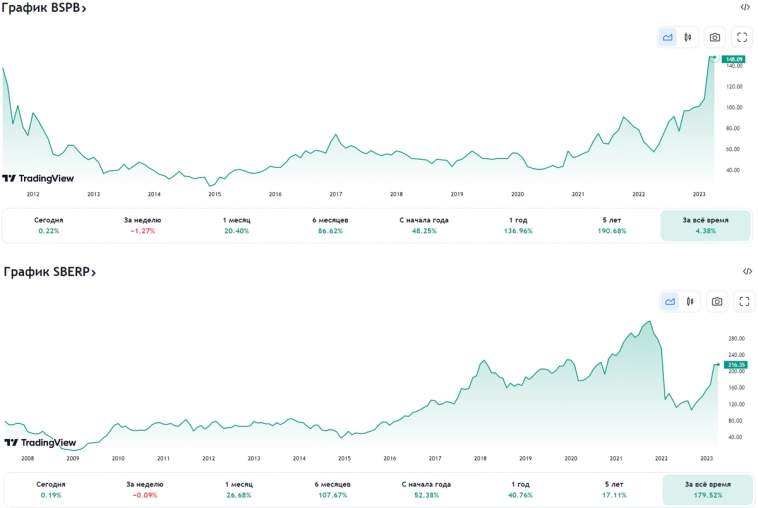

Скрин с сервиса tradingview

Скрин с сервиса tradingviewЯ смотрю движение котировок за все время пребывания акций компаний на бирже. Оба графика показывают положительную динамики, но:

- Акции БСП находятся на максимумах благодаря объявленным высоким дивидендам и хорошего отчета о прибыли. Думаю, что после выплат, котировки упадут на ГЭПе и компании понадобятся серьезные позитивные факторы, чтобы преодолеть свой исторический максимум и двинуть котировки вверх.

- Акции СБЕРа выглядят недооцененными и находятся на более благоприятной точке входа.

Теперь посмотрим на дивидендные выплаты:

Скрин с сайта Доход.ру

Скрин с сайта Доход.руПо выплате дивидендов обе компании выглядят привлекательными:

- Двузначная доходность

- Приемлемая доля выплат от прибыли

- Видна тенденция на ежегодное повышение дивидендов

Но у БСП дивидендная политика заканчивается в 2023 году и не известно, что совет директоров решит делать с выплатами дальше.

У СБЕРа более длительная история дивидендных выплат и в среднем по годам, СБЕР платит более щедрые дивиденды.

Если смотреть на финансовые отчеты:

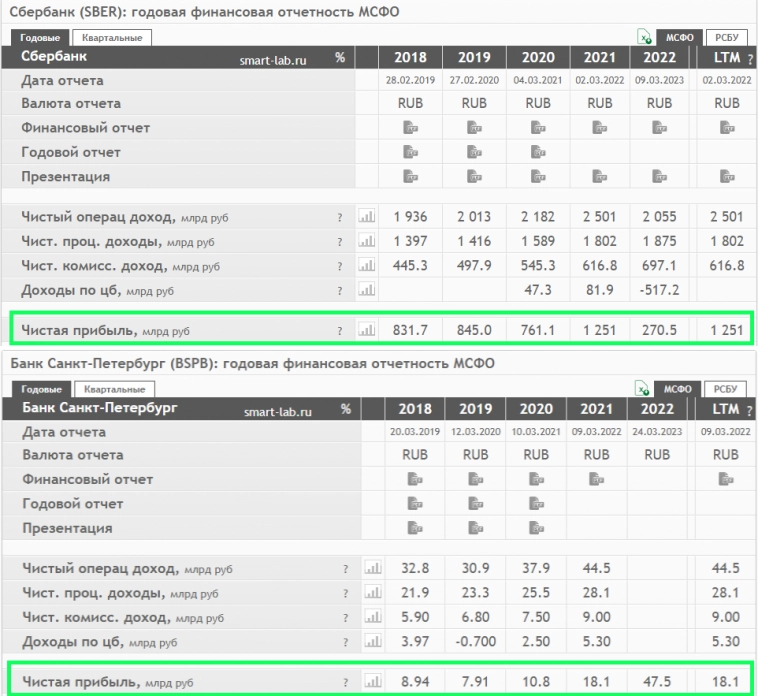

Скрин с сайта СмартЛаб

Скрин с сайта СмартЛабИз всего финансового отчета больше всего меня интересует параметр «чистая прибыль»- это те деньги, которые остаются у компании после всех расходов и уплаты налогов и именно из чистой прибыли компания выплачивает дивиденды.

По отчету обе компании выглядят хорошо и прибыль растет.

В итоге:

Обе компании соответствуют моим требованиям для покупки в дивидендный портфель. Но СБЕР выглядит немного более привлекательным по котировкам и у него более длительная история выплат дивидендов. У БСП кончается дивполитика в этом году и есть неопределенность в дальнейшем с размера и стабильностью дивидендных выплат. Поэтому, я буду инвестировать в акции СБЕРа!

Друзья, спасибо за внимание к моим статьям!

Здесь мой канал в ТЕЛЕГРАММЕ

Поэтому если видите что бумага перспективная добавляйте в портфель. Продать всегда успеете.

спасибо

Кстати, у меня два банка в портфеле, и именно Сбер (10%) и БСП (3%)