Распадская (RASP). Отчет за 2022г. Текущая ситуация.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.03.23 вышел отчёт за 2022 г. компании Распадская (RASP). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО «Распадская» — лидер российского рынка и один из крупных международных экспортеров коксующегося угля.

Состоит из двух площадок — Новокузнецкой и Междуреченской. Управляет добычей на крупнейшей в России угольной шахте «Распадская».

Материнской организацией Распадской является EVRAZ plc, которая владеет 93.24% акций. Крупнейшим акционером ЕВРАЗ является Роман Абрамович. ЕВРАЗ зарегистрирован в Великобритании, поэтому есть юридические трудности с выплатой дивидендов Распадской.

99% выручки Распадской приходится на реализацию коксующегося угля.

Больше половины выручки приходится на продажу угля компаниям, которые находятся под общим контролем EVRAZ. Т.е. это не только материнская компания, но и ключевой партнёр.

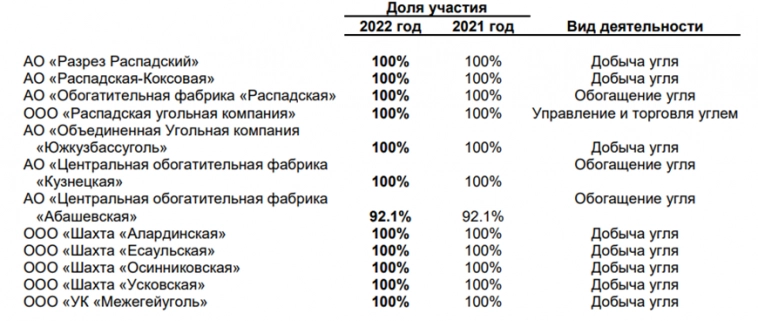

У Распадской есть несколько основных дочерних предприятий:

Текущая цена акций.

Акции компании торгуются в два раза ниже максимумов, показанных накануне начала СВО. Но в тоже время, за последние полгода они отскочили на 50% с локальных минимумов. Посмотрим отчётность компании, чтобы понять, почему так происходит.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

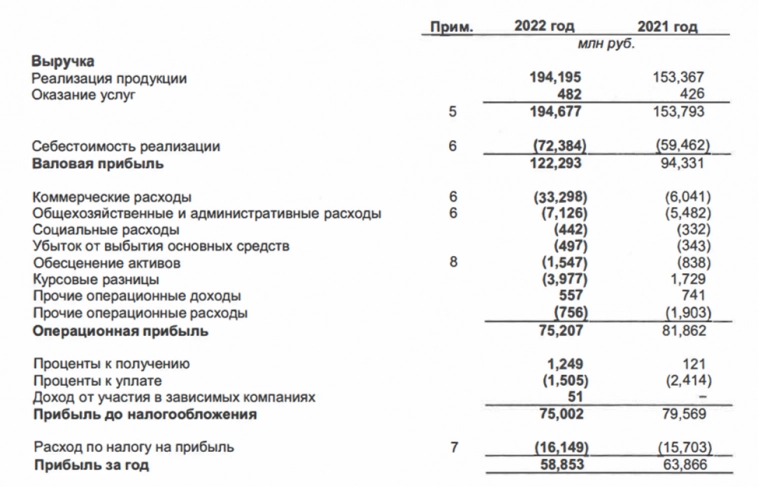

Итоговые финансовые результаты за 2022 год:

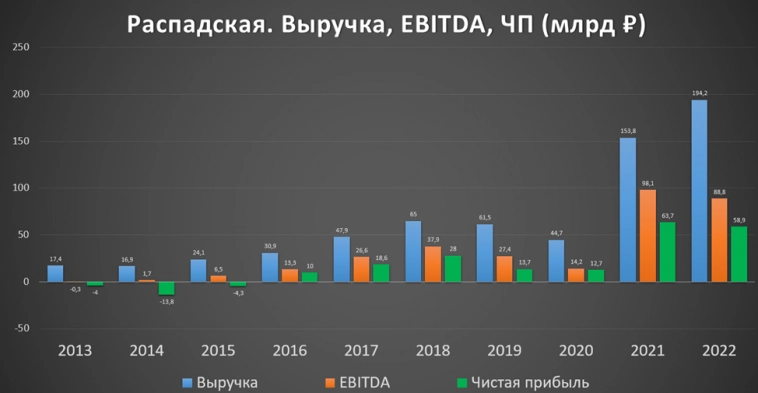

- Выручка 194,6 млрд (+26,5% г/г);

- EBITDA 88,8 млрд (-9% г/г);

- Чистая прибыль 58,8 млрд (-7,8% г/г);

Рост выручки произошёл в основном за счет роста цен на уголь. Но из-за роста себестоимости и коммерческих расходов, чистая прибыль немного снизилась.

Если смотреть на годовом горизонте, то результаты 2022 года вполне достойные. И лишь немного менее прибыльные, чем в 2021 году, когда акции стоили почти в 2 раза дороже.

После рекордного первого полугодия, результаты за второе полугодие существенно припали. В основном из-за снижения цен на уголь в 2П 2022.

Операционные показатели.

В 2022 году добыча составила 21,5 млн тонн угля (-6% г/г). Снижение было обусловлено ростом числа перемонтажей (6 в 2022 г. против 4 в 2021 г) и снижением нагрузок на некоторых шахтах в связи с повышенным содержанием метана в угольных пластах.

Общий объем реализации 14,3 млн тонн (-16% г/г). Снижение в основном связано с прекращением поставок российского угля в Европу, логистическими ограничениями на Дальнем Востоке, а также снижением спроса в России со стороны металлургических компаний в связи с обострившейся геополитической ситуацией.

Доля экспорта в общих продажах угольного концентрата составила 54% или 6,7 млн т, из которых большая часть отгрузок приходится на страны Азиатско-Тихоокеанского региона. Доля экспорта в Европу снизилась с 11% до 3%.

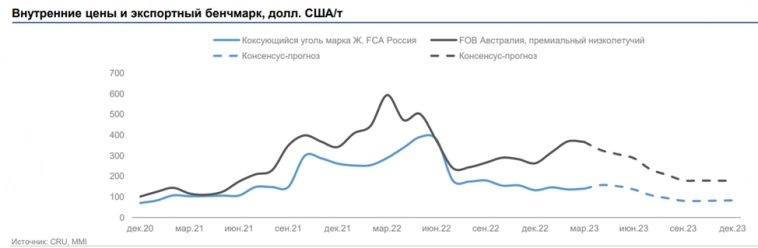

Цены на уголь.

В первом полугодии были высокие цены на уголь, поэтому и результаты компании были значительно лучше. Во втором полугодии цены были в среднем в 2,5 раза ниже. Драйверами нисходящего движения цен стали слабые показатели глобального сталелитейного рынка на фоне изменения экономических условий в мировой экономике и политики «нулевой терпимости к COVID-19» в Китае.

Прогноз на 2023 год: небольшое снижение с дальнейших стабилизаций цен во 2 полугодии.

Себестоимость и расходы.

Как мы отмечали выше, несмотря на рост выручки на 26% по итогам 2022 года, чистая прибыль упала на 8%. И в основном это связано с ростом себестоимости и коммерческих расходов.

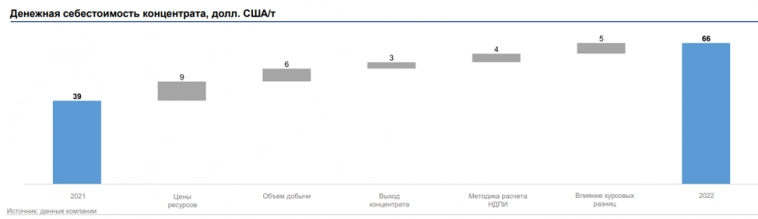

Денежная себестоимость тонны концентрата выросла на 69% из-за:

- роста цен на материалы и услуги на фоне высокой инфляции;

- снижения объемов добычи на 6%;

- снижения выхода концентрата на обогатительных фабриках на 4%;

- изменения методики расчета НДПИ в 2022 году;

- влияния курсовых разниц (в 2022 средний курс доллара 68,5₽, а в 2021 году 73,6₽).

В итоге себестоимость реализации превысила 72 млрд (+21,7%).

А коммерческие расходы выросли в 5,5 раз до 33,3 млрд. В основном это связано с ростом логистических расходов на фоне увеличения дальности маршрутов доставки и изменения условий поставки. Если, например, раньше можно было доставить товар до терминала отправления, то сейчас компания больше отвечает за погрузку, перевозку, страховку и тп.

Запасы.

Общие запасы выросли в 2,13 раза до 16,8 млн. Это связано со снижением спроса внутри РФ (из-за проблем металлургов), а также из-за сбоя цепочек поставок и прочих логистических ограничений.

Долговая нагрузка.

У компании отрицательный чистый долг. На счетах 27 млрд свободных денежных средств. Финансовое положение отличное.

Денежный поток.

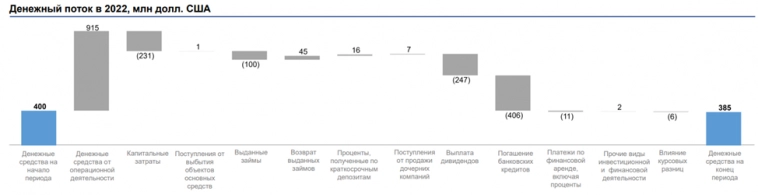

- Чистый денежный поток от операционной деятельности 915 млн$ (+2% г/г);

- Капитальные затраты составили 231 млн $ (-4% г/г);

- Выданные займы составили 100 млн $;

- Выплаченные дивиденды составили 247 млн $;

- Погашение банковских кредитов составило 406 млн $;

Дивиденды.

В августе 2021 года менеджмент утвердил новую дивидендную политику, согласно которой компания будет выплачивать дивиденды раз в полгода в размере не менее 100% свободного денежного потока (FCF), если ND/EBITDA < 1 и не менее 50% FCF, если ND/EBITDA >1.

Но так как основной акционер ЕВРАЗ – это иностранная компания, то выплаты сейчас юридически осложнены. Поэтому, вполне естественно и ожидаемо, что Совет директоров не рекомендовал выплату дивидендов по результатам 2022.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

- Текущая цена акции = 278₽

- Капитализация компании = 185 млрд ₽

- EV/EBITDA = 2,1

- P/E = 3,1

- P/S = 1

- P/BV = 1

- Рентабельность по EBITDA = 45 %

Выводы.

Итак, Распадская – это крупнейшая угольная компания в РФ. Её основной клиент – это материнская компания ЕВРАЗ.

В 2022 году компания столкнулась с трудностями реализации. С 10.08.22 ЕС и Великобритания прекратили закупки российского угля. Экономические санкции закрыли доступ к международным рынкам капитала. Перебои в цепочках поставок привели к необходимости создания дополнительных запасов запчастей и материалов, и, как следствие, к увеличению потребности в оборотном капитале.

На фоне этих проблем, финансовый отчет за 2022г оказался достаточно позитивным. Но результаты за второе полугодие слабые. В основном это объясняется снижением цен на уголь и ростом коммерческих расходов из-за перехода на новый базис расчетов.

Себестоимость выросла на 69% из-за инфляции, изменений в НДПИ и укрепления рубля.

Финансовое положение отличное. По мультипликаторам оценена дёшево.

Так как основной акционер ЕВРАЗ – это иностранная компания, то выплаты дивидендов сейчас юридически осложнены.

Также отмечу, что доля ЕВРАЗа в Распадской очень высока. В свободном обращении находится менее 7% акций. Таким образом, ликвидность низкая. А также ЕВРАЗ при желании может принудительно выкупить акции у миноритариев и провести делистинг.

Ещё нельзя забывать о возможных налоговых, санкционных, валютных и прочих рисках.

Лично я до сих пор не покупал акции Распадской. Хотя компания интересная и сейчас стоит недорого. Мне не нравится низкая ликвидность. А также напрягает ситуация с дивидендами, не понятно, когда она сможет разрешится. Поэтому пока продолжаю наблюдать за ценами, при хорошем снижении, вполне возможно, что куплю на небольшую долю от портфеля. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

Спасибо.