31 марта 2023, 12:06

SQM - один из мировых лидеров производства лития с привлекательной ценой

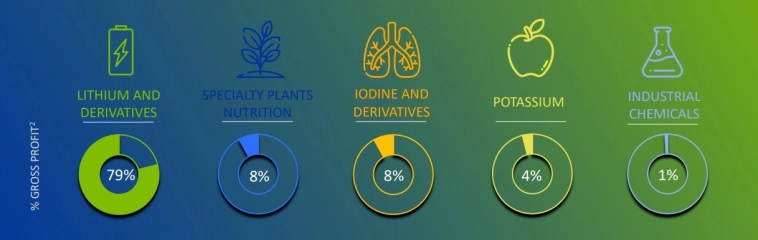

Sociedad Química y Minera de Chile S.A. (SQM) производит и продает специальные удобрения для растений, йод и его производные, литий и его производные, хлорид и сульфат калия, промышленные химикаты и другие продукты и услуги. Компания также предлагает йод и его производные для использования в медицине, фармацевтике, сельском хозяйстве и промышленности, включая рентгеноконтрастные вещества, поляризационные пленки для ЖК-дисплеев и светодиодов, антисептики, биоциды и дезинфицирующие средства, фармацевтический синтез, электронику, пигменты и компоненты красителей. Кроме того, компания предлагает карбонаты лития для различных применений, включая электрохимические материалы для аккумуляторов. Кроме того, компания поставляет гидроксид лития для производства консистентных смазок, а также катоды для аккумуляторов. Ниже представлена информация о влиянии направлений бизнеса на валовую прибыль.

Компания работает в Чили, Латинской Америке и Карибском бассейне, Европе, Северной Америке, Азии и на международном уровне, была зарегистрирована в 1968 году и имеет штаб-квартиру в Сантьяго, Чили.

Для меня SQM — это, прежде всего, добыча и переработка лития, т.к литий дает 2/3 выручки и почти 80% валовой прибыли. Не могу не отметить тот факт, что компания сочетает в себе сырьевую компанию и компанию роста.

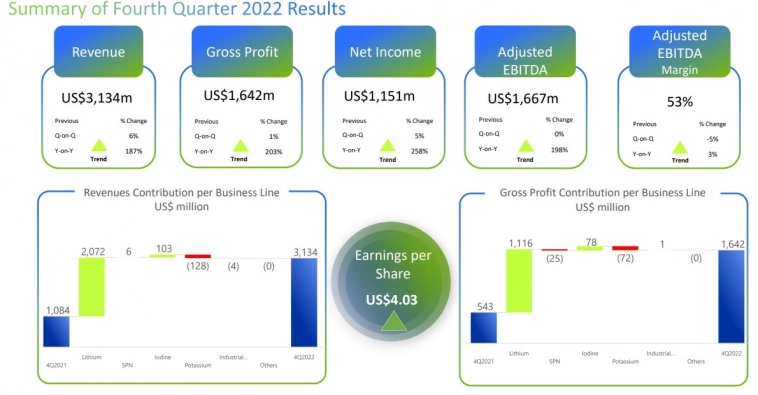

Рост показателей: выручка /валовая прибыль/чистая прибыль/скорректированная ЕБИТДА составил в 22г. 187%/203%/258%/198% соответственно.

Ну может это стартап, могли вы подумать, увидев такие цифры роста бизнеса.

Выручка от реализации лития и его производных за 2022г. составила 8,2 млрд $ и компания занимает 20% мирового рынка лития.

Что повлияло на такие выдающиеся результаты?

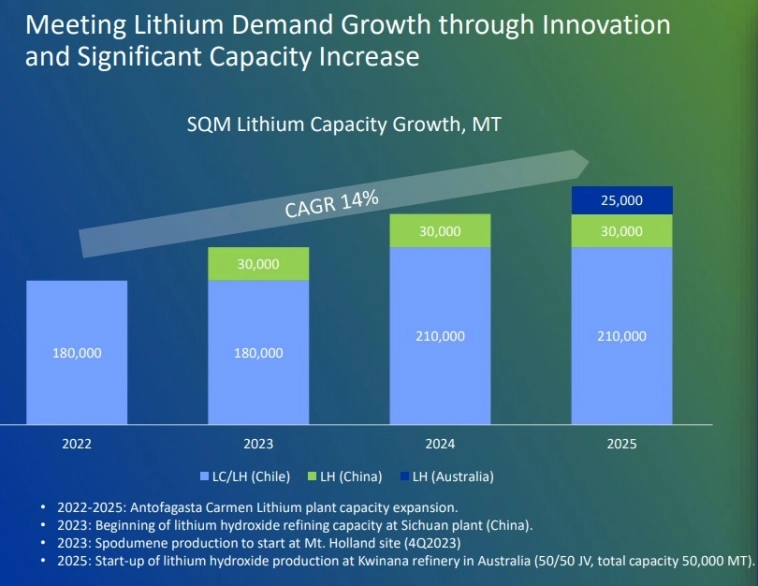

Рост цены и рост объемов производства. И компания закладывает 20% рост спроса на литий на 2023г, в основном за счет роста объемов производства электромобилей в Китае.

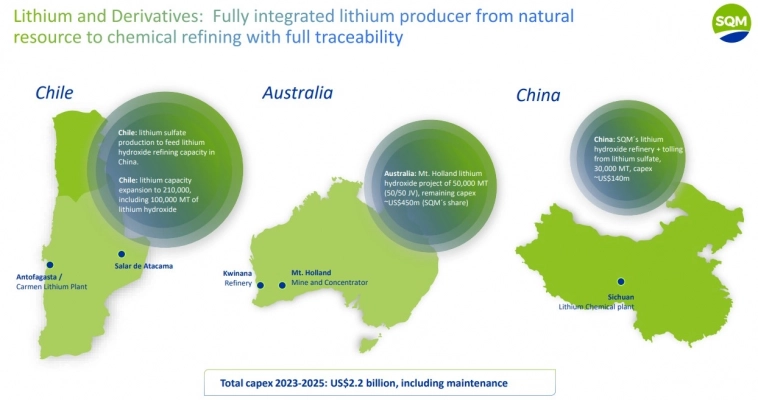

SQM расширяет свои производственные мощности в Чили и Австралии через совместное предприятие с Wesfarmers под названием Mt Holland Lithium Project. Проект предполагает строительство завода по производству гидроксида лития и шахты по производству сподуменового концентрата. Обе компании владеют 50% акций предприятия.

CAPEX компании распределен между Чили, Австралией и Китаем и нацелен как на увеличение добычи, так и на увеличение переработки лития.

В результате ежегодный CAGR составит 14%.

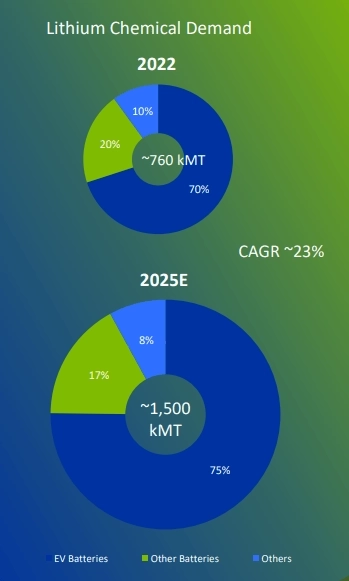

Ну а как это вообще корреспондирует с ростом спроса на литий?

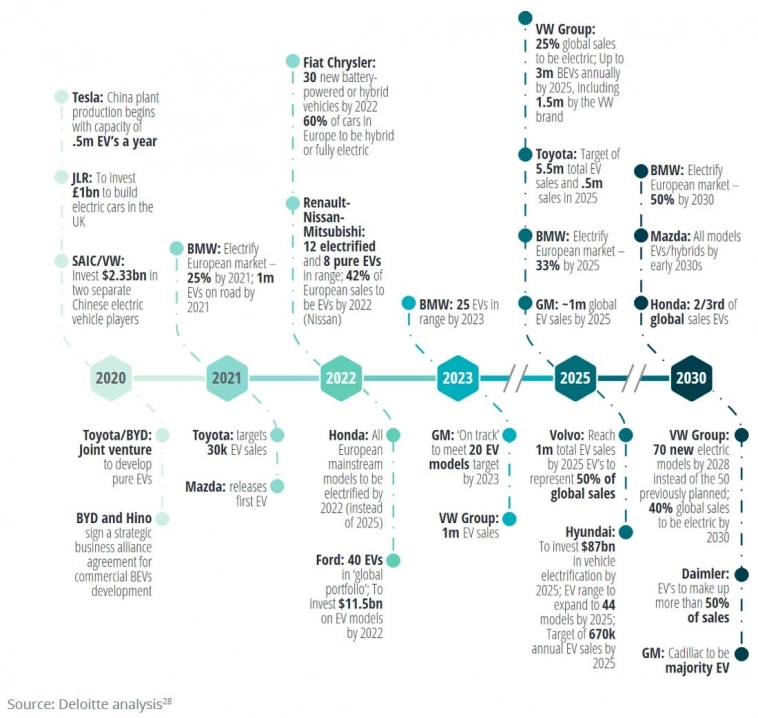

Спрос к 2025г удвоится, что подтверждается планами основных автомобильных компаний.

Картина об это компании была бы не полной, если не включить в описание другие направления бизнеса.

Мировая доля рынка продукции на основе йода-33%. Хотя производство стагнирует, цена за тонну пробивает новые максимумы.

Доля рынка в производстве нитрата калия — 45%. Виден значительный спад продаж, при этом уровень цен перекрывает снижение объема выпуска.

Доля мирового рынка в производстве химикатов для промышленности — 60%! Цена после максимумов откатилась, но вернулась к восходящему тренду.

Дешева ли компания?

Коэффициенты

P/E -6

Price/Sales TTM- 2.19

Price / FCF — 5,75

Price / Book — 4,79

Прибыльность

Валовая рентабельность -53.56%Рентабельность EBIT -52.09%

Рентабельность по чистой прибыли -36.47%

Рентабельность собственного капитала-96.08%

Рентабельность активов-38.75%

Долг

Коэф. быстрой ликвидности -1,54

Долг/собственный капитал- 48,9%

Общий долг/собственный капитал- 60,84%

Дивиденды

Дивидендная доходность- 9,69%

Коэф.выплат дивидендов — 57,3%.

Дивиденды выросли с 1 доллара США в 2013 году до 7,52 доллара США в 2022 году.

Цена

От хаев 2023г цена откатилась на 30%, нивелировав весь рост за 2023г.

Резюме: компания имеет высокую рентабельность и отдачу на вложенные активы, стоит 6 годовых прибылей и 6 годовых денежных потоков, платит дивиденды под 10% годовых, планирует расти со скоростью 14% в год, цена на привлекательных уровнях и компания имеет умеренный уровень долга.

Бочка дегтя

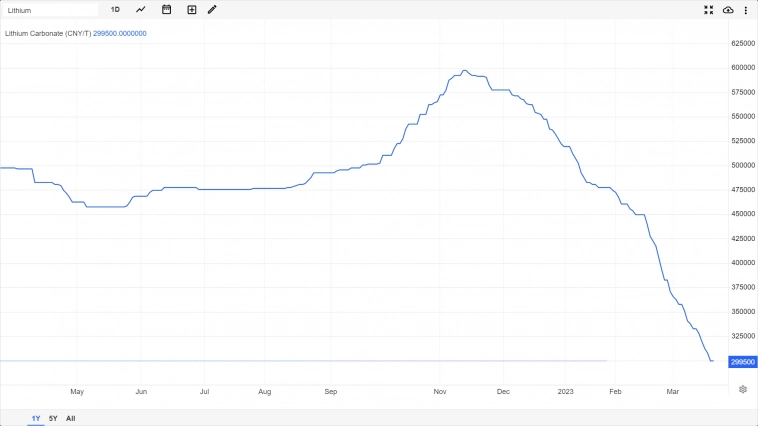

1.Цена на литий

Литий от максимумов 23г потерял половину стоимости, поскольку правительство Китая полностью прекратило субсидирование покупки электромобилей в конце 2022 года, рост продаж электромобилей снизился.

2. Сырье

Срок действия прав на добычу на Салар-де-Атакама истекает в 2030 году. SQM имеет долгосрочное соглашение с правительством Чили на добычу примерно 2,2 миллиона метрических тонн карбоната лития до этого времени.

3. Налоги

Доходы Министерства финансов Чили от контрактов на добычу лития резко выросли, увеличившись более чем на 520% в январе 2023 года, об этом 3 марта сообщает радио ADN со ссылкой на пресс-службу Бюджетного управления (Dipres) Чили.

По данным ведомства, общий доход госбюджета по состоянию на январь показал реальное годовое увеличение на 9,1%, «в основном из-за более высоких доходов от собственности — из-за роста сборов по контрактам на добычу лития и из-за налогов на частную добычу».

4. Альтернативные технологии.

Недостатки батарей на основе лития всем известны (ограниченность производства и запасов и, как следствие, дороговизна, загрязнение окружающей среды при добыче, производстве и при утилизации, риск возгорания и взрыва батарей итд.), из-за чего в мире ведутся разработки альтернативных технологий.

Главная альтернатива- топливные элементы — это электрохимические устройства преобразования энергии.

Вывод: Компания интересна для долгосрочных инвестиций, является мировым лидером в нескольких областях, имеет высокую дивидендную доходность и цена на акцию находится на привлекательных уровнях.

PS: Статья выражает мнение личное автора и не является индивидуальной инвестиционной рекомендацией.

Читайте на SMART-LAB:

AUD/NZD: быки вошли во вкус, подтягивая котировки к новым высотам

Кросс-курс AUD/NZD после пробоя локального уровня 1.1692 откатился к нему и сейчас активно «топчется», осваивая свежую поддержку. Также стоит обратить внимание на то, что в текущий понедельник...

16.02.2026

Банк Санкт-Петербург: худшее осталось позади?

Банк Санкт-Петербург подвел итоги за январь 2026 года по РСБУ. Чистая прибыль составила 3,62 млрд руб., что на 30% меньше показателя (5,12 млрд руб.) за аналогичный период прошлого года, но...

16.02.2026

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

16.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

Где торгуется? А не заморозят акции?

Спасибо.