Новое - хорошо забытое старое (об индексе Мосбиржи за 20 лет)

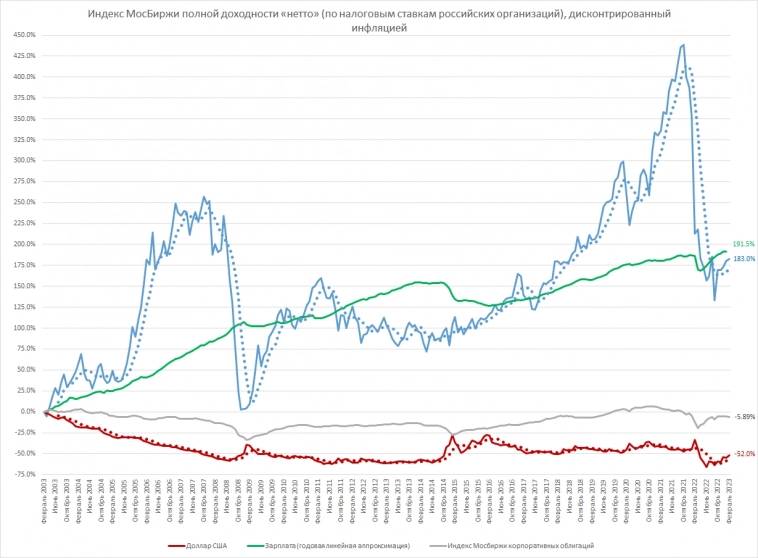

Много раз тут писал, что доходы надо оценивать в валюте расходов с дисконтированием на инфляцию, т. е. в реальных деньгах, а не в номинальных. А как выглядит реальная доходность нескольких показателей российских рынков за последние 20 лет с февраля 2003-го. Вот как

Сразу скажу, что период ровно в 20 лет получился совершенно случайно: данные по индексу МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) на сайте Мосбиржи начинаются в феврале 2003-го.

Предвижу возражения о дисконтировании официальной инфляцией. Не согласен, что она не отражает реальность. Смотрите сами. Индекс официальной инфляции за эти 20 лет составил 493.70%, т. е. цены выросли почти в 5 раз. Я не поленился и нашел в интернете некоторые цены 2003 года. И что получилось?

Ближе всего к официальной инфляции выросли цены на бензин – в 5,1 раза. Меньше инфляции выросли цены на мясо птицы и свинину – в 4,1 и 4,3 раза, соответственно. Больше инфляции выросли цены на одноразовые поездки в московском метро – с 10 до 62 рублей. Но с последним есть и нюанс: в 2003-м году не было карт Тройка, а сегодня одна поездка по этой карте стоит 46 рублей, не считая кэшбеков. Ну сравнивать цены на мобильные телефоны в 2003-м и сегодняшние смартфоны, ИМХО, некорректно, а по устаревшим аналогам мы вообще получаем дефляцию. Ну и кто после этого скажет, что официальная инфляция занижена?

Но вернемся к приведенным графикам. Вообще рисование графиков в процентах нарастающим итогом приводит к визуальным искажениям. Например, на вышеприведенной картинке падение дисконтированного индекса 2021-2022 выглядит гораздо больше падения 2008-го. Но, как мы увидим ниже, это совсем не так. Также по 6-ти месячной линейной аппроксимации (пунктирная синяя линия) мы видим, что индекс Мосбиржи движется волнообразно, правда, никакими числами Фибоначчи в размерах и продолжительности «волн» и «не пахнет», в чем можно убедиться при разбивке времени по динамике этих «волн», приводимой на картинке ниже. Но прежде чем переходить к этой картинке отметим, что мы видим на первой:

— выше инфляции за эти 20 лет выросли только индекс Мосбиржи и средние зарплаты. Рад бы взять медианные зарплаты, но их Росстат считать начал только в 2020-м и за эти годы корреляция их приращений со средними 0,99, т. е. с точки зрения относительных цифр (а на графике только они) мы и не допускаем больших ошибок;

— покупательная способность доллара упала более, чем в 2 раза (для сравнения в США она упала меньше — на 39,3%). Но ниже мы увидим, что в отдельные периоды все было с точностью до наоборот.

— индекс Мосбиржи корпоративных облигаций является не более, чем safe haven (в переводе с английского «безопасное убежище»). С удовольствием бы посмотрел на индекс ОФЗ, но его данные на сайте Мосбиржи начинаются только в 2012-м году.

Ну теперь перейдем к графику по периодам «волн» дисконтированного индекса Мосбиржи, считая каждую «волну» с 0%

Эту картинку надо смотреть на отдельной вкладке в полном формате. Какие закономерности на ней мы видим? Практически всегда в периоды ростов дисконтированный индекс Мосбиржи в разы обгоняет рост реальных зарплат. Более того, рост 2015-2016 вообще был на фоне падения реальных зарплат. До 2022-го года мы видим и другую закономерность: все росты индекса Мосбиржи сопровождаются падением реального курса доллара и только на росте в октябре 2022-феврале 2023 доллар обогнал индекс Мосбиржи. Кстати, это не первое отличие 2022-2023 от предыдущего периода. Например, до 2022-го года во все периоды падений индекса Мосбиржи доллар был, как минимум, safe haven. А в кризис 2021-2022 он испытал значительное падение, чего не наблюдалось ранее. О чем это говорит? О том, что наш рынок действительно стал другим после февраля 2022-го.

Ну и в заключение несколько выводов о периодах падения реального курса индекса Мосбиржи, их предсказании и некоторых исторических параллелях.

О периодах борьбы с инфляцией (оранжевый график) я подробно писал тут 4 года назад. Проблема этих периодов в том, что их начало очень трудно предсказать. Мы конечно прекрасно знаем, что в условиях отсутствия проблем у крупных банков(!) Набиуллина является принципиальной сторонницей политики «таргетирования инфляции». Но точно также мы знаем, что «добро» на эту политику дается исключительно из вышестоящих «кремлевских кабинетов». А вот что происходит в обсуждениях «кремлевские кабинеты»<->Набиуллина «здесь и сейчас», увы, знают только инсайдеры.

Конечно постфактум мы можем «вычислить» начало периода политики «таргетирования инфляции» по динамике денежной базы. НО! Во-первых, это лаг в расчетах в 2-3 месяца, а, во-вторых, лаг между началом этой политики и оранжевыми участками графика очень разный: 3 месяца в 2004-м, 9 месяцев в 2011-м и 5 месяцев в 2017-м. Тут мы попадаем в ситуацию, когда не можем предсказать начало, но более-менее ясно их окончание (см. синие комментарии).

С красными графиками все с точностью до наоборот: мы имеем кучу доступных новостей, предваряющих эти падения и намекающих о них, но совершенно не верим, что события, указанные в синих текстах, являются факторами локального разворота.

Простой пример. Почитайте сколько «похоронных» комментариев было о нашем рынке после объявления частичной мобилизации. А что получилось? А ведь в истории мы легко находим примеры, подтверждающие «правило от обратного»:

— коррекция на российском рынке в 1999-м (падение больше, чем на 50% от предыдущих локальных максимумов по Газпрому и РАО ЕЭС) закончилась в день ввода войск в Чечню;

— падение S&P500 в ходе «кризиса доткомов» (тоже больше 50% от максимумов марта 2000-го) закончилось в день начала войны в Ираке в марте 2003-го.

Кстати, эти примеры я привожу уже лет 18, но «люди не верят».

Но все же я бы не был на 100% оптимистичен относительно нашего рынка в ближайший год. Почему? Потому что никуда не ушли два фактора, которые могут породить новую красную линию на графике:

— военное поражение России в СВО;

— банковский кризис в западных странах.

По поводу первого у меня последнее время появились мысли от ежедневного чтения телеграммов военкоров с обеих сторон, но это не тема для обсуждения на данном сайте. Да и однозначный вывод из этих мыслей сделать невозможно. Кроме одного: ждать окончания военной фазы СВО в ближайшие полгода не стоит.

А вот по поводу второго хочется сказать пару слов. То, что «первые звоночки прозвучали», мы уже знаем. Однако будущее, как всегда, не подразумевает однозначного развития событий и зависит от будущих данных по инфляции там, которые предсказать сейчас сложно. НО! Мы часто слышим разговоры о том, что наш рынок «отвязался». И даже я написал в своем последнем топике на сайте, что локальной связи нет. Но это пока ее нет. Ее и в 2007-2008-м не было, пока S&P500 «сползал» в пределах 20% от максимума октября 2007-го с постоянными «откатами». И в это время наш рынок действительно был «тихой гаванью» и даже в мае 2008-го сделал новый исторический номинальный максимум (с учетом дисконта на инфляцию, как можно видеть на картинках, максимума в мае 2008-го не было). Но как только в июле 2008-го S&P500 стал падать «со скоростью курьерского поезда», от нашей «тихой гавани» не осталось и следа. И в этот раз все повторится, если S&P500 начнет падать «со скоростью курьерского поезда». Почему? Да потому что и нынешние «дружественные» страны этот кризис не обойдет стороной. А зависимость от них никуда не делась и даже возросла.

Ну на этом и закончим и так получилось «много буков».

Что вы думаете о факторе недружественных нерезов в акциях РФ? Вне зависимости от исхода СВО они при первой возможности могут захотетить выйти? В силу правил своих фондов. В итоге либо обрушить индекс MOEX либо долгое сползание вниз, если будут выпускать постепенно.