❗️ПИК или ЛСР? Что с дивидендами? Об этом умалчивают!!

Сравним акции компаний Пик и ЛСР. Как всегда, будет информация, о которой мало известно и редко говорят. Мне уже писали в комментариях, что это становится моей фишкой. Я глубоко изучаю компании и нахожу те риски, которые не лежат на поверхности. Обязательно выберем победителя, а также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. Обещаю – будет интересно, от вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/uFI8SPj_bw8

Но если вы предпочитаете читать, то текст я для вас также подготовил:

❗️Итак, что Пик, что ЛСР – российские компании с российской юрисдикцией, дивиденды могут выплачивать, но НЕ ВЫПЛАЧИВАЮТ. Но об этом позже.

Все сравнения, на сегодняшний день, я начинаю именно с юрисдикции, т.е. с того, где компания зарегистрирована. Сегодня от этого зависит слишком многое — начиная от возможности выплачивать дивиденды и заканчивая множеством других рисков, таких как делистинг или разделение бизнеса.

👆А сейчас по этому раунду сравнения мы засчитываем обеим компаниям по одному очку. 1:1

С основными акционерами ЛСР, кстати, происходит кое-что интересное. Ну как акционерами, на самом деле акционером. Он там один главный с самого основания компании – Молчанов. Его пакет составлял более 50% акций, а совсем недавно, были произведены какие-то странные действия с долями Молчанова и управляющей компании ЛСР. Сами посмотрите

С первого взгляда выглядит как увеличение доли Молчановым на 15%. Обычно такие действия происходят перед публикацией хорошего отчета и ростом котировок, или перед объявлением дивидендов. Но уж слишком много действий и всё так размазано, что подозрения в любом случае закрадываются.

Перед тем, как сказать могут ли эти компании и дальше радовать инвесторов дивидендами и главное КАКИМИ, логичным будет посмотреть на состояние дел. Учтите, что ПИК не публикует отчетность после 2021г, а вот ЛСР же публиковал отчет за первое полугодие 2022г. Я даже считаю, что по этому пункту также стоит засчитать ЛСР очко. Потому что, когда от инвесторов ничего не утаивают – это стоит отметить. Итак, счет у нас 2:1.

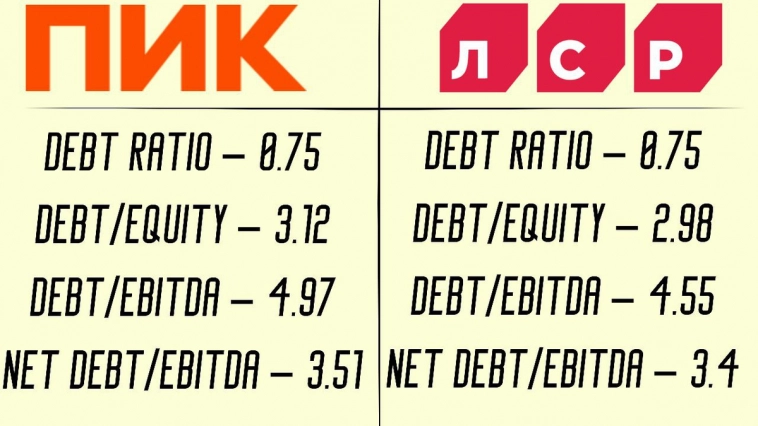

❗️Рассмотрим долговую нагрузку, чтобы иметь так называемую точку отсчета, от которой мы будем проводить анализ. Я буду стараться объяснять, что и какой мультипликатор означает и даже как его рассчитывать, а потому новичкам в инвестициях рекомендую слушать внимательно.

Прежде чем перейти к этим самым мультипликаторам – нужно отметить, что ситуация с долгами у застройщиков имеет свои особенности. Не разобравшись в них – будет казаться, что так много долгов, как у этих компаний – нет ни у кого. На самом деле всё не так.

Застройщики работают по методу проектного финансирования, т.е. покупатели жилья отдают деньги не застройщику, а – в банк. И банк под обеспечение этих денег выдает застройщику кредит. Как только застройщик заканчивает проект и сдаёт его, банк переводит деньги и обнуляет кредит.

Это сделано, чтобы снизить процент обманутых дольщиков. Ведь теперь застройщик заинтересован в доведении строительства до конца. А если он в силу каких-то причин обанкротится, то дольщикам вернутся их деньги.

То есть, нужно понимать, что в показателях долга учитывается залог – сумма проектного финансирования. Проще говоря – эскроу-счета.

Но по факту — это не долг, эти деньги будут возвращены в компанию.

Начнём с ПИК

📍Debt ratio или его еще называют Liabilities to Assets(обязательства поделить на активы) – 0.75(это при том, что хороший результат считается до 0.5, приемлемый до 0.6-0.7)

📍Debt to equity (долг поделить на собственный капитал) – 3.12 (хорошее значение до единицы, допустимым значением считается до двух)

📍Debt/EBITDA (долг поделить на прибыль до вычета налогов, процентных платежей и амортизации) – 4.97 (приемлемо до 2.0)

📍Net Debt/EBITDA (чистый долг(долги минус собственные средства) поделить на прибыль до вычета налогов, процентных платежей и амортизации) – 3.51

Но на самом деле сумма проектного финансирования у ПИКа в 2021г составляла 224,1 млрд рублей – т.е. почти половину всего долга. Поэтому, если поделить долговые мультипликаторы на 2 – становится вполне себе приемлемая долговая нагрузка.

📍Debt/EBITDA (если убрать эскроу счета) – 2.48

---------

Итак, коллеги, продолжаем. Посмотрим на долги ЛСР

📍Debt Ratio – 0.75

📍Debt/Equity – 2.98

📍Debt/EBITDA – 4.55

📍Net Debt/EBITDA – 3.4

Так, с первого взгляда ситуация выглядит примерно одинаково с ПИКом. Копнём глубже. Если вычесть наличность на счету и эскроу счета, то показатель 📍чистого долга к EBITDA становится всего 0,24. Это один из самых низких показателей не только в отрасли, но и на всём фондовом рынке.

👆Что-ж, в этом раунде засчитываем очко ЛСР. Счет у нас 3:1

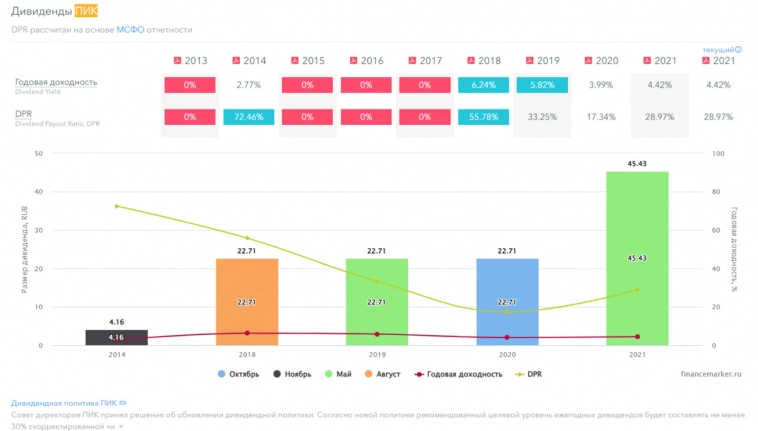

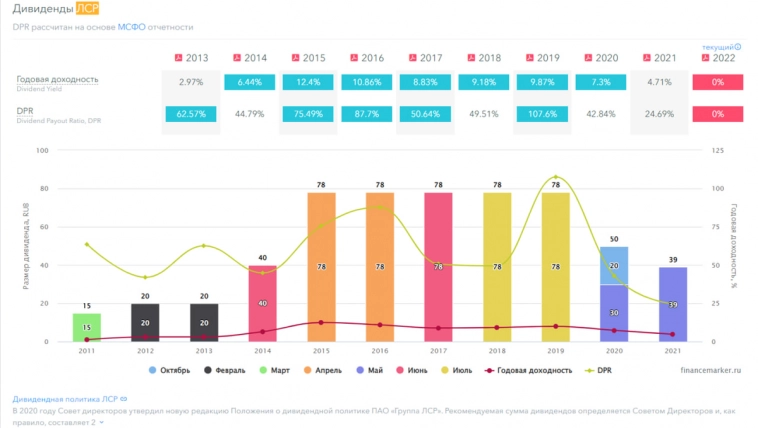

Поговорим о дивидендах. Эти компании нельзя назвать обычными в плане дивидендных выплат, так как сумма дивидендов была неизменной многие годы. Акции этих застройщиков даже воспринимались инвесторами, как квазиоблигации из-за этого.

По факту ПИК платил по 22 рубля каждый год. Исключение составил лишь 2021 год, когда был выплачен двойной дивиденд в знак компенсации за бездивидендный год.

ЛСР же с 2015 – по 2019 годы выплачивал по 78 рублей на акцию, за исключением 2020г. В 2021г выплатил половину, а где потерялся остаток — неизвестно.

Затем обе компании перестали выплачивать эти самые дивиденды, как и многие другие после февраля 2022г.

Я бы сказал, что по див. выплатам они обе не очень интересны. Ведь дивиденд не меняется, а инфляция то не спит. Я не буду засчитывать очко по этому сравнению, так поставил бы его ЛСР хотя бы из-за движений с акционерным капиталом, что может быть намёком на планы выплатить эти самые дивиденды. А у ЛСР очков и так много уже.

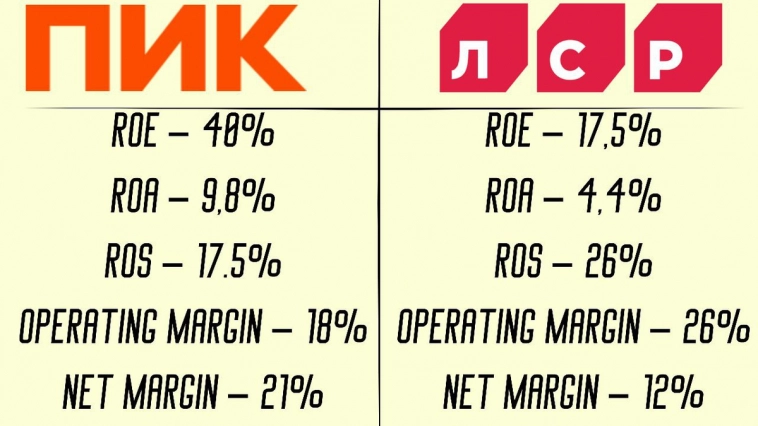

❗️Теперь предлагаю сравнить рентабельность или КТО ЛУЧШЕ УМЕЕТ ДЕЛАТЬ ДЕНЬГИ?

Начнём с ПИК

📍ROE, рентабельность собственного капитала(чистая прибыль поделить на собственный капитал), составляет 40%

📍ROA, рентабельность активов(чистая прибыль поделить на активы), составляет 9,8%

📍ROS, рентабельность продаж(EBIT, прибыль до вычета налогов и процентов поделить на выручку), составляет 17,5%

📍Operating margin, операционная рентабельность(операционная прибыль поделить на выручку) составляет 18%

📍Net Margin, чистая рентабельность(чистая прибыль поделить на выручку) – 21%

Напоминаю, это результаты из отчета за 2021г.

Теперь глянем на ЛСР.

📍ROE – 17,5%

📍ROA – 4,4%

📍ROS – 26%

📍Operating Margin – 26%

📍Net Margin – 12%

И действительно, рентабельность у ЛСР хуже, что отражает наличие проблем в бизнесе.

Без лишних слов в этом раунде побеждает ПИК. Счет у нас уже 3:2 в пользу ЛСР.

Кстати, совсем забыл, полные отдельные обзоры этих двух компаний доступны по ссылкам в комментариях, как и обзоры многих других компаний, таких как Роснефть, Газпромнефть, Сбербанк и других. Просто выбирайте интересующую.

❗️Итак, коллеги, мы подошли к самому важному моменту сравнения, а ДОРОГО ли стоят акции этих компаний и какая интересней в плане цены.

На мультипликаторы цены смотреть не будем, так как на руках у нас отчеты за разный срок, имею ввиду, что ПИК не публикует отчетность. Давайте сразу перейдём к моим расчетам справедливой стоимости. Считаю, что квазиоблигации (т.е. акции, выплачивающие фиксированные дивиденды от года к году) стоит оценивать по модели дисконтирования дивидендов.

📍Справедливая стоимость акций ПИК по методу дисконтирования дивидендов составляет 230рублей. Цена акций сейчас — 614рублей. Конечно, лучше подходит комплексный анализ, поэтому если продисконтировать денежные потоки, то получается цена в 720 рублей за акцию.

Истина где-то посередине, но никак нельзя сказать, что акции ПИК недооценены.

📍Справедливая стоимость ЛСР составляет 557р. Это по тому же методу дисконтирования дивидендов. Такие низкие оценки получаются как раз из-за того, что дивиденды не меняются, а ведь инфляция, повторюсь, не дремлет.

Тем не менее, акции ЛСР все же торгуются сейчас по 475 рублей, что ниже рассчитанной справедливой оценки.

Еще очко засчитываем ЛСР. Счет 4:2.

❗️Ну что, коллеги! Я обещал вам кое-что интересное, вот мы к этому и подошли.

23% акций компании ПИК принадлежит ВТБ. Ну вы то знаете, как ВТБ опрокинул инвесторов – так вот, так же ВТБ и опрокинул ПИК. Правда ПИК то сам виноват, но итог от этого не меняется. У компании отрицательный инвестиционный денежный поток. Дело в том, что в 2017 году ПИК продал ВТБ беспоставочный финансовый инструмент – форвард на свои депозитарные расписки. Простыми словами суть вот в чем:

Когда акции компании растут – растут и депозитарные расписки и в таком случае ВТБ платит ПИКу. Как бы ВТБ, как крупный акционер, доволен тем, что акции растут и потому поощряет ПИК. А вот если акции компании падают, падают и депозитарные расписки и вот тогда уже ПИК платит ВТБ своеобразную компенсацию.

Звучит неплохо, ведь ПИК заинтересован в росте своих котировок. Однако, здесь произошел замкнутый круг, коллеги. Ведь чем ниже стоят акции компании – тем больше она платит ВТБ, а значит тем ниже её прибыль. А чем ниже прибыль компании – тем она менее интересна инвесторам на покупку, из чего следует что акции падают еще сильней.

👆Вот такая вот грустная ситуация.

❗️Перейдём к выводам

Скажу предупреждаю, это не инвестиционная рекомендация, а лишь моё мнение.

Я вам честно признаюсь сразу, так как я бы очень хотел уберечь вас от убытков настолько, насколько это возможно. Так вот, я вообще не вижу никакого смысла инвестировать в застройщиков сегодня. Результаты будут только ухудшаться, ведь уже есть разрыв между построенной недвижимостью и проданной. А что происходит сейчас? Дело даже не в том, кто может позволить себе сегодня недвижимость, а в том ГДЕ ОН БУДЕТ ЕЁ рассматривать. Где-то в соседних странах, например. Вот это я имею ввиду. Но и про все остальное также не стоит забывать. Думаю, что вы и сами поняли и мне необязательно это озвучивать. Если нет, то поясню – я о так называемых «добровольных взносах» бизнеса в гос. казну. Отсюда и вопрос, а будут ли вообще хоть какие-то дивиденды?

Есть один застройщик, который мне нравится и это не ПИК с ЛСР. И его я бы рассматривал лишь как часть диверсифицированного портфеля, а не делал бы полноценную ставку. Его обзор в комментариях самый верхний, это я такой инсайд вам подкидываю.

Спасибо всем, кто дочитал до этого момента! Вы молодцы! До новых встреч!

----

Пожалуй, самая крупная база обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1354

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше! А в комментариях закрепил ссылки на свежие обзоры компаний.

И буду рад, если напишете ваше мнение по компаниям! Держите ли акции?👇🏻

Акции, Дивиденды, рейтинги и стоимости.

Но по какой-то причине не рассматривается облигационный долг.

Он не предусматривает дивидендов.

Однако предусматривает регулярные купонные выплаты как минимум.

А потому лично меня в меньшей степени волнует стоимость акций, выплата дивидендов и т.п. плюшки.

Интересует иное — компании намерены погашать свои долги в полном объеме и вовремя в части облигационных займов?

И какова нагрузка в части выплат и погашений на ближайшие полгода?

ЗЫ. Еще раз — речь о прямых заимствованиях, но не о экскроу-счетах и деньгах там зависших. Речь о регулярных выплатах купонного дохода. Не более и не менее.

ЗЗЫ. Антиоффтопик — акции ПИК и ЛСР имею в наличии. Ну то так.