15 февраля 2023, 16:00

Новый выпуск облигаций Эталона: прожарка

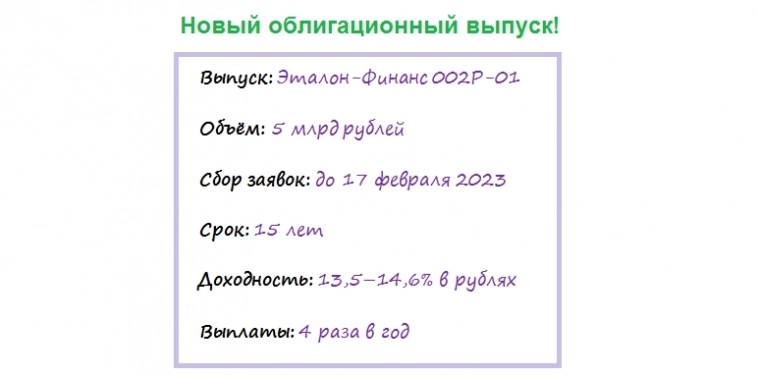

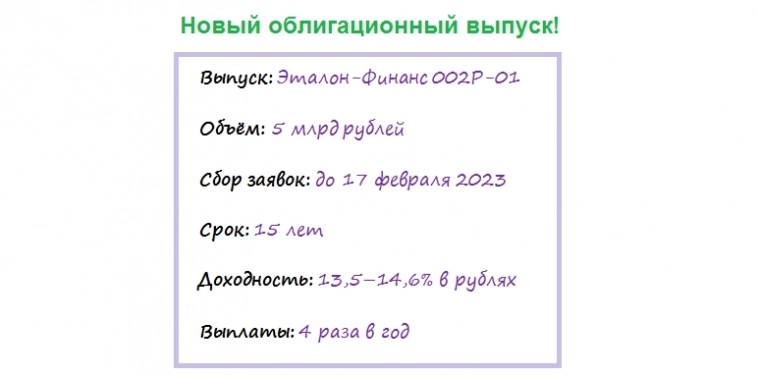

🏗 АО «Эталон-Финанс» готовит новый облигационный выпуск ЭТАЛОН-ФИНАНС-002Р-01:

🏢 Группа Эталон является одним из крупнейших отечественных девелоперов, реализующих жильё в бизнес и комфорт сегментах.

Геополитический кризис 2022 года позволил компании приобрести активы финского строительного концерна YIT, и благодаря этой сделки Эталон получил земельный банк сразу в пяти новых регионах, цифровую платформу по обслуживанию домов «Диспетчер 24», библиотеку проектных решений и технические ноу-хау. На этом фоне не стоит удивляться, почему компании удалось продемонстрировать ударные темпы ввода жилья в 2022 году (рост объемов 4,2 раза и подъем с 34-е на 4-е место по этому показателю в стране среди отечественных девелоперов).

🧐 Менеджмент Эталона постоянно мониторит рынок на предмет новых сделок M&A. И делает это очень продуманно и своевременно, особенно учитывая, что мелким застройщикам тяжело привлекать банковское финансирование, и они будут вынуждены постепенно уходить с рынка. Представители компании неоднократно заявляли, что Эталон готов покупать конкурентов, если будут привлекательные ценники.

Региональная экспансия – один из ключевых драйверов роста Группы Эталон. В данный момент компания присутствует в восьми регионах РФ, и сейчас менеджмент фокусируется уже на Сибири, где сегмент элитного жилья представлен слабо, что позволяет масштабировать бизнес и в этом направлении. К примеру, Омск занимает лидирующие позиции по динамике роста цен на недвижимость за последние пару лет.

🏣 С технологической точки зрения компания не стоит на месте, и сейчас активно развивает технологию модульного строительства на основе стальных конструкций, что позволяет делать более легкие фундаменты. Такой формат существенно сокращает срок строительства и снижает себестоимость. В условиях жесткой конкуренции на отечественном рынке недвижимости этот фактор может сыграть решающую роль, особенно в кризисные времена.

💰Владельцы акций Группы Эталон могут посетовать на то, что компания сейчас не проводит обратный выкуп бумаг с рынка и не выплачивает дивиденды, направляя весь свободный капитал на масштабирование бизнеса. Однако сегодня мы говорим о новом облигационном выпуске АО «Эталон-Финанс», а потому потенциальные владельцы бондов могут только порадоваться тому факту, что в конце 2023 года произойдет раскрытие эскроу-счетов, что существенно увеличит свободный денежный поток.

💼 Важный плюс для облигационных историй — у Группы Эталон отмечается очень низкая долговая нагрузка: показатель NetDebt/EBITDA составляет 0,9х, что значительно ниже комфортного уровня 2-3х. При этом кредитный рейтинг очень достойный: ruA- от «Эксперт РА», что подтверждает высокую платёжеспособность эмитента. Что ещё для счастья нужно?

Наконец, ещё одним положительным фактором является то, что строительная отрасль не подвержена санкционным рискам и фактически стимулируется государством (особенно в нынешние времена), поскольку каждый рубль, инвестированный в строительство, приносит до пяти рублей инвестиций в смежные сферы.

👉 В пятницу, 17 февраля, компания планирует открыть книгу заявок на свежий 3-летний выпуск облигаций объемом не менее 5 млрд руб. Ориентир доходности — премия не более 575 б.п. к ОФЗ, купоны ежеквартальные. То есть, если ориентироваться на трёхлетние ОФЗ, то потенциальная доходность по облигациям ЭТАЛОН-ФИНАНС-002Р-01 получается не выше 14,65% — очень неплохо для такой надёжной компании!

На мой взгляд, данные #облигации предполагают привлекательную доходность и могут быть интересными для покупок, прекрасно совмещая в себе сочетание кредитного качества и высокой доходности. Погашение планируется через 15 лет, с возможностью оферты через три года после размещения.

©Инвестируй или проиграешь!

🏢 Группа Эталон является одним из крупнейших отечественных девелоперов, реализующих жильё в бизнес и комфорт сегментах.

Геополитический кризис 2022 года позволил компании приобрести активы финского строительного концерна YIT, и благодаря этой сделки Эталон получил земельный банк сразу в пяти новых регионах, цифровую платформу по обслуживанию домов «Диспетчер 24», библиотеку проектных решений и технические ноу-хау. На этом фоне не стоит удивляться, почему компании удалось продемонстрировать ударные темпы ввода жилья в 2022 году (рост объемов 4,2 раза и подъем с 34-е на 4-е место по этому показателю в стране среди отечественных девелоперов).

🧐 Менеджмент Эталона постоянно мониторит рынок на предмет новых сделок M&A. И делает это очень продуманно и своевременно, особенно учитывая, что мелким застройщикам тяжело привлекать банковское финансирование, и они будут вынуждены постепенно уходить с рынка. Представители компании неоднократно заявляли, что Эталон готов покупать конкурентов, если будут привлекательные ценники.

Региональная экспансия – один из ключевых драйверов роста Группы Эталон. В данный момент компания присутствует в восьми регионах РФ, и сейчас менеджмент фокусируется уже на Сибири, где сегмент элитного жилья представлен слабо, что позволяет масштабировать бизнес и в этом направлении. К примеру, Омск занимает лидирующие позиции по динамике роста цен на недвижимость за последние пару лет.

🏣 С технологической точки зрения компания не стоит на месте, и сейчас активно развивает технологию модульного строительства на основе стальных конструкций, что позволяет делать более легкие фундаменты. Такой формат существенно сокращает срок строительства и снижает себестоимость. В условиях жесткой конкуренции на отечественном рынке недвижимости этот фактор может сыграть решающую роль, особенно в кризисные времена.

💰Владельцы акций Группы Эталон могут посетовать на то, что компания сейчас не проводит обратный выкуп бумаг с рынка и не выплачивает дивиденды, направляя весь свободный капитал на масштабирование бизнеса. Однако сегодня мы говорим о новом облигационном выпуске АО «Эталон-Финанс», а потому потенциальные владельцы бондов могут только порадоваться тому факту, что в конце 2023 года произойдет раскрытие эскроу-счетов, что существенно увеличит свободный денежный поток.

💼 Важный плюс для облигационных историй — у Группы Эталон отмечается очень низкая долговая нагрузка: показатель NetDebt/EBITDA составляет 0,9х, что значительно ниже комфортного уровня 2-3х. При этом кредитный рейтинг очень достойный: ruA- от «Эксперт РА», что подтверждает высокую платёжеспособность эмитента. Что ещё для счастья нужно?

Наконец, ещё одним положительным фактором является то, что строительная отрасль не подвержена санкционным рискам и фактически стимулируется государством (особенно в нынешние времена), поскольку каждый рубль, инвестированный в строительство, приносит до пяти рублей инвестиций в смежные сферы.

👉 В пятницу, 17 февраля, компания планирует открыть книгу заявок на свежий 3-летний выпуск облигаций объемом не менее 5 млрд руб. Ориентир доходности — премия не более 575 б.п. к ОФЗ, купоны ежеквартальные. То есть, если ориентироваться на трёхлетние ОФЗ, то потенциальная доходность по облигациям ЭТАЛОН-ФИНАНС-002Р-01 получается не выше 14,65% — очень неплохо для такой надёжной компании!

На мой взгляд, данные #облигации предполагают привлекательную доходность и могут быть интересными для покупок, прекрасно совмещая в себе сочетание кредитного качества и высокой доходности. Погашение планируется через 15 лет, с возможностью оферты через три года после размещения.

©Инвестируй или проиграешь!

0 Комментариев