Воспоминания о будущем

Не дает мне покоя мой убыток 22-25 февраля, его причины, а также все время гложут думы о том, как это можно было избежать строго системно. Собственно поэтому я уже несколько месяцев занимаюсь «разбором» действий моих систем 22.02 и вопросом: «Откуда ноги растут у систем, которые вошли в лонг?»

Собственно начал «от печки». Свою первую систему «только лонг» я создал в 1998-м. По закрытиям дня она очень простая:

- Если накануне мы были в лонге, то закрываем лонг, если закрытие ниже max(min(M(Н+L)/2,MC),C(t-1));

- Если накануне вышли из лонга, то возвращаемся в лонг, если закрытие выше max(О(t),(min(M(Н+L)/2,MC),C(t-1),C(t-2));

- Если мы в ауте на закрытие 2-х и более дней, то входим в лонг, если закрытие выше max(О(t),min(M(Н+L)/2,MC),C(t-1),MH);

где MS вычисляется по ценам следующим образом:

с точки, которую мы считаем началом предыдущего тренда, вычисляем среднее относительных приращений цен S – m и в качестве MS берем S(t-1)*(1+m).

По закрытиям дня эта система работает «не очень», поэтому она была дополнена внутридневными уровнями «невозврата», достижение которых с вероятностью 0,75 показывало, что закрытие будет выше(ниже) соответствующего уровня, который нам заранее известен из пп.1-3. Эти уровни «невозврата» считаются по частотному алгоритму по дневным данным OHLC. Есть небольшая «хитрость» в том, что вычисляются по два уровня с каждой стороны и до 12:00 используется одни уровни, а после 12:00 – другие более «узкие». Соответственно, верхний уровень – это вход в лонг, если мы в ауте, а нижний – это выход из лонга, если мы в лонге (до 12:00 может быть только выход из лонга).

Никаких оптимизируемых параметров нет и потому подгонка исключена. Но это и недостаток: на базе этой идеи можно построить только одну систему, а не группу систем с разными параметрами.

Кстати, величина MH в п. 3. – это модификация 2002-го года. Потому что без нее, если предыдущий тренд падающий, max(О(t),min(M(Н+L)/2,MC),C(t-1)) почти всегда равен max(O(t),C(t-1)) и входим в лонг практически на любой белой свече с C(t) больше C(t-1) со всеми негативными последствиями таких входов на затяжных падениях типа 2000-го года или летних падениях 1999-го и 2001-го годов.

Шортовая часть этой системы еще проще: открываем шорт только после убыточного лонга, а уровень закрытия шорта на закрытие дня max(O(t) ,C(t-1)). Ну и при построении уровней «невозврата» для шорта используем эти цены.

Почему я разбираю эту систему? Да потому что она единственная из моих систем, оставшаяся в ауте 22.02 по причине п.3.

А почему другие системы вошли? Да потому что они создавались для исправления недостатков этой системы. В чем они состояли? Разобьем помесячную статистику на три класса:

- Месяцы, в которые доходность инструмента лежала в интервале [-2*sigma,2*sigma];

- Месяцы, в которые убыток инструмента был больше-2*sigma;

- Месяцы, в которые прибыль инструмента была больше 2*sigma.

где sigma – среднее дневной «волатильности», о которой я писал много раз, с 1999-го по настоящее время.

На первом классе среднемесячная доходность системы «только лонг» составила -0,9% (неудивительно для трендовой системы). На втором +2,1% (я не ошибся, именно плюс и из ниже приведенного примера будет ясно откуда он получается). И наконец, на третьем система имела средний плюс 0,61*средний плюс инструмента. Что видно из этих результатов? А то, что система обыгрывает растущий рынок только за счет месяцев из второго класса. А если их нет? Мы безнадежно отстаем от рынка и получаем рекламации от клиентов, вплоть до их ухода.

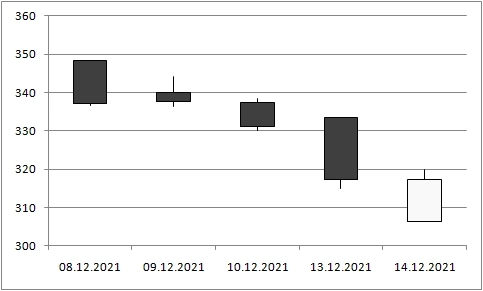

Надо что-то делать. А что? Рассмотрим ситуацию на примере Газпрома в декабре 2021 года

Вот сделки системы в период, представленный на картинке

Заметьте, что мы получили прибыль в лонгах на падении инструмента: вот из-за таких ситуаций внутри месяца у нас и получился средний положительный результат на падающих месяцах.

Что еще видно? А то, что если бы мы вошли в лонг по закрытию белых свечей 14.12 и 20.12, то при тех же закрытиях лонгов наш результат был бы гораздо лучше. Но исходная система модификации не поддавалась, так как отказ от MH в п. 3 глобально ухудшал ситуацию, да и входа 20.12 не было бы.

И я потратил год июнь 2002-май 2003, чтобы создать такую принципиально новую систему. Позже мне захотелось еще и «ловить хвостик вниз», как у свечи 20.12. Тут я воспользовался идеей коллеги из Риск-Инвеста и, модифицировав ее, создал такую систему в 2007-м.

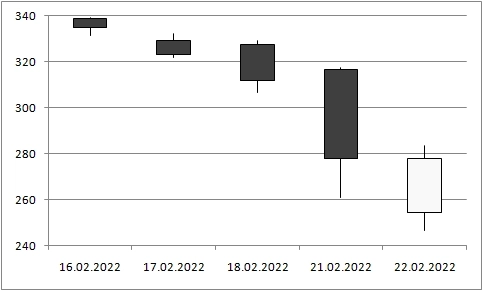

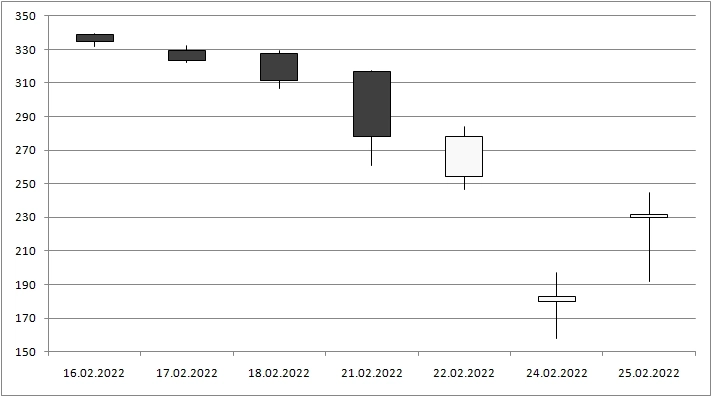

Но случился февраль 2022-го. Вот картинки 5 дней декабря 2021-го и февраля 2022-го

Как говорится, найдите два отличия. Вот эти системы 2003-го и 2007-го годов создания и нанесли «непоправимую пользу» моему счету 22-24 февраля (на закрытие 24.02 я оставил только позицию в Si).

Ну а то, что было дальше в феврале Вы знаете

И вообще прибыль описанной системы в 2022-го году на Газпроме при проскальзывании+комиссия 0,1% составила фантастические +93,7%. Правда если убрать периоды, когда она отключалась по «фильтру большой пилы» («фильтр малой пилы» именно эту систему и не отключает) и 25.02-25.03, когда я отключил всю торговлю

То опять же теоретическая доходность по году составила +29,7%. Неплохо, неужели «грааль»? А вот и нет. Вот результат той же системы в 2010-2014 году

Фильтр, правда, сократил убыток до 16,7%, но все равно – 5 лет в убытке. А прибыль в 2012-2014-м годах была получена за счет систем, которые «попали» в феврале 2022-го. Что делать? Непонятно. Видимо, пока есть только одно и внесистемное решение: надо было выключить торговлю 21.02, так как признание ДНР и ЛНР уже было свершившимся фактом.

Ну или купить на утреннем падении 24.02 на свободные средства (а они были, так как описанная система не вошла и еще реальные «плечи» можно было взять на фьючерсах), как это сделал президент нашей компании 28.10.1997 и как можно было сделать 17.09.2008 (ночью пришла новость о банкротстве Лемана) и продать все на 15% дороже в следующий торговый день: и 29.10.1997, и 19.09.2008, и 25.02.2022, цены позволяли. Но 17.09.2008 я был в полном ауте и не решился на эту авантюру, как и 24.02.2022.

Вот смотрю на авторов комона, которые не вошли в лонг 22.02 в акциях и RI и вижу, что почти все они были в шортах или ауте до 22-го и не порывались в лонги 22-го, как и моя система. Ну а конечно самая большая прибыль у таких авторов — это лонг Si, перенесенный с 25.02. Но это другая история, история внесистемного закрытия лонга Si 25.02. Впрочем, при доле Si по номиналу всего 25% от СЧА убыток от других позиций я бы не отбил, разве что уменьшил бы процентов на 5-7, если говорить о системе и портфеле в целом.

А что такое М и МС?