06 декабря 2022, 11:43

$80 трлн за балансом ...

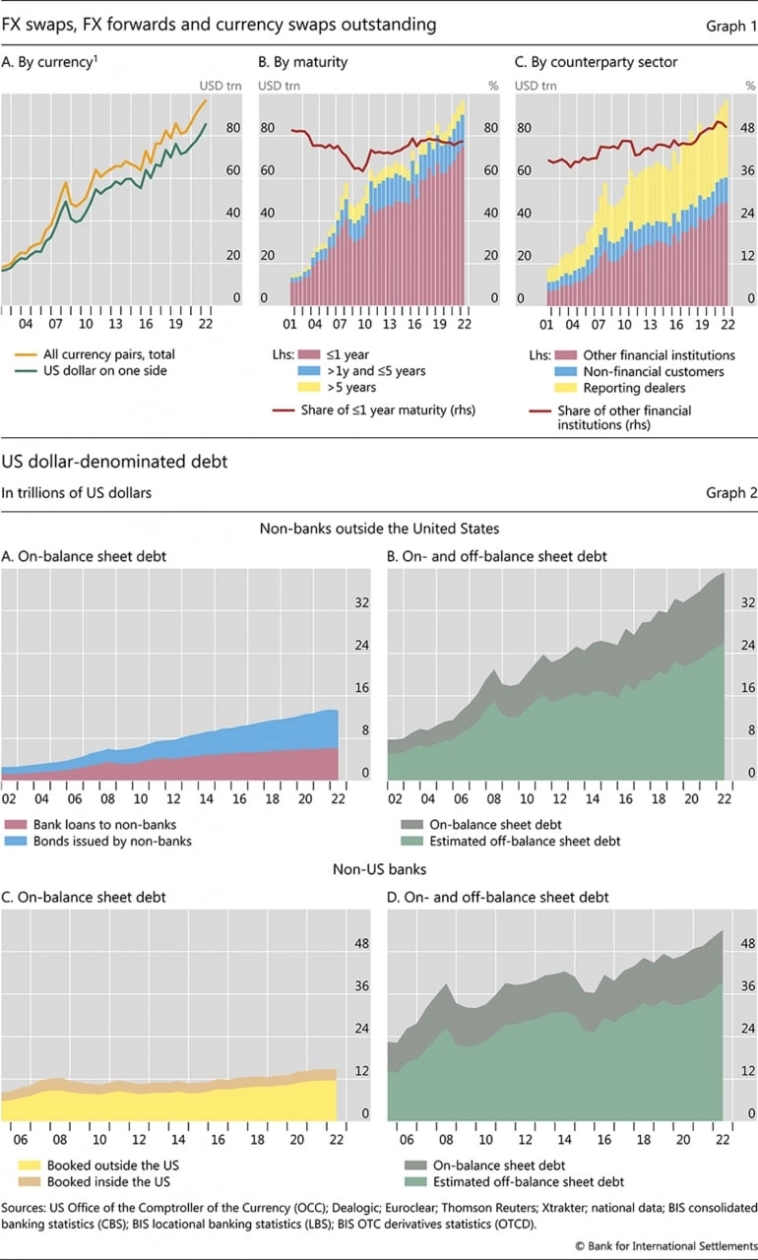

Банк международных расчетов (BIS) в своем квартальном обзоре вспомнил о валютных свопах в долларах на международном рынке, т.е. о серой зоне, где на самом деле никто до конца не понимает того как распределены риски в этой системе. Вся эта тема на десятки триллионов долларов (>$80 трлн) обеспечивает функционирование мировой финансовой системы. Но при разрыве взаимосвязей в системе может создать цунами, которое в реальности неизвестно кого и как смоет.

Здесь стоит наверно вспомнить, что российские валютные шоки 2014 года и 2022 года во многом были связаны с рынком свопов – курс фактически удваивался, когда рынок «ломался».

Все эти истории могут начать раскручиваться когда в системе появится риск контрагента (потеря доверия). Что-то похожее начало рисоваться в кейсе с Credit Suisse, которого чуть не порвало, когда случился отток $88 млрд (более 10% баланса) из банка. Но банк – это контролируемая структура, Нацбанк Швейцарии (SNB) смог купировать ситуацию, в т.ч. используя свопы от ФРС. Причем с июня валютные депозиты на счетах в SNB сократились с ₣31 до ₣2 млрд. Осеннюю историю с Credit Suisse удалось купировать благодаря резвости швейцарцев.

Но BIS пишет также и о десятках триллионов обязательств небанковских финансовых организаций, которые не имеют доступа к ликвидности от ЦБ, а объем краткосрочных обязательств которых достиг $26 трлн. Если в финсистеме в какой-то момент сформируется кризис доверия, полеты «твердых» валют на десятки процентов за недели не должны никого удивлять (в 2008 году курс евро сходил с ~1.5 до 1.25 и обратно за несколько месяцев ...

t.me/truecon

Читайте на SMART-LAB:

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании предотвратить ущерб на 921 млн рублей. Всего нам удалось...

10:15

Портфель с ежемесячными поступлениями. Февраль 2026

В сентябре прошлого года сформировали портфель облигаций с ежемесячными купонами. Посмотрим, как изменилась ситуация на рынке, и актуализируем состав портфеля в соответствии с новыми условиями....

10:58

Своп — это обмен валютами. Я бебе даю доллары ты мне евро, через год вернем все (ну, почти все) в зад. То есть это в известном смысле сделка со 100% почти обеспечением. Проблема возникает в том случае, если происходит резкое изменение соотношения стоимости валют. И если у части контрагентов возникают проблемы с ликвидностью.

В обычном случае кто-то получает на свопе копеечную прибыль, кто-то копеечный убыток и в целом системе ничто не грозит. Тем более, что споп делают в расчете на прибыль от других операций.

Но в ситуации возникающих перекосов сторона, терпящая убытки (возможно, от других операций) может задержать исполнение или даже вообще не исполнить своп. И вся махина пойдет в разнос.

Собственно, крах Лемана в известном смысле похож на то, что может произойти. Только там встал кредитный рынок, а здесь проблемы могут всплыть и на валютном и на кредитном рынке.