Вводная на ФРС

Общая ситуация

Позитива в мире нет.

Геополитические риски зашкаливают.

Выборы в Конгресс США приведут к потере контроля демократов, что в целом является позитивным событием, но в моменте может спровоцировать повышенную волатильность на финрынках из-за привычного страха инвесторов перед неопределенностью.

В Европе все ужасно, PMI падают, хотя на улице ещё тепло, и нет никаких доказательств тому, что закладываемые риски на текущем этапе чрезмерны.

Единственный позитив на рынках: решение ЕЦБ по TLTRO-3 (что должно привести к притоку капитала в евро), пока ещё позитив по Британии (пройдет проверку на вшивость 17 ноября) и зарождающийся позитив по изменению политики нулевого Ковид в Китае (который пока опровергается властями Китая, но фактически меры изоляции ослабляются на местах).

Единственным сильным драйвером на аппетит к риску в обозримой перспективе может стать голубиный разворот ФРС, но произойдет ли сие сегодня – большой вопрос.

Заседание ФРС.

Для ФРС уже есть основания для разворота как минимум на снижение темпа повышения ставок с декабря, но ФРС может захотеть не связывать себя решением сейчас, ибо до заседания 14 декабря выйдет масса важных экономических отчетов, в том числе два по инфляции и два по рынку труда.

В связи с чем Пауэлл сегодня может намекнуть на готовность к развороту, но вряд ли прямо подтвердит его, для этого необходим хотя бы один провальный нонфарм или/и падение инфляции.

Степень, в которой Пауэлл выразит обеспокоенность текущей ситуацией и вероятность снижения темпа повышения ставок/отсутствие пересмотра потолка ставок перед паузой определит реакцию рынка.

Если Пауэлл будет относительно нейтральным, т.е. главный посыл на зависимость от данных, то рынки до пробития ключевых уровней по ТА дождутся ключевых отчетов, а именно ISM услуг завтра/нонфарма США в пятницу/отчета по инфляции CPI США 10 ноября.

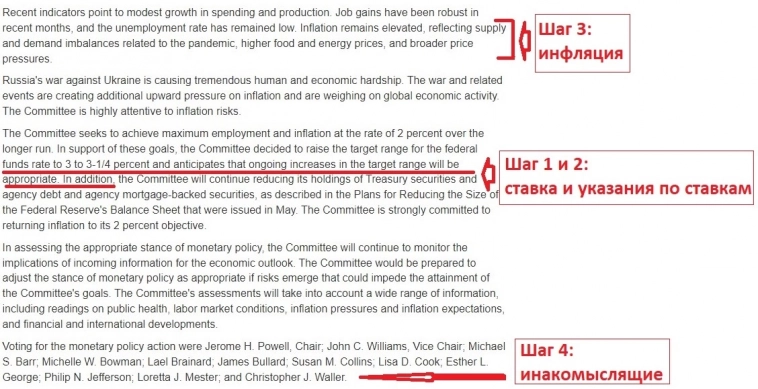

Порядок анализа сопроводительного заявления ФРС:

— Ставка.

Логично повышение ставки на 0,75%.

Рынки к этому готовы, отчеты США все ещё выходят неплохими, впереди рецессия, ФРС должен спешить для того, чтобы потом не принимать трудных решений во время пикирования экономики США вниз.

— Указания членов ФРС по дальнейшему повышению ставок.

Более вероятно, что ФРС оставит указания по ставкам неизменными, ибо до заседания ФРС 14 декабря выйдут ещё два отчета по инфляции и два по рынку труда, будет масса возможностей скорректировать указания рынкам через отдельные выступления, зачем связывать себе руки заранее.

Но если в сопроводительном заявлении ФРС будет прямо указано о переходе на более медленные темпы повышения ставок, то аппетит к риску будет сильным на фоне падения доллара.

— Мнение ФРС о росте инфляции.

Вероятно, что формулировка по инфляции останется неизменной.

В голубином варианте ФРС отметит некоторые позитивные тенденции к снижению инфляции, но сие маловероятно, ибо если инфляция вырастет из-за роста цен на энергию и увеличению проблем с поставками из-за Рождества, то ФРС будет иметь очередной глупый вид, логичнее дождаться падение инфляции в плановых отчетах.

Но если вдруг ФРС скажет о позитивных признаках замедления роста инфляции, то следует ожидать рост аппетита к риску на фоне падения доллара.

— Инакомыслящие.

При наличии голосов за повышение ставки на 0,50% реакция рынков на неизменную сопроводиловку будет более оптимистичной, ибо сие смягчит любой потенциальный негатив.

Последовательность анализа решения ФРС на примере сентябрьской сопроводиловки:

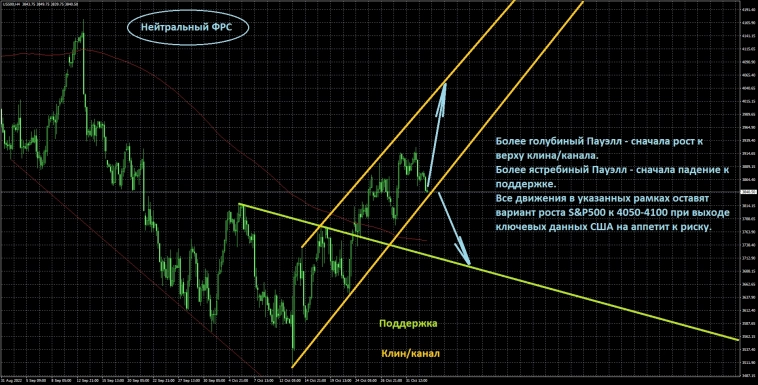

Пресс-конференцию Пауэлла можно разбить на варианты (соединяю с вариантами по ВА/ТА):

1. Откровенно голубиный.

Маловероятный вариант.

Самый голубиный вариант – если в сопроводительном заявлении ФРС будет указание на готовность замедлить темпы повышения ставки с декабрьского заседания.

В этом случае к Пауэллу только один вопрос: какой потолок ставок планируется перед взятием паузы?

Если он подтвердит заявление Булларда о суммарном повышении ставок ещё на 0,75% перед минимум паузой/максимумом окончания цикла повышения ставок, то фондовый, долговой и сырьевой рынки резко вырастут, а доллар отвесно упадет.

В этом варианте евродоллар, как минимум, достигнет верха часового клина/канала, далее может быть коррекция вниз в зависимости от данных (базовый вариант) с последующим продолжением роста к 1,0400+- или рост без нисходящей коррекции/с минимальной коррекцией вниз:

В этом варианте логично ожидать пробой S&P500 верха канала/клина с ростом минимум до 4050-4100 и с дальнейшей развилкой на ключевых данных США в ближайшую неделю.

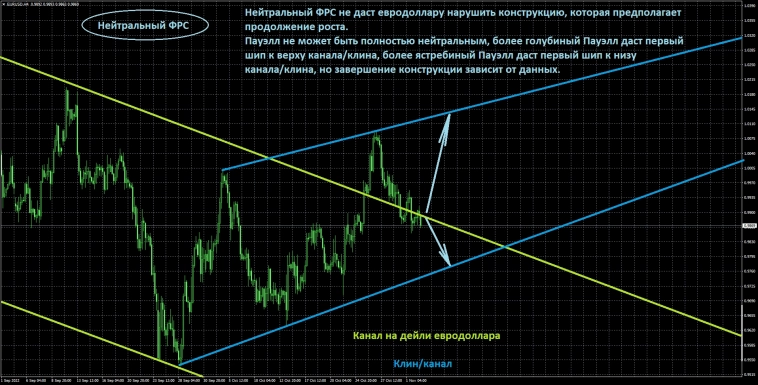

— Нейтральный ФРС.

Самый вероятный вариант.

Нейтральное решение ФРС – это повышение ставки на 0,75% с неизменным сопроводительным заявлением.

В этом случае все внимание переключится на пресс-конференцию Пауэлла.

Чтобы Пауэлл был абсолютно нейтральным – он должен выйти, сказать, что все дальнейшие решение по ставкам зависят от данных и закончить пресс-конференцию, а так не будет.

Какие-то заявления Пауэлла будут голубиными, какие-то ястребиными, главное – общий посыл.

Если Пауэлл скажет, что видит признаки нарушения на рынках (долговом, ипотечном), видит признаки снижения инфляции и/или замедления экономики и ФРС готова замедлить темп повышения ставок – это более голубиная позиция, она не полностью голубиная, ибо все равно решение зависит от данных, но рынки вырастут на фоне падения доллара, однако реакция при сильном нонфарме или при отсутствии падения инфляции будет сильной на уход от риска с ростом доллара.

Скорее всего, Пауэлл не огласит в этом случае точный потолок ставок ФРС, назовет диапазон 4,50%-5,0% и зависимость от данных, но рынки и так ждут повышения ставки к хаям этого диапазона.

Нейтральный вариант – это отсутствие конкретики, что оставит евродоллар и S&P500 в рамках часовых клиньев/каналов и поддержки, но если риторика Пауэлла будет более голубиной – сначала будет ретест верха клина/канала по евродоллару и S&P500, если наклон риторики Джея будет более ястребиным – евродоллар сначала протестирует низ часового клина/канала, а S&P500 может дойти до поддержки.

В базовом варианте по ВА после ретеста поддержек все равно ожидается рост (смотреть рисунки во вводной в ноябрь).

— Ястребиный ФРС.

Маловероятный вариант, ибо после повышения ставки ФРС до уровней, ограничивающих рост экономики, члены ФРС должны быть очень аккуратны в своих высказываниях, ибо экономика в любой момент может рухнуть, финансовые рынки могут уйти в штопор и ФРС придется разворачивать свой Титаник на 180 градусов.

Для этого варианта Пауэлл должен предположить, что ставка в декабре может быть повышена на 0,75% и не исключена серия более мелких повышений ставки в первой половине 2023 года выше диапазона 4,75%-5,0%.

Он должен утверждать, что экономика США сильна, рынок труда силен, проблем на финрынках нет, а если даже наступит рецессия, то при отсутствии падения инфляции ФРС все равно будет вынуждена повышать ставки.

Зачем Джею этот геморрой?

В этом варианте фонде и евродоллар уйдут на перелоу года, рисовать нечего.

Традиционно на заседании ФРС пройдет конференция в Telegram с началом в 20.00мск:

t.me/analitycs_omega

Конференция доступна для всех в режиме чтения.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы пока открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, также продолжается поддержка приватных клиентов, у которых не закончилась подписка на 24.02.2022 года, для всех форумчан и приватных клиентов период будет бесплатным до указанного неопределенного времени.