Государство желает нахлобучить угольщиков

Коммерсант написал, что власти в поиске источников закрытия дефицита бюджета и обдумывают введение экспортной пошлины на уголь по аналогии с удобрениями.

«Предварительно предполагается, что механизм будет предполагать цену отсечения, выше которой пошлина вступает в силу. Другой источник “Ъ” оценивает размер пошлины в текущих условиях в $9–10 с тонны».

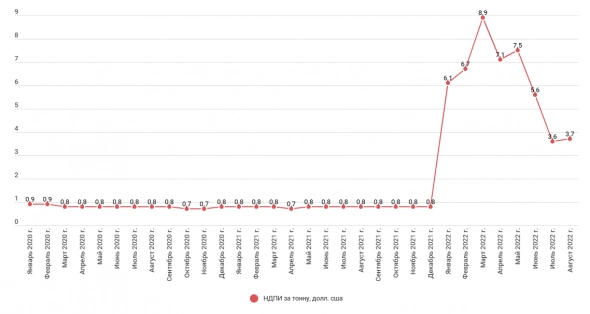

В 2022 году с января для угольщиков был повышен НДПИ до 1,5% от средней цены австралийского бенчмарка. За пол года в среднем НДПИ вырос в 9,5 раз. Стоит отметить, что подняли в целом справедливо, так как до этого был фиксированный еще в 2010 году размер в 57 рублей за тонну коксующего угля, который из-за девальвации снизился.

Далее в основном буду судить по отчетам Распадской, так как самый релевантный и обширный источник на данный момент.

При текущих ценах платят примерно 4 доллара за тонну НДПИ. Если добавят еще и пошлину, у Распадской выйдет, что в этом году с незначительного размера около 1 доллара на тонну в себестоимости из 39 долларов в 2021 году, налоги будут составлять порядка 10 долларов за тонну (экспорт около половины продаж). В сумме налоги встанут порядка 20% от себестоимости. Если переносить в дивидендную плоскость, которые, правда, все равно не платят, налоги съедят 18,5 рублей на акцию (было 2,4 рубля в прошлом году).

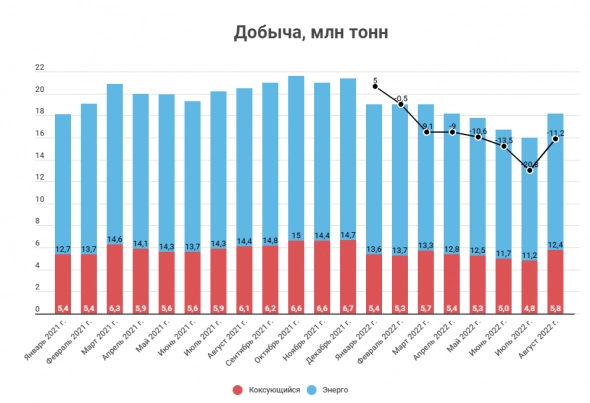

Неплохой рост, который компенсировался бы, если бы дела шли хорошо. А это не совсем так. В пятницу вышла статистика угольной промышленности Кузбасса. Добыча чуть лучше июля, но все еще минус. В коксующемся -4,9% к августу, в энергетическом -13,9.

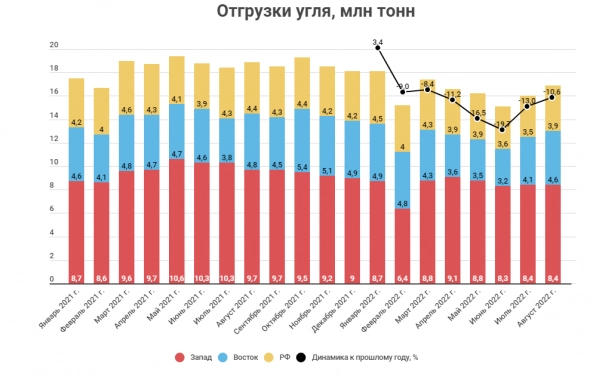

Отгрузки после провального июня восстанавливаются, но это все еще минус. В Распадской «запада» было немного, и эти объемы переносили на азиатский регион, поэтому с точки зрения продаж у них картина лучше.

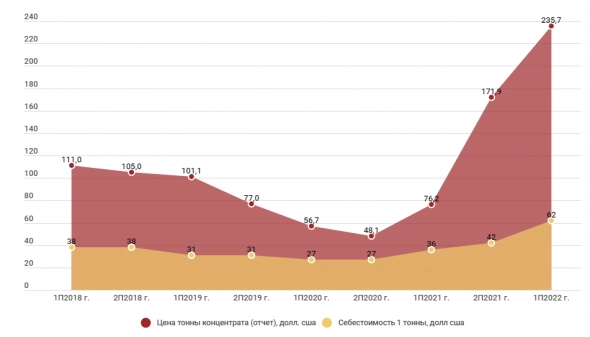

Но главная проблема не в отгрузках и добыче, а в ценах и крепком рубле. В 1-ом полугодии себестоимость концентрата выросла с 36 долларов до 62 за тонну. Менеджмент Распадской на звонке обещал снизить показатель во 2-ом полугодии, но на крепком рубле, где затраты в основном рублевые это сделать будет не просто, и до 39 (столько было за весь 2021 год) долларов едва ли дотянут. И хотя возможность снизить есть, в компании говорили о сниженном уровне выхода концентрата в 1-ом полугодии, который нормализуется во 2-ом (в 1 пг 2021 года выход был 74,2%, в этом году 69,3%). Но вряд ли это компенсирует ФОТ, который в долларах вырос. Поэтому предположу, что картина по себестоимости осталась прежней и в 3-ем квартале.

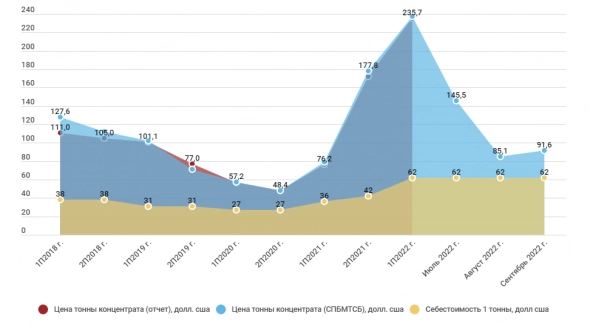

Вот так выглядела маржинальность до июня этого года. Наверняка, если бы Распадская платила дивиденды, это была бы одна из самых подорожавших акций с открытия торгов. Ценник до июня был шикарный.

Но имеем то что имеем, прошлую прибыль не получили, а к будущей есть вопросы. С июня ценник, судя по данным Санкт-Петербургской биржи (та которая замораживает рыбу, а не акции) уже не такой впечатляющий. В прошлом данные цен с нее соответствовали итоговым ценам самой Распадской с небольшой погрешностью, и если предполагать, что себестоимость осталась на уровне 1-ого полугодия — то сверхмаржи здесь уже нет совсем:

А теперь рассуждают, где бы взять еще 100 млрд пошлинами с не самых высоких цен. Но, справедливости разговоры о снижении НДПИ также на повестке.

Не уверен, правда, что в условиях дефицита (писал здесь) — это будут делать. Например, рассуждая о НДПИ и НДД замминистра финансов Алексей Сазанов сказал в четверг, что «на счету каждый рубль».

Если рассуждать о каком-то разовом изъятии — то угольщики за последние полтора года заработали много. СУЭК заработал около 200 млрд рублей, Распадская 115 млрд — это около 30% добычи. На сколько корректно делать разовое изъятие перед низким циклом — другой вопрос. На мой взгляд, это так себе затея.

Во вновь открывшейся охоте на деньги компаний с хорошей конъюнктурой немного удивился примерно никакой реакции рынка.

Когда узнал, что государство хочет от тебя денег:

Юж. Кузбасс понятно — это не совсем рыночная история, но Распадская также никак не отреагировала. За неделю котировки снизились аж на 3,8%.

На мой взгляд, здесь лучше ждать в стороне. Меня смущает и желание получить допналоги, которые могут надстроиться в неподходящий момент цикла. И крепкий курс с высокой себестоимостью добычи. И снижение добычи, хотя здесь в августе уже ситуация улучшилась. И скрытие отчетов (Мечел). И посылание дивидендной политики куда подальше (Распадская).

Олег Кузьмичев17 сентября 2022, 12:46Все правильно, Белоусов молодец.0

Олег Кузьмичев17 сентября 2022, 12:46Все правильно, Белоусов молодец.0 ( ° ͜ʖ͡°)╭∩╮17 сентября 2022, 12:53макулатуру распродать все успели?0

( ° ͜ʖ͡°)╭∩╮17 сентября 2022, 12:53макулатуру распродать все успели?0 Ольга Тимченко17 сентября 2022, 12:57Я так и знала! Всё, вошли в раж.Можно в шорты вставать на всей бирже.0

Ольга Тимченко17 сентября 2022, 12:57Я так и знала! Всё, вошли в раж.Можно в шорты вставать на всей бирже.0 дадашов фархад17 сентября 2022, 13:21Еще есть предложение. Как наказывать хапуг. Наши продуктовые сети. Магнит пятерочка ашан. Чистый ценовой сговор. Где цены задрали в небеса. Не пора и их трясти. Оборот товара снизился в а прибыли поднялись. Забавно когда люди работающие в своей стране пилят сук на котором сидят. Металурги назарабатывались. Взвентили цены до небес. Пора и ретейл спросить. А особенно аптеки0

дадашов фархад17 сентября 2022, 13:21Еще есть предложение. Как наказывать хапуг. Наши продуктовые сети. Магнит пятерочка ашан. Чистый ценовой сговор. Где цены задрали в небеса. Не пора и их трясти. Оборот товара снизился в а прибыли поднялись. Забавно когда люди работающие в своей стране пилят сук на котором сидят. Металурги назарабатывались. Взвентили цены до небес. Пора и ретейл спросить. А особенно аптеки0