06 сентября 2022, 22:57

Ревизия портфеля в ожидании притока денег - Синара

Несмотря на лучшие, чем ожидалось, макроэкономические данные и ралли в рублевых облигациях, российские акции, в течение месяцев терявшие в стоимости, все еще оцениваются рынком как «проблемные активы». Мы пересмотрели оценки крупнейших эмитентов с учетом более крепкого по сравнению с прежними прогнозами рубля и более низких процентных ставок, в результате чего целевое значение индекса МосБиржи на годичном горизонте возросло до 3100 пунктов, на 23% выше сегодняшнего уровня. Кроме того, мы оптимизировали структуру модельного портфеля акций для максимального увеличения совокупного ожидаемого дохода (~55% с учетом дивидендов на том же годичном горизонте) без повышения рисков.

Катализаторы: промежуточные дивиденды; приток денег с текущих счетов и средств от продажи иностранных активов и валюты; понижение ставки ЦБ РФ; деэскалация в геополитике.

Риски: санкции; распродажа «расконвертированных» акций; падение цен на сырьевые товары; курс USD/RUB ниже 60.

Внесли изменения с учетом обновленных макроэкономических прогнозов и последних новостей в корпоративной сфере. Мы теперь прогнозируем более низкий средний курс USD/RUB на 2022 г. и 2023 г. (71,5 и 75 вместо прежних 75 и 77,5 соответственно), что отразилось на оценках финансовых показателей экспортеров. Однако негативный эффект курса компенсировался понижением прогноза ИПЦ (14% и 10% вместо 18% и 12%) и безрисковой ставки (9% вместо 10,5%) на основе свежей статистики и доходностей ОФЗ. В итоге целевое значение индекса МосБиржи на 12 месяцев вперед выросло с 3000 до 3100 пунктов.

Краткосрочные катализаторы могут придать импульс долгожданному восстановительному ралли на рынке акций. После затянувшегося на месяцы снижения рынок акций может ближе к 4К22 получить наконец дополнительную поддержку. Уже несколько эмитентов объявили промежуточные дивиденды в дополнение к выплаченным с марта 1,3 трлн руб., и мы рассчитываем на рост числа плательщиков. Другой позитивный фактор — постепенный переток в акции российских компаний средств физлиц с банковских счетов на фоне снижения процентных ставок (на конец июля средства на рублевых счетах физлиц достигали $15 млрд), а также из ценных бумаг иностранных эмитентов (на конец 1К22 объем инвестиций только в акции США составлял ~$10 млрд) ввиду повышения регуляторных и валютных рисков.

Внимание инвесторов может сместиться от ориентированных на внутренний рынок компаний к экспортерам. В июне – августе секторы, ориентированные на внутренний рынок (розница, банки, энергетики, телекомы, ИТ, девелоперы), показывали динамику лучше индекса, и их бумаги подорожали на 14,8%, тогда как акции экспортеров прибавили в цене 7,4%. Объяснение этому можно найти в динамике ВВП, которая оказалась лучше ожиданий, дорогом рубле, уменьшении ставок и низких рыночных оценках. Мы предполагаем, что экспортеры, занимающие 2/3 в индексе МосБиржи, вернут себе внимание инвесторов в 4К22 ввиду прогнозируемого ослабления рубля, выплаты промежуточных дивидендов и притока на рынок средств розничных инвесторов.

Катализаторы: промежуточные дивиденды; приток денег с текущих счетов и средств от продажи иностранных активов и валюты; понижение ставки ЦБ РФ; деэскалация в геополитике.

Риски: санкции; распродажа «расконвертированных» акций; падение цен на сырьевые товары; курс USD/RUB ниже 60.

Внесли изменения с учетом обновленных макроэкономических прогнозов и последних новостей в корпоративной сфере. Мы теперь прогнозируем более низкий средний курс USD/RUB на 2022 г. и 2023 г. (71,5 и 75 вместо прежних 75 и 77,5 соответственно), что отразилось на оценках финансовых показателей экспортеров. Однако негативный эффект курса компенсировался понижением прогноза ИПЦ (14% и 10% вместо 18% и 12%) и безрисковой ставки (9% вместо 10,5%) на основе свежей статистики и доходностей ОФЗ. В итоге целевое значение индекса МосБиржи на 12 месяцев вперед выросло с 3000 до 3100 пунктов.

Краткосрочные катализаторы могут придать импульс долгожданному восстановительному ралли на рынке акций. После затянувшегося на месяцы снижения рынок акций может ближе к 4К22 получить наконец дополнительную поддержку. Уже несколько эмитентов объявили промежуточные дивиденды в дополнение к выплаченным с марта 1,3 трлн руб., и мы рассчитываем на рост числа плательщиков. Другой позитивный фактор — постепенный переток в акции российских компаний средств физлиц с банковских счетов на фоне снижения процентных ставок (на конец июля средства на рублевых счетах физлиц достигали $15 млрд), а также из ценных бумаг иностранных эмитентов (на конец 1К22 объем инвестиций только в акции США составлял ~$10 млрд) ввиду повышения регуляторных и валютных рисков.

Внимание инвесторов может сместиться от ориентированных на внутренний рынок компаний к экспортерам. В июне – августе секторы, ориентированные на внутренний рынок (розница, банки, энергетики, телекомы, ИТ, девелоперы), показывали динамику лучше индекса, и их бумаги подорожали на 14,8%, тогда как акции экспортеров прибавили в цене 7,4%. Объяснение этому можно найти в динамике ВВП, которая оказалась лучше ожиданий, дорогом рубле, уменьшении ставок и низких рыночных оценках. Мы предполагаем, что экспортеры, занимающие 2/3 в индексе МосБиржи, вернут себе внимание инвесторов в 4К22 ввиду прогнозируемого ослабления рубля, выплаты промежуточных дивидендов и притока на рынок средств розничных инвесторов.

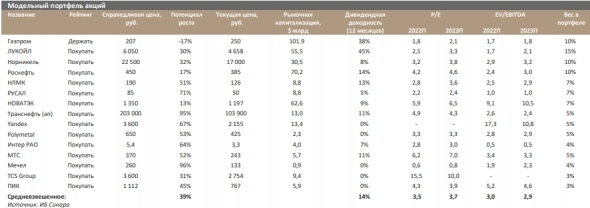

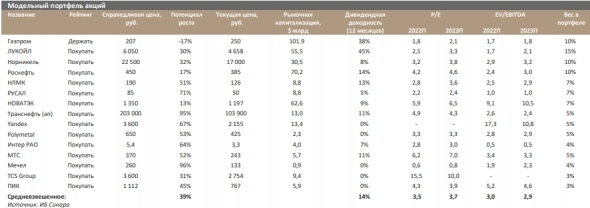

Расчетная совокупная доходность модельного портфеля акций ~55%, с начала года динамика лучше индекса МосБиржи на 430 б. п. Мы пересмотрели структуру своего модельного портфеля акций, учитывая наши новые оценки и динамику акций за последнее время. Так, мы сократили вес акций Газпрома с 15% до 10% (наравне с весом в индексе), так как дополнительные налоги и сокращение поставок в ЕС ограничивают, по нашему мнению, потенциал роста. Руководствуясь расчетами риска и потенциальной доходности, мы заменили акции Распадской, Татнефти (привилегированные), Детского мира, ОГК-2 и Магнита, которые за три последних месяца показали динамику лучше рынка в целом, на бумаги компаний Polymetal, НОВАТЭК, МТС, TCS Group и Интер РАО.Синара ИБ

0 Комментариев

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

09:00

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32