22 октября 2012, 18:18

Интер РАО в фаворе

Текущий год крайне важнен для Интер РАО, ведь на него выпала обширная программа реорганизации, по итогам которой компания должна стать крупнейшим генератором электроэнергии на российском рынке.

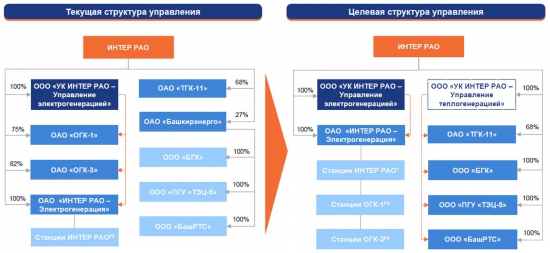

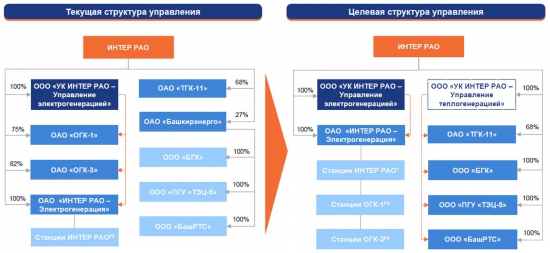

Напомню, программа реорганизации предполагает аккумуляцию генерирующих активов ОГК-1, ОГК-3 и Башкирэнерго на базе Интер РАО с конвертацией акций миноритариев в акции последней. Сделки по присоединению ОГК-1 и ОГК-3 уже завершены, и бумаги этих компаний прекратили обращение на бирже. А для Башкирэнерго процесс перешел в решающую стадию, и, согласно планам участников сделки, делистинг бумаг ожидается уже в октябре.

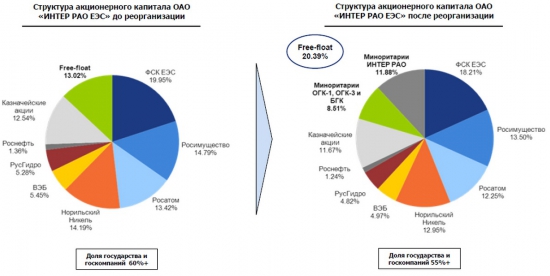

В результате сделки структура Интер РАО должна претерпеть следующие изменения.

Полагаю, что после окончания сделки Интер РАО получит сильные драйверы роста, которые должны уже в среднесрочной перспективе положительно сказаться на капитализации компании. Среди них я бы выделил два основных.

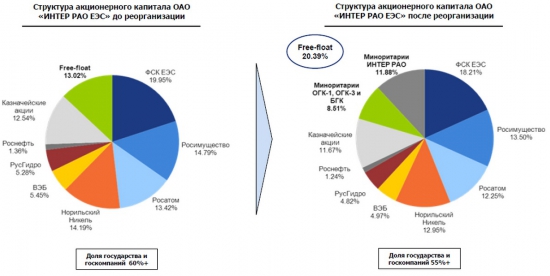

1. В результате присоединения ОГК-1, ОГК-3 и Башкирэнерго произойдут положительные изменения в структуре капитала. В частности, уставной капитал компании вырастет на 9,56%, free-float Интер РАО увеличится с 13% до 20%, а доля государства при этом снизится примерно с 60% до 55%.

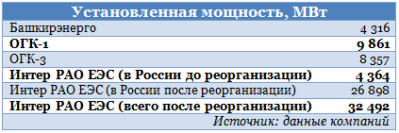

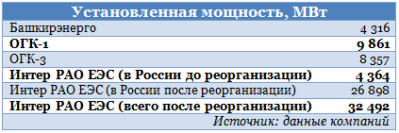

2. Установленная мощность российских генерирующих активов Интер РАО до реорганизации составляла всего 4 364 МВт, а после реорганизации она увеличится более чем в 6 раз и возрастет до 26 898 МВт. В результате, доля Интер РАО в общем объеме установленной мощности всех российских электростанций должна вырасти с 2,2% до 13%, что позволит обогнать РусГидро по этому показателю и сделает Интер РАО крупнейшим в России производителем электроэнергии.

С учетом же иностранных генерирующих активов установленная мощность Интер РАО достигнет 32 492 МВт. По абсолютному показателю установленной мощности — 26 898 МВт — Интер РАО будет уступать только РусГидро, и то если рассчитать показатель последней с учетом оборудования РАО ЭС Востока — 35 110 МВт.

Как видно из таблицы выше, в результате реорганизации увеличится не только производственная мощность Интер РАО, но и ее качество. Все три присоединяемых актива обладают существенно большим показателем КУИМ, особенно ОГК-1 и Башкирэнерго, чем изначально был у Интер РАО. Таким образом, эффективность использования электрогенерирующих мощностей Интер РАО возрастет на 150 пп.

Что касается оценки степени положительного эффекта от реорганизации, то после наращивания мощностей и улучшения их производительности целевая цена составит 0,034 руб., что отражает потенциал роста в 25,7%. Рекомендация — покупать.

Напомню, программа реорганизации предполагает аккумуляцию генерирующих активов ОГК-1, ОГК-3 и Башкирэнерго на базе Интер РАО с конвертацией акций миноритариев в акции последней. Сделки по присоединению ОГК-1 и ОГК-3 уже завершены, и бумаги этих компаний прекратили обращение на бирже. А для Башкирэнерго процесс перешел в решающую стадию, и, согласно планам участников сделки, делистинг бумаг ожидается уже в октябре.

В результате сделки структура Интер РАО должна претерпеть следующие изменения.

Полагаю, что после окончания сделки Интер РАО получит сильные драйверы роста, которые должны уже в среднесрочной перспективе положительно сказаться на капитализации компании. Среди них я бы выделил два основных.

1. В результате присоединения ОГК-1, ОГК-3 и Башкирэнерго произойдут положительные изменения в структуре капитала. В частности, уставной капитал компании вырастет на 9,56%, free-float Интер РАО увеличится с 13% до 20%, а доля государства при этом снизится примерно с 60% до 55%.

2. Установленная мощность российских генерирующих активов Интер РАО до реорганизации составляла всего 4 364 МВт, а после реорганизации она увеличится более чем в 6 раз и возрастет до 26 898 МВт. В результате, доля Интер РАО в общем объеме установленной мощности всех российских электростанций должна вырасти с 2,2% до 13%, что позволит обогнать РусГидро по этому показателю и сделает Интер РАО крупнейшим в России производителем электроэнергии.

С учетом же иностранных генерирующих активов установленная мощность Интер РАО достигнет 32 492 МВт. По абсолютному показателю установленной мощности — 26 898 МВт — Интер РАО будет уступать только РусГидро, и то если рассчитать показатель последней с учетом оборудования РАО ЭС Востока — 35 110 МВт.

Как видно из таблицы выше, в результате реорганизации увеличится не только производственная мощность Интер РАО, но и ее качество. Все три присоединяемых актива обладают существенно большим показателем КУИМ, особенно ОГК-1 и Башкирэнерго, чем изначально был у Интер РАО. Таким образом, эффективность использования электрогенерирующих мощностей Интер РАО возрастет на 150 пп.

Что касается оценки степени положительного эффекта от реорганизации, то после наращивания мощностей и улучшения их производительности целевая цена составит 0,034 руб., что отражает потенциал роста в 25,7%. Рекомендация — покупать.

3 Комментария

Si22 октября 2012, 18:25Как думаете покупка ее акций на три года имеет смысл?0

Si22 октября 2012, 18:25Как думаете покупка ее акций на три года имеет смысл?0 Алексей22 октября 2012, 18:27Корочкин Владимир, дождись пока как рынки будут себя вести.0

Алексей22 октября 2012, 18:27Корочкин Владимир, дождись пока как рынки будут себя вести.0

Лилия23 октября 2012, 19:15драйверов роста для акций Интер РАО ЕЭС в ближайшей песпективе не наблюдается. Результаты недавно вышедшей отчетности не окажут поддержку котировкам, к тому же сама компания не прогнозирует улучшения финансовых показателей во втором полугодии.0

Лилия23 октября 2012, 19:15драйверов роста для акций Интер РАО ЕЭС в ближайшей песпективе не наблюдается. Результаты недавно вышедшей отчетности не окажут поддержку котировкам, к тому же сама компания не прогнозирует улучшения финансовых показателей во втором полугодии.0