Главные финансовые новости за неделю: рецессия в США уже началась, но рынки при этом бодро растут

ЦБ РФ продолжает разруливать ситуацию с валютой

Российский Центробанк опубликовал у себя на сайте ответ на вопрос, который как бы намекает, что самые жесткие валютные ограничения по иностранным счетам, установленные Указом президента № 79 в феврале этого года, уходят в прошлое.

Грубо говоря, раньше Указ № 79 запрещал вообще любые зачисления валюты на зарубежные счета, кроме горстки разрешенных исключений. А теперь вышел новый Указ № 430, который повернул ситуацию в обратную сторону: разрешено всё, что прямо не запрещено — гуляем!

Эльвира Сахипзадовна знает, как порадовать инвесторов: сначала им нужно всё запретить, а потом чего-нибудь немножко разрешить

Также в пятницу в Forbes появилась статья о том, что в ЦБ уже пару месяцев как готовятся к вводу западных санкций на российскую биржевую инфраструктуру (Мосбиржа и Национальный клиринговый центр) — в этом случае, помимо всего прочего неприятного, исчезнет сама возможность биржевых торгов долларами и евро.

Вот Центробанк и готовит схему, как ему в этом случае высчитывать официальные курсы этих валют к рублю — путем, так сказать, опроса десяти крупнейших банков страны. Представляю, как в этом случае будет бомбить у тех, кто последние четыре месяца возмущался «нарисованным» курсом рубля к доллару… При расчете «справедливого» курса по новой методике придется придумывать уже какую-то новую метафору — ну типа, как в том анекдоте: «курс рубля, напетый Рабиновичем по памяти».

Как бы то ни было, для обычного частного инвестора этот звоночек еще раз напоминает о том, что в новой реальности надежное сохранение капитала в долларах или евро внутри России становится всё более и более призрачным. Ну, если вы, конечно, не успели набить матрас хрустящими долларами (или хотя бы виртуальный криптоматрас кошерными стейблкоинами).

Дружественных нерезидентов планируют запустить на Мосбиржу

Помните наше обсуждение того, что внутри российского фондового рынка оказалось заперто огромное количество нерезидентов, которые не могут продать свои акции (что и обуславливает скрытый потенциал падения всего рынка)?

Так вот, Мосбиржа решила начать их потихоньку размораживать: с 8 августа получат возможность торговать нерезиденты из «дружественных» стран, а также нерезиденты, которыми в конечном итоге владеют бенефициары-россияне.

Недружественный нерезидент ждет, когда подойдет его очередь на разморозку активов внутри Мосбиржи. Холст, масло.

Кроме того, 15 августа уже начнется автоматическая расконвертация депозитарных расписок на российские акции. Чуете, к чему дело идет? Объем предложения российских ценных бумаг разной степени размороженности в августе должен подрасти — а это, как нас учит неумолимый закон спроса и предложения, обычно означает, что цена будет падать.

Ну или, по крайней мере, в этом твердо уверена тусовка отечественных трейдеров. Хотя, если все в этом уверены — значит, это уже заложено в текущую цену акций? Короче, на этой вашей бирже ничего толком не понятно… Кроме одного: никогда не принимайте всерьез торговые сигналы от непонятных чуваков из интернета!

Interactive Brokers обрубает для россиян доступ к рыночным данным американских бирж

Популярный американский брокер Interactive Brokers разослал своим клиентам с российским резидентством «письмо счастья» о том, что с 1 августа они перестанут получать актуальные рыночные данные по биржам NYSE и Nasdaq.

Важное уведомление от IB: «Уважаемый клиент! Торгуйте вслепую. Такие условия. Надеемся на понимание.»

Это значит, что торговать на этих биржах по-прежнему будет можно — но заявки на покупку и продажу ценных бумаг придется выставлять вслепую, перекрестясь и уповая исключительно на Божье провидение. Ведь посмотреть текущую котировку или проинспектировать биржевой стакан в приложении Interactive Brokers больше не получится.

В общем-то, ничем страшным это большинству клиентов IB не грозит — тем более, что многие из них и так не платили брокеру лишние $1,5 в месяц за онлайн-котировки американских бирж, а вместо этого пользовались бесплатными данными с задержкой. Ну, сейчас придется иногда подглядывать в сторонние приложения, это да — неудобно, но не фатально (если вы не внутридневной трейдер).

Рецессия Шредингера в США

На неделе выяснилось, что за 2-й квартал американский ВВП сократился на 0,9% годовых. Если вспомнить, что в 1-м квартале экономика Штатов тоже падала — то по факту мы имеем на руках рецессию (которую чаще всего определяют как падение экономики в течение минимум двух кварталов подряд).

Но с этим тезисом согласны далеко не все! Например, Джанет Йеллен (глава Минфина США) заявила, что никакой рецессии нет — а есть только «необходимое замедление после роста». Видимо, в скором времени стоит ждать от ребят пассажей вроде «в результате хлопка инфляции произошло плановое высвобождение рабочей силы и отрицательный рост мощной, как никогда, американской экономики!»

Джанет Йеллен здесь как бы говорит: «Слушай, дорогой, ну какая рецессия – ты вообще нормальный, такие слова вслух произносить?!»

Мнение Йеллен хором поддерживают и Джо Байден, и глава ФРС Джером Пауэлл. Типа, рынок труда в США чувствует себя отлично – вот на это и давайте смотреть. А то, что экономика уже полгода падает – это… кхм… ну, в общем, следующий вопрос!

Федрезерв США продолжает поднимать ставку

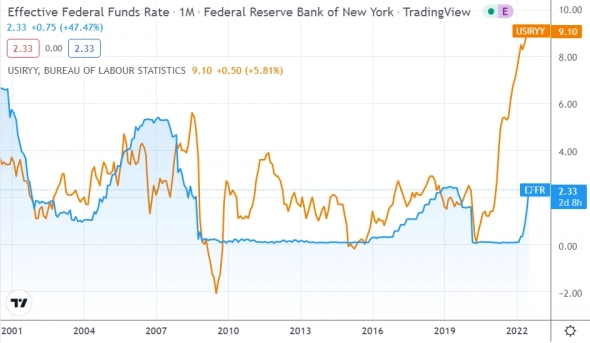

В среду Федрезерв на очередном заседании повысил базовую ставку процента еще на 0,75% – до 2,25–2,50% годовых.

Надо понимать, что делает он это не от хорошей жизни: обычно, когда экономика страны начинает барахлить и кашлять (см. «рецессия» в предыдущем разделе), ФРС старается ставку максимально снизить – чтобы кредиты в экономике подешевели, деньги потекли по финансовым трубам более напористо, ну и так далее.

В частности, именно такими методами (в сочетании с Quantitative Easing – «количественным смягчением») спасали американскую экономику в ковидном 2020-м. И ведь успешно спасли! Несмотря на все эти локдауны-шмокдауны, экономического коллапса не случилось – а рынок акций дак вообще вырос за два года с марта 2020-го по март 2022-го аж в два раза.

Как вы, наверное, знаете – в научной литературе такая экономическая политика (низкая процентная ставка + QE) называется термином «Money Printer Go BRRR!».

Money Printer Go BRRR в исполнении главы ФРС Джерома Пауэлла

Так вот, в текущей ситуации (начинающийся рецессионный спад в экономике Штатов) Пауэллу было бы в самый раз побырбыркать печатным станком. И он сам бы рад! Если бы не инфляция, которая к настоящему моменту достигла в США уже 9% – что немножко (в четыре с половиной раза) выше целевого уровня инфляции в 2%.

Получается, Федрезерв США сейчас немного подвис между молотом и наковальней. Не будешь поднимать ставку – сохранится инфляция и реднеки из южных штатов скоро возьмутся за вилы. Будешь поднимать ставку слишком агрессивно – экономике придет кирдык, и опять придется на вилы…

TradingView: Динамика базовой ставки ФРС (синий) против темпа инфляции в США (оранжевый)

Сейчас ФРС многие ругают за то, что они держали ставку слишком низкой слишком долго. Весь 2021 год Пауэлл всех кормил сказкой про то, что «инфляция – это дело временное, сейчас вот-вот упадет обратно!». А она всё время почему-то только росла. Так что сейчас приходится уже всем рассказывать, что в этом исключительно Путин виноват. Не, ну не может же проблема в действиях самого Пауэлла и Money Printer Go BRRR быть?!

Несмотря ни на что, рынки растут

В США, по сути, подтвердилась рецессия, ставку процента продолжают повышать рекордными темпами – как вы думаете, что при этом должно происходить с рынком акций? А вот и нет: американский рынок за прошедшую неделю подрос на 4,2%, а вообще же с середины июня подъем составил уже 12,6%.

TradingView: Динамика индекса S&P500 за 2022 год

Дело в том, что поведением рынка управляют не столько сами происходящие факты, сколько ожидания инвесторов относительно будущего. Если произошло что-то плохое для акций, а они при этом растут – это всего лишь означает, что инвесторы ожидали еще более печального развития событий. Так что на горизонте дней, недель и месяцев рынок подвержен большому влиянию настроений народных масс; и только на длинных горизонтах (годы и десятилетия) всё в итоге сводится к фундаментальным экономическим факторам.

Помимо традиционных рынков, растут и наши любимые криптыши: Биткоин за последние полтора месяца подрос с низов на 25%, а Эфир – дак вообще на все 70%! Ведь Виталик Бутерин обещает вот-вот наконец превратить Эфириум из гадкого анти-экологичного проекта в прекрасный зеленый блокчейн будущего, работающий по принципу Proof-of-Stake (то есть, без необходимости беспрерывно майнить циферки на китайских видеокартах).

* * *Если подборка показалась вам интересной и вы за то, чтобы я начал публиковать аналогичные выпуски еженедельно – жмите статье лайк! В случае хорошего отклика сделаю таки регулярной рубрикой. =)

Ну и, как обычно, буду благодарен за подписку на мой Телеграм-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

Депрессии боятьсяся надо! и искажения информации

мы в России цифры рисуем, боимся признаться себе в дикой безработице и стагнации экономики с 2009 года

Снп ушел на выходные наверх, аналитики рисуют схемы… сначала вниз, после наверх

Куда простому инвестору податься? Каждый плывет в свою сторону…