Российский рынок "электронной коммерции"

t.me/comodities_marketsJuly 19, 2022

Попалась на днях на глаза довольно интересная презентация от Агентства маркетинговых исследований «Data Insight»о состоянии дел на российском рынке электронной коммерции.

С учетом вчерашней речи нашего Президента, когда он в лучших традициях своего американского коллеги Дональда Трампа, подтолкнул котировки Озона, аж почти на 10% одним своим ни к чему не обязывающим предожением, решил поподробнее с Вами поделиться тем, как себя чувствует рынок. Что-то из презентации, что-то добавляю от себя в качестве моих мыслей и выводов.

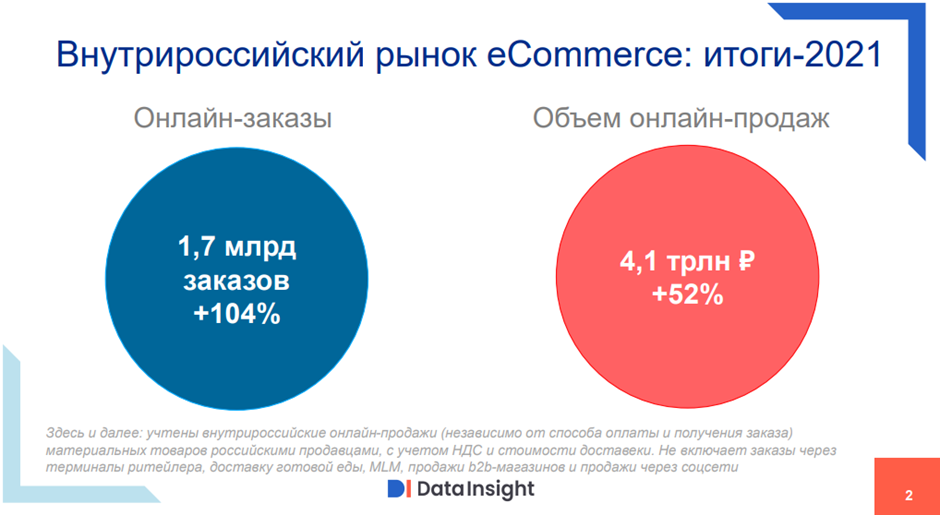

Прошлый год был рекордным в секторе, как итог удвоение (+104%) количества онлайн-заказов за год и довольно весомая цифра в 1,7 млрд онлайн-заказов товаров, без учета продаж через соцсети и заказов еды в сервисах доставки готовой еды.

Темпы роста были рекордными, не только для российского, но и для всего мирового eCommerce среди больших национальных рынков с миллиардными объемами

Объемы онлайн-продаж в денежном эквиваленте также прибавили весомые +52% и достигли 4,1 трлн.рублей

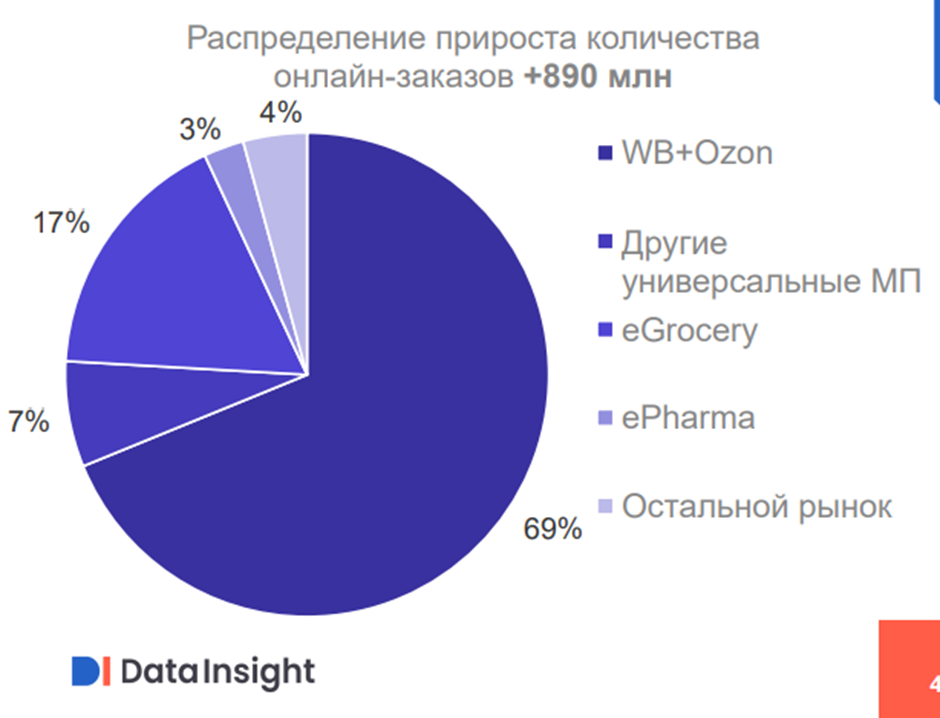

Количество онлайн-заказов выросло в 2021 г. почти на 900 млн, но 86% этого прироста обеспечили два крупнейших маркетплейса (Озон и Вайлдберриз) и сервисы eGrocery (товары повседневной необходимости: продукты питания, напитки, бытовая химия и детские товары), «традиционный» eCommerce вырос всего на ~35 млн заказов

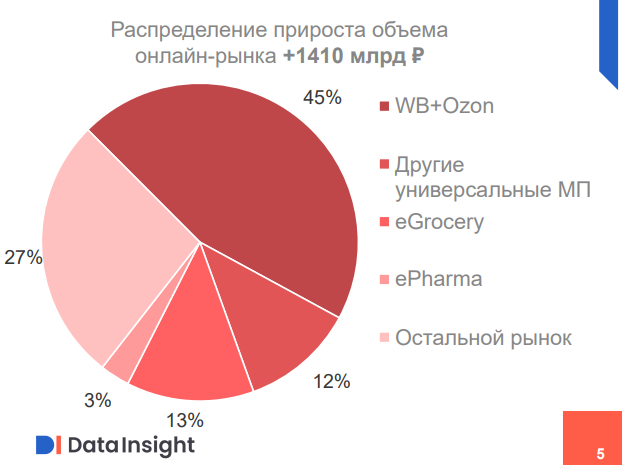

Рост объема рынка в денежном выражении (+1,4 трлн. руб.) распределен более равномерно: продажи категорийных интернет-магазинов тоже росли (но в основном за счет инфляционного роста среднего чека), доля дуополии (Озон+Вайлдберриз) все равно „монополистическая“. 45% рынка в денежном эквиваленте уходит именно в их в карманы.

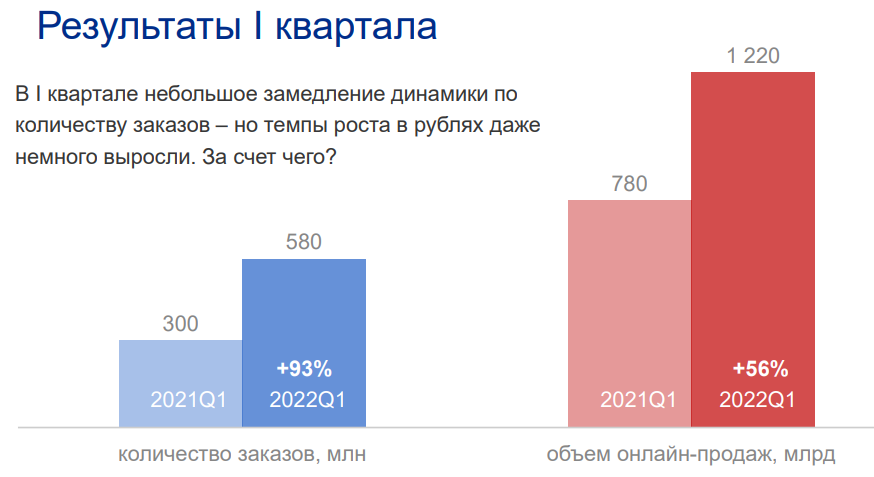

Результаты 1квартала

Тенденция прошлых лет по стремительному увеличению доли онлайн-продаж товаров и развитие маркетплэйсов продолжалась бурными темпами, снова феноменальным рост в +93% в количестве заказов и +56% в денежном эквиваленте.

Переток покупателей и покупок из оффлайна в онлайн продолжается достаточно мощный, несмотря на все геополитические проблемы и кризисы, коррекцию в целом в ритейле, люди продолжают уходить в „онлайн“, разгоняя все больше сектор электронной коммерции и поведенческие привычки изменятся вряд ли. Высокая инфляция продолжала стабильно увеличивать чеки и объемы продаж в денежном эквиваленте.

Апрель 2022г.

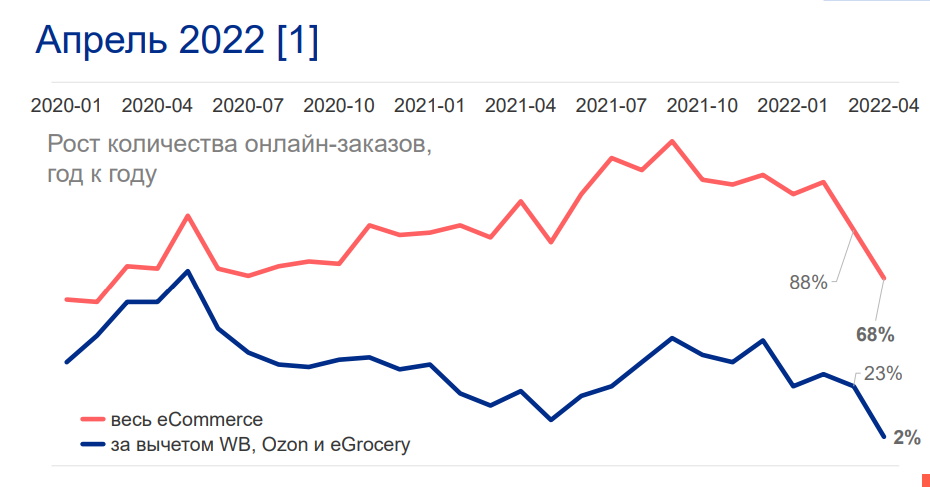

Апрель был одним из самых сложных месяцев для нашей экономики вместе с мартом. По апрелю уже было видно торможение сектора, по-сути его вытягивает только „сладкая парочка“ Озон+Вайлдберриз, у остальных все достаточно сложно. Данные по апрелю:

• Снижение количества онлайн-заказов только на 3% по сравнению с мартом

• Рост количества заказов к прошлому году снизился с +88% в марте до +68% в апреле- это минимум за 18 месяцев.

• если вычесть маркетплэйсы Wildberries и Ozon (и игроков сегмента eGrocery), то весь остальной рынок вырос (по заказам) всего на 2% к прошлому году (и -13% к марту 2022 г.)

• у большинства интернет-магазинов из топ-500 снижение количества онлайн-заказов (апрель-2022 к апрелю-2021) составило более 10% (без учета сегмента eGrocery)

• в сегменте eGrocery спад по количеству заказов на 7% по сравнению с мартом, замедление роста год-к-году с +135% в марте до +99% в апреле

• снижение среднего чека в eGrocery на 8% к марту и 4% к февралю – несмотря на всплеск инфляции

Май 2022г.

По маю были прогнозные данные о стабилизации сектора на уровнях апреля, без существенного ухудшения или улучшения динамики. Продолжается замедление феноменального роста прошлого года и первого квартала этого, но все еще очень высокие цифры и объемы. Надеюсь Озон опубликует данные за полугодие и свою экспертную оценку сектора и российского рынка.

Основные текущие тренды и драйверы роста сектора „электронной коммерции“:

- Закрытие магазинов. В 2020-2021 гг. продолжается рост количества закрывшихся интернет-магазинов, в т.ч. в связи с переводом продаж на маркетплейсы, за первый квартал закрылось около 8% ТОП-5000 интернет-магазинов

- закрытие или (чаще) приостановка работы большинства DTC-проектов «западных» брендов (производство брендовых товаров без „бренда“). Схема, по которой одна фабрика/завод производят одинаковые товары, часть из них брендируется и продается через официальные магазины и точки продаж, другая идет „ноунэйм“, либо неизвестного бренда

• нестабильность ассортимента и цен в оффлайне делаем весомее фактор удобства поиска и сравнения в онлайне

• ускоренная деградация оффлайнового ритейла (снижение трафика в ТЦ, закрытие магазинов, дороговизна поддержания полного ассортимента и штата сотрудников)

• приход новых брендов и импортеров из „дружественных стран“, для которых маркетплейсы являются самым очевидным путем выхода на конечных покупателей

Как изменится рынок в ближайший год?

• большинство крупных игроков останется на рынке, более мелкие будут возможно вынуждены уйти с рынка

• сокращение маркетинговых бюджетов приведет к росту значимости бренда/известности, дополнительное преимущество для лидеров и невозможность рекламироваться для небольших игроков.

• «битва маркетплейсов» все быстрее превращается в битву двух „гигантов“

• доминирование универсальных маркетплейсов (во всех категориях, кроме продуктов питания и фармы) будет быстро расти и становиться все заметнее

• массовое вымирание «чистых» (без присутствия в оффлайне) онлайн-магазинов

• снижение качества работы онлайн-интерфейсов

• сокращение инвестиций в логистику + рост значимости WB и Ozon на этом рынке

• распространение обязательной предоплаты

• приход eCommerce в сферу повседневных покупок

• резкое изменение потребительских привычек, начавшееся на ковид-волне весной 2020 г. продолжает набирать обороты

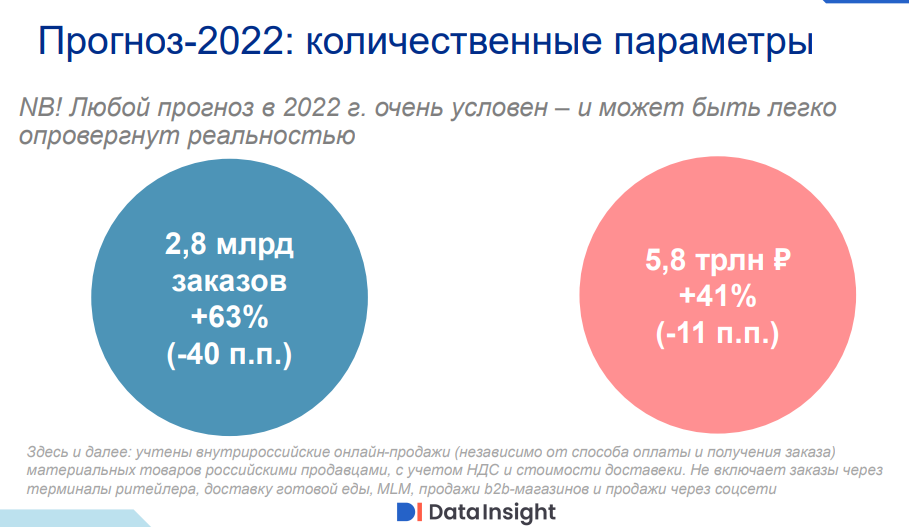

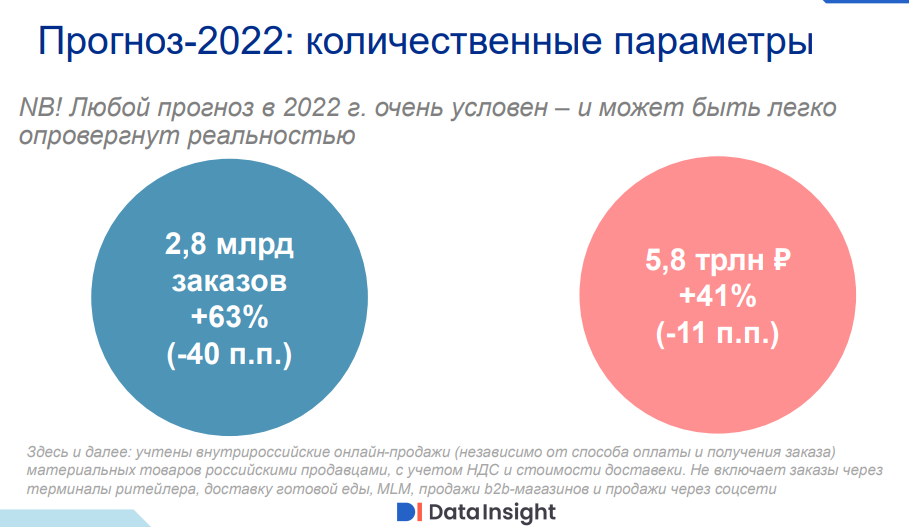

Прогноз на 2022г.

В 2022 г. российский eCommerce продолжит расти, притом почти наверняка, рост составит десятки процентов, снизившись с прошлогодних отметок роста в 100% до роста в 50-60%, при этом весь рост практически обеспечивается лидерами сектора (Озон+Вайлдберриз), да стабильное направление e-Grocery.

Рост рынка в рублях, благодаря инфляции и ограниченности предложения на некоторые категории товаров, вероятно окажется лишь немногим ниже прошлого года.

Электронная коммерция продолжает расти очень быстрыми темпами, едва ли не самое растущее направление в плане Бизнеса в России. Санкционные и геополитические риски не видятся серьезной проблемой, очень оперативно Правительство помогло разрешением ввоза и возможностью торговли „паралелльным импортом“, потребительские привычки и удобство выбора товаров, нас все чаще толкают покупать в онлайн и забирать товар, где удобно или чтобы его и вовсе привезли домой.

Что касается ОЗОНа, продажи растут очень быстрыми темпами, безусловно сама Бизнес-модель Компании с одной стороны проста и инвестиционно достаточно интересна, с другой стороны нет никакой уникальности, сильные конкуренты из Вайлдберриз, Яндекс.Маркета, Сбермегамаркет, Алиэкспресс и пр.

Компания ведет очень агрессивную экспансию в регионах с надеждой на масштабированность Бизнеса и выход на прибыльность в ближайшие несколько лет. Насколько получится посмотрим, думаю все шансы и перспективы на это есть.

Другой вопрос и очень важный для ОЗОНа, это оценка Компании рынком, теми ожиданиями, которые в нее закладывают. Здесь нужно подробно вникать и анализировать, насколько ли эти ожидания оправданы и реализуемы в ближайшее время, цели такой на данный момент не имею