⭐️ Гонконгские эмитенты: CK Asset Holdings

Добрый день, друзья!

Анонсированную ранее индивидуальную оценку конкурентоспособности гонконгских эмитентов (https://smart-lab.ru/blog/818963.php) начинаю с безоговорочного лидера рейтинга – компании CK Asset Holdings (HK:1113), которая занимается строительством и управлением производственной, торговой, гостиничной недвижимости, а также энергетических и инфраструктурных активов во всём мире (Китай, Европа, США и др.).

Компания образовалась в 2015 году в результате объединения девелоперских активов компаний Cheung Kong Group и Hutchison Whampoa. Входит в сотню крупнейших китайских компаний.

📊 Из финансового отчёта эмитента следует, что за 2 полугодие 2021 года рентабельность продаж составила 35%, прирост выручки превысил 33% (!!!), а коэффициент текущей ликвидности возрос до 3,0х (подробнее с отчетностью можно ознакомиться здесь).

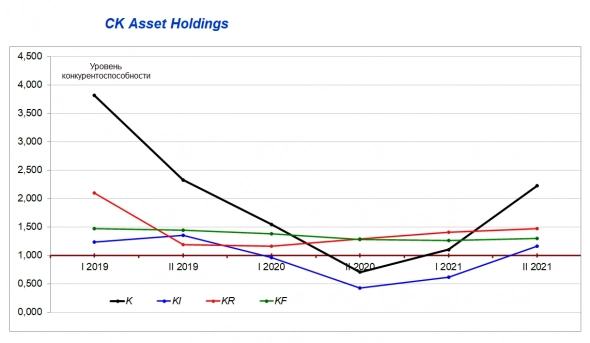

Динамика конкурентоспособности компании представлена ниже.

👍 Текущий конкурентный статус CK Asset Holdings можно охарактеризовать как очень высокий (K = 2,221), источники конкурентоспособности хорошо сбалансированы.

Особенно отметим высокую операционную эффективность (KR), которая, помимо высокой рентабельности бизнеса, связана со значительной прибылью компании от инвестиций и участия в совместных предприятиях.

При этом следует подчеркнуть, что высокие темпы роста продаж в 2021 г. (KI), обусловлены эффектом «низкой базы» провального коронавирусного 2020 года, вследствие чего указанный источник конкурентоспособности требует подтверждения.

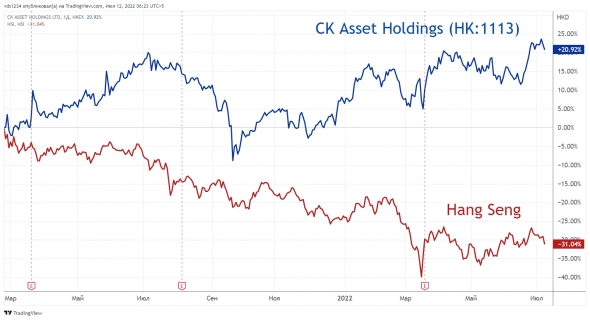

🚀 Рост ключевых финансовых индикаторов компании нашел отражение в повышении котировок её акций, которые уверенно опережают динамику индекса Hang Seng.

Капитализация CK Asset Holdings на данный момент составляет 26 млрд. USD. Мультипликатор P/E по текущим котировкам равен 7х. Дивидендная доходность составляет 4,2% годовых. Акции эмитента доступны для покупки на Санкт-Петербургской бирже.

С одной стороны, в настоящее время строительный сектор Китая сейчас переживает не лучшие времена (о чём свидетельствуют дефолты Evergrande и Shimao Holdings).

✅ С другой стороны, финансовое положение CK Asset Holdings можно охарактеризовать как отличное (KF = 1,439), вследствие чего вероятность банкротства эмитента крайне мала.

В 2022 году можно ожидать снижение эффекта низкой базы, имевшего место ранее, что вызовет «техническое» снижение темпов роста выручки.

В то же время, фактором поддержки высоких темпов строительства может стать низкая инфляция в Китае (всего 2,5% г/г), которая позволяет ЦБ Китая сохранять низкие процентные и ипотечные ставки (в отличие от США и Европы), тем самым стимулируя высокий спрос на недвижимость.

👉 Поэтому считаю, что рост продаж отдельных финансово устойчивых китайских строительных компаний вполне может иметь место.

Следовательно, именно динамика продаж CK Asset Holdings будет интересовать нас в отчёте компании за 1 полугодие 2022 года, который ожидается к публикации 04.08.2022 г.

___________

💡 Резюме. Берём на заметку CK Asset Holdings и ждём финансовый отчёт компании, в котором обращаем внимание на динамику объемов продаж.

Сергей Нагель12 июля 2022, 09:04Просветите плиз людей типа меня, для которых китайские акции это в прямом смысле китайская грамота, какие из торгуемых у нас компаний дивиденды россиянам платят?+1

Сергей Нагель12 июля 2022, 09:04Просветите плиз людей типа меня, для которых китайские акции это в прямом смысле китайская грамота, какие из торгуемых у нас компаний дивиденды россиянам платят?+1 Vsevolod Voronin12 июля 2022, 11:32Также торгуется CK Hutchison Holdings — они как-то связаны?0

Vsevolod Voronin12 июля 2022, 11:32Также торгуется CK Hutchison Holdings — они как-то связаны?0