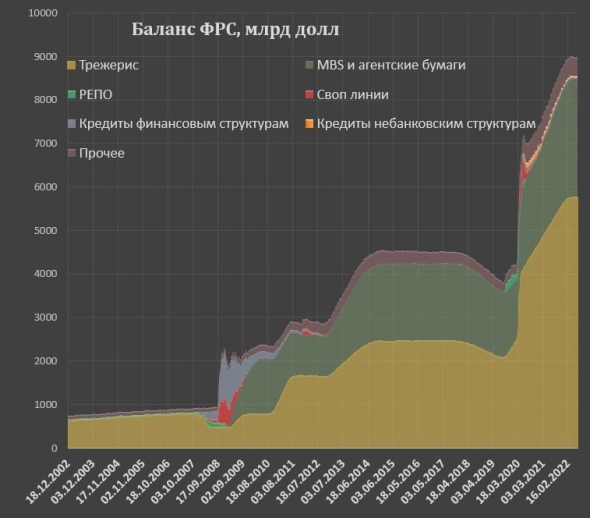

ФРС не выполняет своих обязательств по сокращению баланса!

Федеральный Резерв дрогнул и, вероятно, близок к капитуляции. ФРС не выполняет своих обязательств по сокращению баланса.

По плану в июне продажи трежерис должны были составить 30 млрд долл, а продажи MBS 17.5 млрд. Это черным по белому зафиксировано в протоколе.

Сколько получилось по факту? Фактические продажи трежерис 5.5 млрд и рост баланса MBS на 1.9 млрд. В итоге из обещанных 47.5 млрд было реализовано в рынок 3.6 млрд ценных бумаг.

За 2 квартал 2022 на долговой рынок было самое сильное давление продавцов с момента организации торгов по рынку трежерис (более, чем за 100 лет) по процентному изменению стоимости портфеля ценных бумаг за 3 месяца относительно аналогичного периода года назад.

При этом пик давления пришелся на 1-15 июня 2022 – ситуация была близка к катастрофе, при этом рынок трежерис и корпоративных облигаций был заблокирован для размещений новых выпусков.

Впервые за месяц были зафиксированы одновременные отрицательные чистые размещения (сокращался долг) по трежериси корпоративнымдолгам. В обычных условиях, ФРС начала бы лупить ликвидностью во все стороны при подобном коллапсе рынка, но теперь их сдерживает инфляция.

На неделе по 6 июля ФРС «раздуплилась» и реализовала 19 млрд трежерис, но без изменений по балансу MBS, пока сильно отстают от графика продаж. Это связано с конъюнктурной стабилизацией долгового рынка после 15 июня. Это временное затишье перед бурей. Все впереди.

Очень интересно наблюдать, как ФРС зажата в тисках – рынок надо спасать и с инфляцией бороться, причем чем дальше они оттягивают борьбу с инфляцией – тем ужасающе перспективы. Два взаимоисключающих процесса. Нужно либо рынок спасать и упустить инфляцию, что тогда приведет к полной катастрофе (не сразу, чуть позже). Либо бороться с инфляцией, допустив коллапс рынка.

Они по политическим мотивам выберут первое, т.е. рынок будут спасать. Это подтвердил июнь, когда не выполнили свои обязательства.

t.me/spydell_finance/

Цуг цванг.