Рейтинг ООО "Ника" - 2021 год

Одной из первых компаний, которая опубликовала финансовую отчётность за 2021 год, является ООО «Ника». Оно и понятно, когда заём уже взят, то можно и не торопиться, а вот когда он только нужен, тогда конторы поперёд батьки стараются угодить инвестору. Сейчас не рассматривается вопрос о тот, зачем нужны конторе деньги, на развитие ли, на латание ли финансовых дыр, в любом случае, нужно смотреть и анализировать финансовое состояние компании, сейчас речь идёт о сроках публикации отчётности, и в этом отношении компания проявила себя с хорошей стороны. Другое дело, что вышла компания на фондовый рынок не совсем в подходящий период. Тем не менее, когда всё встанет на свои места, му уже будем знать ху ис ху, и на ху этому ху деньги?

Общие сведения

ИНН: 5030085811

Полное наименование юридического лица: Общество с ограниченной ответственностью «Ника»

ОКВЭД: 10.39 — Прочие виды переработки и консервирования фруктов и овощей

Сектор рынка по ОКВЭД: Производство пищевых продуктов

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «Ника»

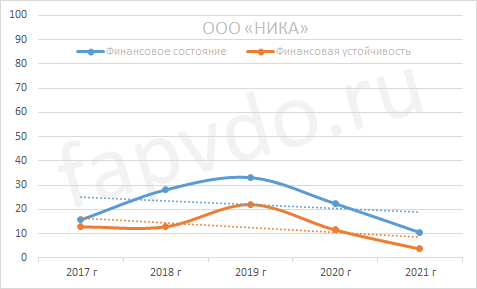

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Динамика финансового состояния и финансовой устойчивости

Снижение уровня финансового состояние к концу отчётного периода составил — 53%, снижение уровня финансовой устойчивости — 68%. Сбалансированность финансовых показателей улучшилась.

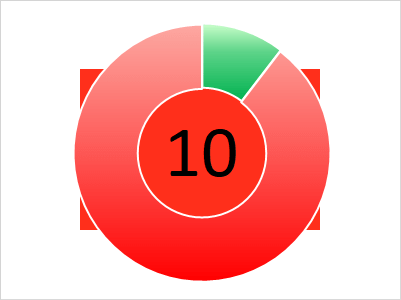

Уровень финансового состояния

Финансовое состояние — 10 баллов, крайне низкого уровня. Финансовое положение с преобладанием заёмных средств.

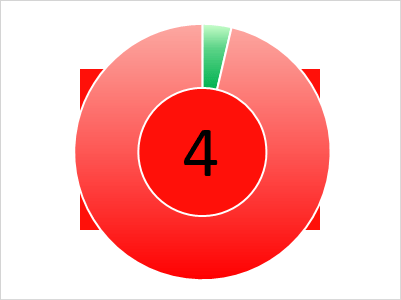

Уровень финансовой устойчивости

Финансовая устойчивость — 4 балла. Очень высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

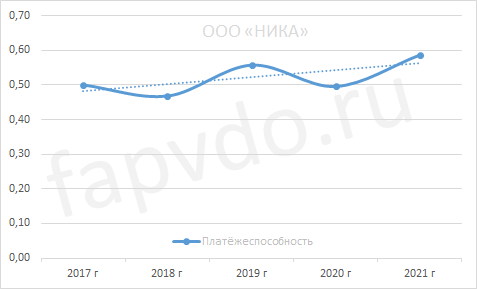

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности ООО «Ника»

Платёжеспособность предприятия на конец отчётного периода — 0.59. Рост платёжеспособности за отчётный период — 18%.

Финансовые результаты

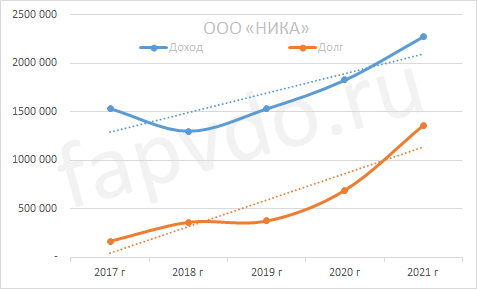

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов ООО «Ника»

За отчётный период, доход предприятия составил 2.27 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 2.5-3 млрд рублей

Заёмный капитал к концу периода вырос на 96% и составил 1.36 млрд рублей.

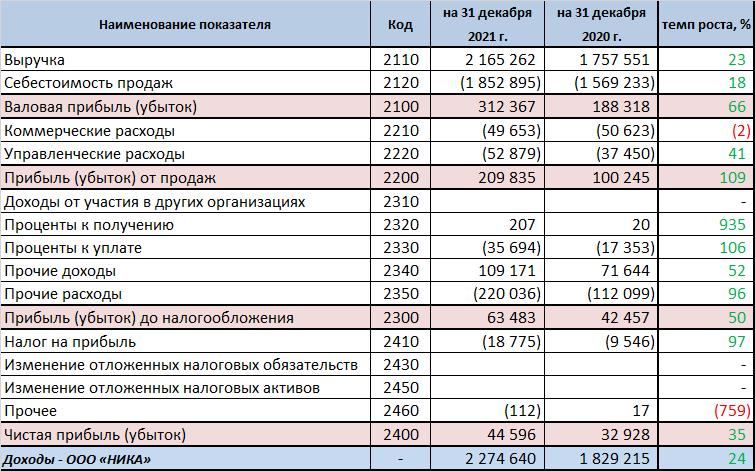

Финансовые результаты

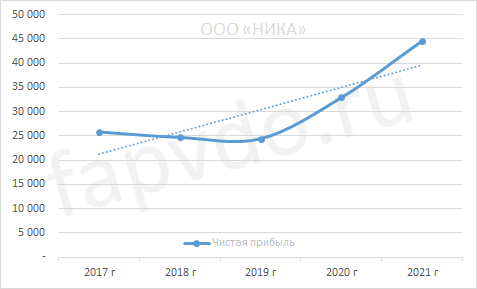

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли ООО «Ника»

Рост чистой прибыли за отчётный период составил — 35%. Прогноз чистой прибыли к концу финансового года — 50-55 млн рублей

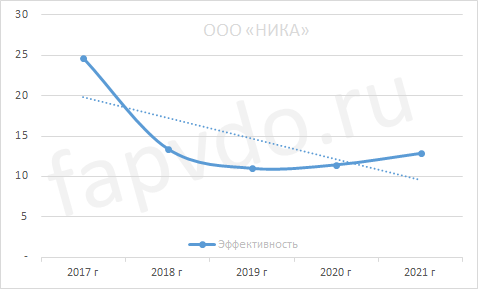

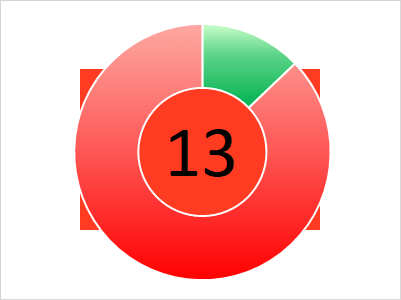

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — 12%.

Уровень общей эффективности

Общая оценка эффективности предприятия — 13 баллов. Предприятие малоэффективное.

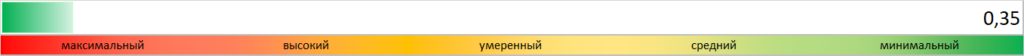

Инвестиционный риск

Уровень инвестиционного риска ООО «Ника»

Уровень инвестиционного риска — максимальный. Доля облигаций ООО «Ника», от общей доли активов инвестиционного портфеля, может достигать0.35%

Облигации ООО «Ника»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Ника-001P-01 — -/- (готовится к размещению)

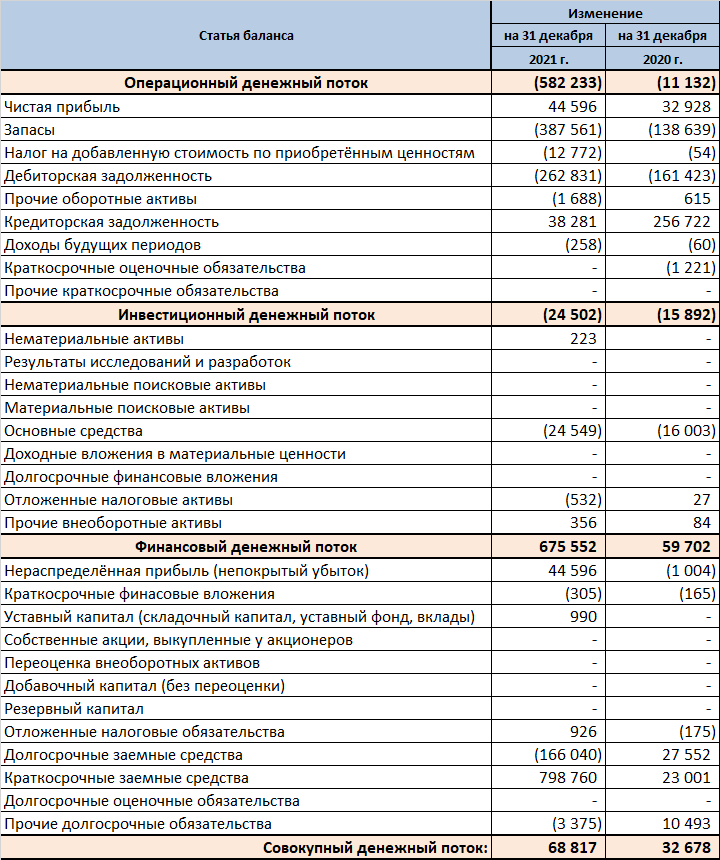

Денежные потоки ООО «Ника»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 582 млн рублей

- Инвестиционный — отрицательный — 24.5 млн рублей

- Финансовый — положительный — 675 млн рублей

- Совокупный: — положительный — 68.8 млн рублей

Денежные потоки ООО «Ника»

Кредитоспособность ООО «Ника»

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

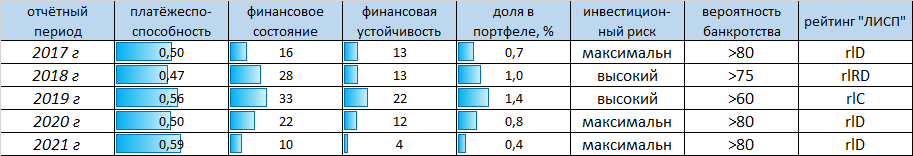

Рейтинг ООО «Ника»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО «Ника» был присвоен рейтинг ЛИСП на уровне rlD по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BBB{ru}

Индекс Финансового Риска RusBonds:31

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ООО «Ника» — рискованное, значительно закредитованное, неликвидное, малоэффективное предприятие.

Заёмный капитал превышает собственный в 11.2 раза. Темп роста долга в 2 раза превышает темп роста собственных денег. Неважно чем компания занимается, важно то, что она решает зарабатывать простейшим методом, методом наращивания долга и наращивания оборотных активов, в надежде, что когда-нибудь это всё «выстрелит». Однако наращивание оборотных активов и аккумулирование их в запасах и дебиторской задолженности, может привести не к «выстрелу» и процветанию, а ко «взрыву» и загниванию. Из 1.4 млрд оборотных активов 1.36 млрд приходится на запасы и дебиторскую задолженность.

«Зависший», практически полностью, оборотный капитал, генерирует слабый операционный денежный поток, что не позволяет своевременно рассчитываться по обязательствам. Ликвидность по срочным и краткосрочным обязательствам недостаточная. Весь заёмный капитал, это текущие обязательства. Чтобы с ними справится, компании недостаточно будет превратить в деньги всю дебиторскую задолженность до копейки. Даже если это случится, то компании всё равно не хватит 800 млн денег. Выход один, продать все запасы, а это как раз 831 млн рублей дохода. Однако. Последние три года запасы растут и за последний год они увеличились почти в двое, точнее на 87%. Другими словами, с реализацией продукции у компании дела обстоят неважно.

Операционная деятельность компании отрицательная. Компания на конец года нуждается в 0.6 млрд рублей, которые она заморозила в запасах и дебиторской задолженности. Выйти из положения помог краткосрочный заём на сумму в 800 млн рублей, который придётся возвращать в 2022 году или договариваться с кредиторами об отстрочке, если средства не будут найдены, или заработаны. Заработать эту сумму компания могла, но не заработала, поэтому мы её и видим на фондовом рынке с протянутой рукой. Компания однозначно пришла на биржу, чтобы решить свои финансовые проблемы, которые не связаны с развитием.

«Зависшие» деньги и полученный заём, значительно усугубили перекос денежных потоков в худшую сторону. Так, у компании 1.2 млрд «бумажных» денег, с которыми она не знает, что делать, то есть компания взяла на себя обязательства, которые ей вовсе не нужны, но она вынуждена это делать.

Справедливая эффективность компании 8-10%

Однозначно, если компания не разместится и не договорится с кредиторами, она банкрот. И если это так, то нам всё равно. Это дебютный выпуск, а значит нам на это нечего смотреть.

Инвестиционная вероятность банкротства: 80%

Статистическая вероятность банкротства: 53%

Целесообразность инвестирования: сильно отрицательная

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «Ника» значительно ниже риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

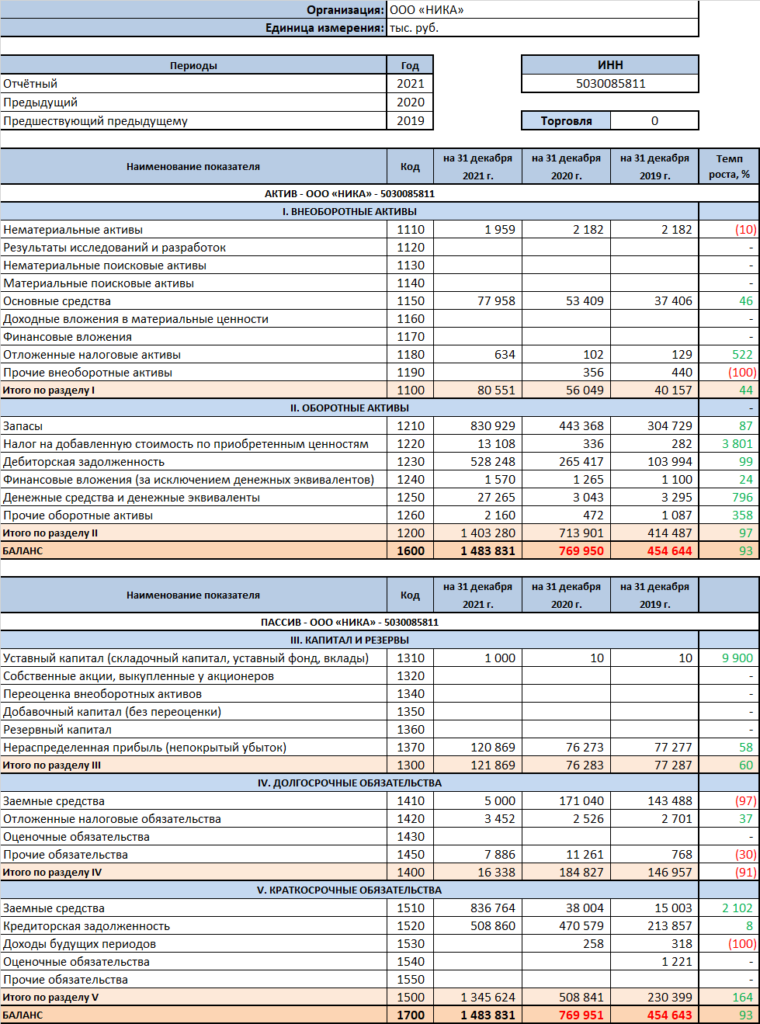

Баланс ООО «Ника»

Баланс ООО «Ника»

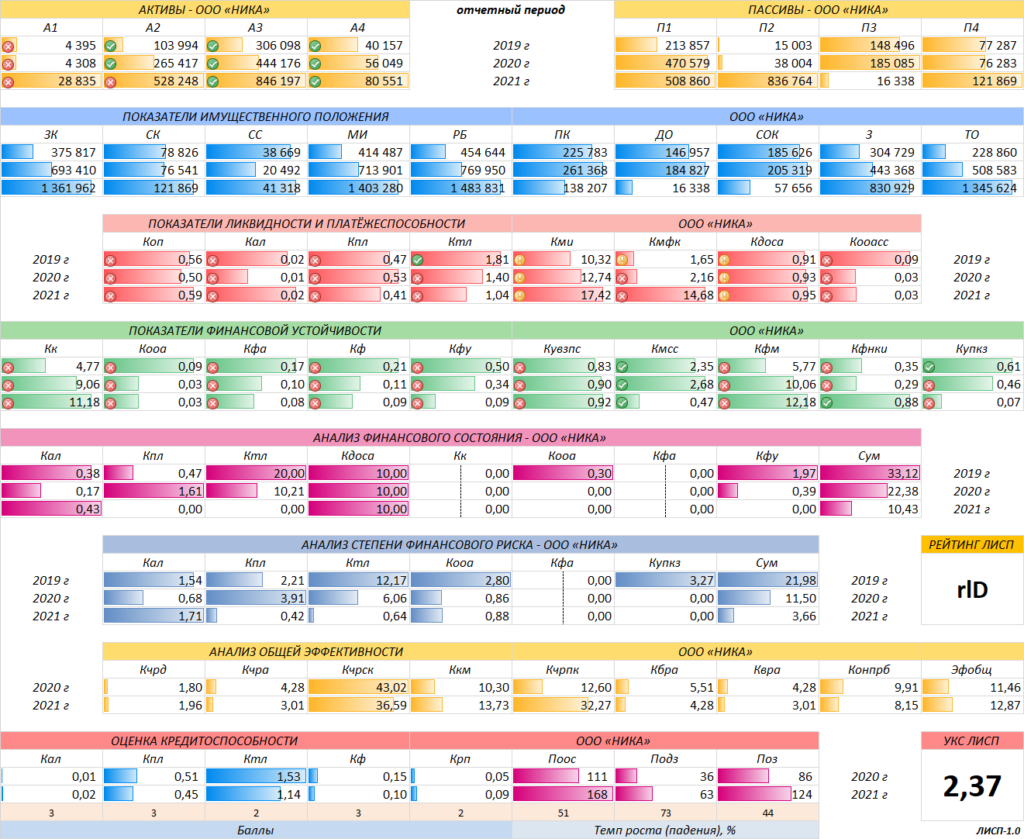

Финансовые коэффициенты ООО «Ника»

Финансовые коэффициенты ООО «Ника»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ООО «Ника»

Другие эмитенты ВДО