Куда вкладывать деньги, если ты в России?

Что происходит с облигациями? Какие выпуски еще дают двузначную доходность? Что будет с ключевой ставкой? Что все это значит для нас? И почему кривая доходности стала прямой?

На самом деле, ситуация неопределенная. Многие улыбнутся, потому что в мире финансов определенности вообще никогда не было… Но сейчас кажется, что вчера было лучше, чем сегодня. Во всяком случае с выбором.

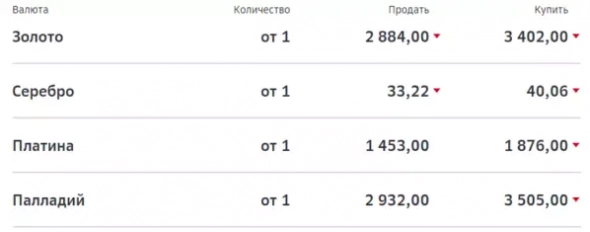

Мы почти отрезаны от иностранных рынков, есть риск заморозки валюты, вводятся комиссии за обслуживание долларовых счетов, а евро теперь и возьмут то не везде. Огромные фонды, казавшиеся ранее надежным, вкладывающими в еврооблигации могут просто рухнуть (Finex). Сколько бы я ни пытался решить задачку с диверсифицированным портфелем — после февраля это стало сложно как никогда. Я не рассматриваю крипту, потому что не понимаю ее ценность и не разбираюсь в ней, а физический металл не готов брать из-за диких спредов на покупку продажу: только что купил и сразу в минусе на 15%.

Такой минус я и сам могу сделать. Зачем мне помогать в этом?))

Исключая иностранные акции, фонды, валюту, металлы, остается не так много вариантов:

— в себя (образование, или пивко)))

— в рублевые активы.

Старая формула 60/40 (доля облигаций и акций) еще работает. Но это не панацея. Акции — безусловно интереснее, но методик оценок там — море. Кто-то считает методом составных частей, кто-то дисконтируя денежные потоки. Другие смотрят только на дивидендную доходность. В облигациях чуть проще: задача — минимизировать риск дефолта (невыплаты). А сколько заработаешь — понятно сразу. Прям как банк: выбираешь, кому дать в долг.

Поэтому сегодня я разбираюсь с инструментами фиксированной доходности — облигациями.

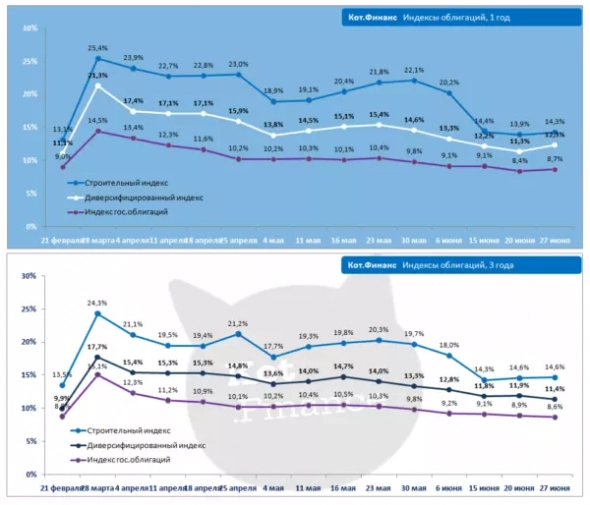

Уже несколько месяцев я рассчитываю индексы в облигациях, чтобы понимать, какая доходность на рынке прямо сейчас. Рассчитываю три сегмента:

— государственные облигации, как пример безрисковой ставки.

— диверсифицированный индекс – это компании с рейтингом не ниже ruBBB

— строительный индекс – это рискованный сегмент в стройке (но даже там исключаю зомби-компании)

Индексы использую индикативно. Чтобы понимать сколько стоит риск.

«Длинный» риск снижается: дальние облигации растут в цене, снижая доходность новых покупателей. Стоимость «короткого» риска чуть растет после сильного снижения двухнедельной давности. Это обычная легкая нервозность на рынке.Оглядываясь назад, замечаешь, как резко рынок переоценил рискованные облигации – буквально одним днем. Зато до этого, неделями не замечал 20%-ную доходность на фоне вдвое меньшей доходности гос.облигаций (ОФЗ).В краткосрочных облигациях разница между рискованным и диверсифицированным индексом стирается.

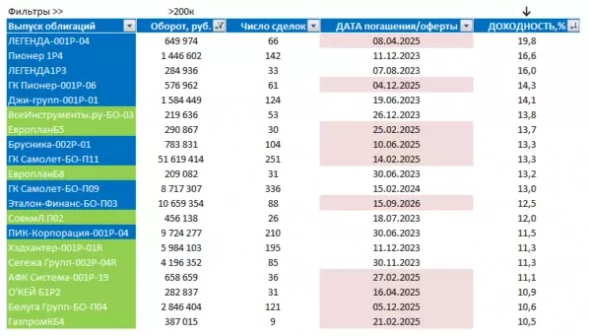

На сегодняшний день структура такая:

В краткосрочных облигациях разница между рискованным и диверсифицированным индексом стирается. Поэтому для себя я выбираю более надежные истории: даже если это строительные компании, то только те, у которых минимальный долг (ЛСР). Риск любимой Легенды и Брусники больше не оправдывается доходностью.Также нравятся лизинговые компании (Балтийский лизинг, Европлан) и холдинг АФК «Система».

Теперь поговорим об ОФЗ:

О чем нам говорит кривая доходности ОФЗ?

Во-первых, это теперь не кривая, а прямая. Удивительно, но долгосрочные кредиты стоят столько же, как и краткосрочные. Предприниматели, наверное, негодуют: оформляя кредит для реального сектора экономики, чем дальше срок погашения – тем выше ставка. Здесь стоимость риска за срок равна нулю.

Второе: с момента прошлого обзора, государственные облигации снизили доходность на 0,27% (в среднем по всем выпускам). Значит, рынок ожидает продолжения снижения ключевой ставки, но теперь менее интенсивного (скорее всего 0,25-0,50 п.п.). Следующее заседание будет 29 июля.

Что это значит для нас?

В ближайшие недели стабилизируются ставки по ипотеке: теперь не будет ожидания их резкого снижения. Ставки по вторичке уже стремятся к 10%

Оживет рынок недвижимости. Имею ввиду число сделок, а не рост цен. Про связь цен фондового рынка и недвижимости писал здесь. Скоро обновлю графики. Продолжаю ожидать снижения еще 9-14% (на 6% уже упала).

-----

Подписывайтесь на мой телеграм канал!

Задача трех тел27 июня 2022, 09:36Если стоит вопрос, куда вкладывать деньги, значит деньги есть и это хорошо)+4

Задача трех тел27 июня 2022, 09:36Если стоит вопрос, куда вкладывать деньги, значит деньги есть и это хорошо)+4 Vanka Услужливый27 июня 2022, 09:38Алюминиевые бидоны оптом купить например. Они будут очень востребованы. Молоко возить, а в маленьких покупать с бочек. Ммммм как раньше… и пломбир морожка!!!+4

Vanka Услужливый27 июня 2022, 09:38Алюминиевые бидоны оптом купить например. Они будут очень востребованы. Молоко возить, а в маленьких покупать с бочек. Ммммм как раньше… и пломбир морожка!!!+4 Диванный аналитик-практик27 июня 2022, 09:47

Диванный аналитик-практик27 июня 2022, 09:47 +2

+2 Инсайдер27 июня 2022, 09:52Ну, если есть хотя бы 3 млн. рублей, то откройте табачный киоск в каком-нибудь небольшом городе области на бойком месте. Такие киоски называются «Табаконист» или Табачная лавка. Наймите бабушку-продавца, будет за 20т.р. в месяц продавать сигареты, электронные, мелочь типа кофе, чая. будете получать стабильно 20-25% годовых. Но единственно, придётся сделаться ИП. Потом денег накопите, откроете 2й киоск, потом 3й и пошло поехало.+1

Инсайдер27 июня 2022, 09:52Ну, если есть хотя бы 3 млн. рублей, то откройте табачный киоск в каком-нибудь небольшом городе области на бойком месте. Такие киоски называются «Табаконист» или Табачная лавка. Наймите бабушку-продавца, будет за 20т.р. в месяц продавать сигареты, электронные, мелочь типа кофе, чая. будете получать стабильно 20-25% годовых. Но единственно, придётся сделаться ИП. Потом денег накопите, откроете 2й киоск, потом 3й и пошло поехало.+1