Рейтинг ООО "ДиректЛизинг" - 2021

Лизинговая компания ООО «ДиректЛизинг» в сравнении с другими лизинговыми конторами смотрится заметно лучше в финансовом плане. Однако, не стоит забывать, что лизинг — это всегда повышенный риск, а в тихом омуте черти водятся. Вот и финансовый анализ компании по итогам 2021 года показал, что компания показывает вершину мастерства, но не в ведении бизнеса, а в ведении бухгалтерского учёта. Компания так грамотно научилась распределять заёмные средства, что финансовый рост компании очевиден не только простому инвестору, но и квалифицированному аналитику. Но так ли всё на самом деле? Растёт ли компания, или просто пускает пыль в глаза?

Общие сведения

ИНН: 7709673048

Полное наименование юридического лица: Общество с ограниченной ответственностью «ДиректЛизинг»

ОКВЭД: 64.91 — Деятельность по финансовой аренде (лизингу/сублизингу)

Сектор рынка по ОКВЭД: Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «ДиректЛизинг»

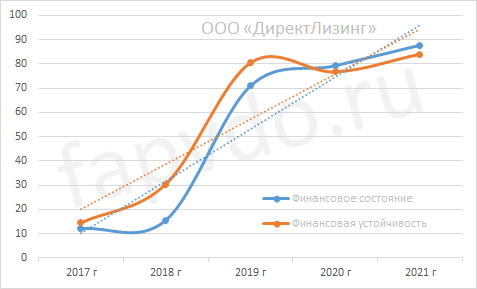

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

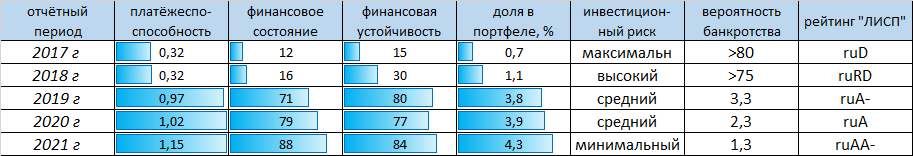

Рост уровня финансового состояние к концу отчётного периода составил — 11%, рост уровня финансовой устойчивости — 10%. Сбалансированность финансовых показателей незначительно ухудшилась.

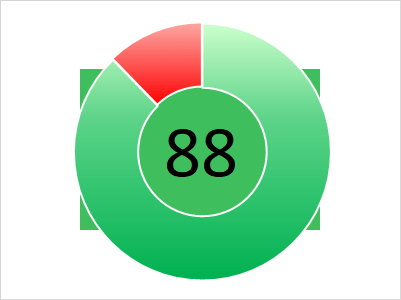

Финансовое состояние — 88 баллов, близкое к оптимальному. .

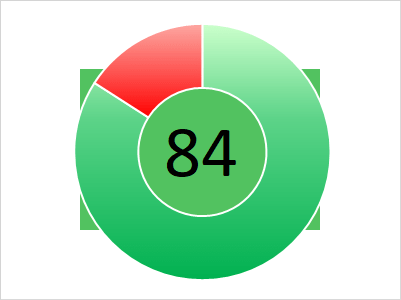

Финансовая устойчивость — 84 балла. Низкий риск банкротства. Возможны трудности по погашению текущих обязательств.

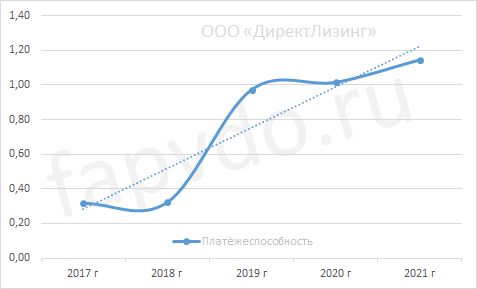

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.15.

Рост платёжеспособности с 2017 года. Рост платёжеспособности за отчётный период — 13%.

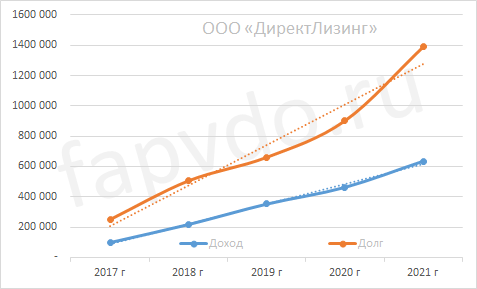

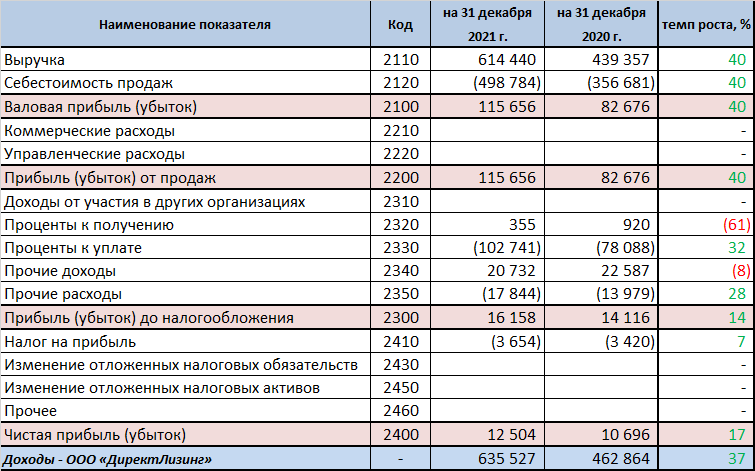

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 635 млн рублей. Прогноз суммы доходов предприятия на конец 2021 года, 500-550 млн рублей — оправдался

Заёмный капитал к концу периода вырос на 54% и составил 1.4 млрд рублей.

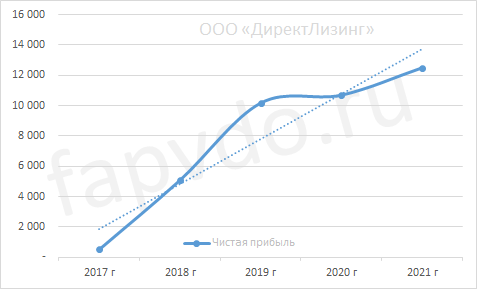

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия имеет тенденцию к дальнейшему росту. Рост чистой прибыли за отчётный период составил — 17%. Прогноз чистой прибыли к концу финансового года, 8.5-9 млн рублей — оправдался

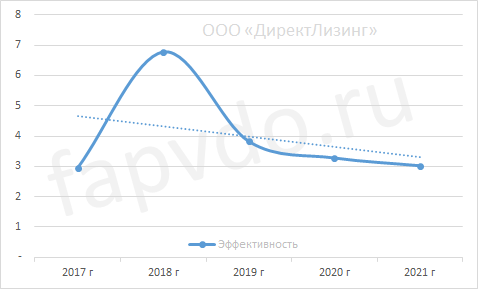

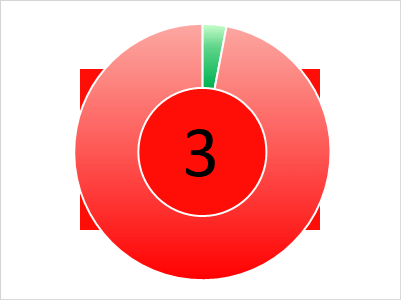

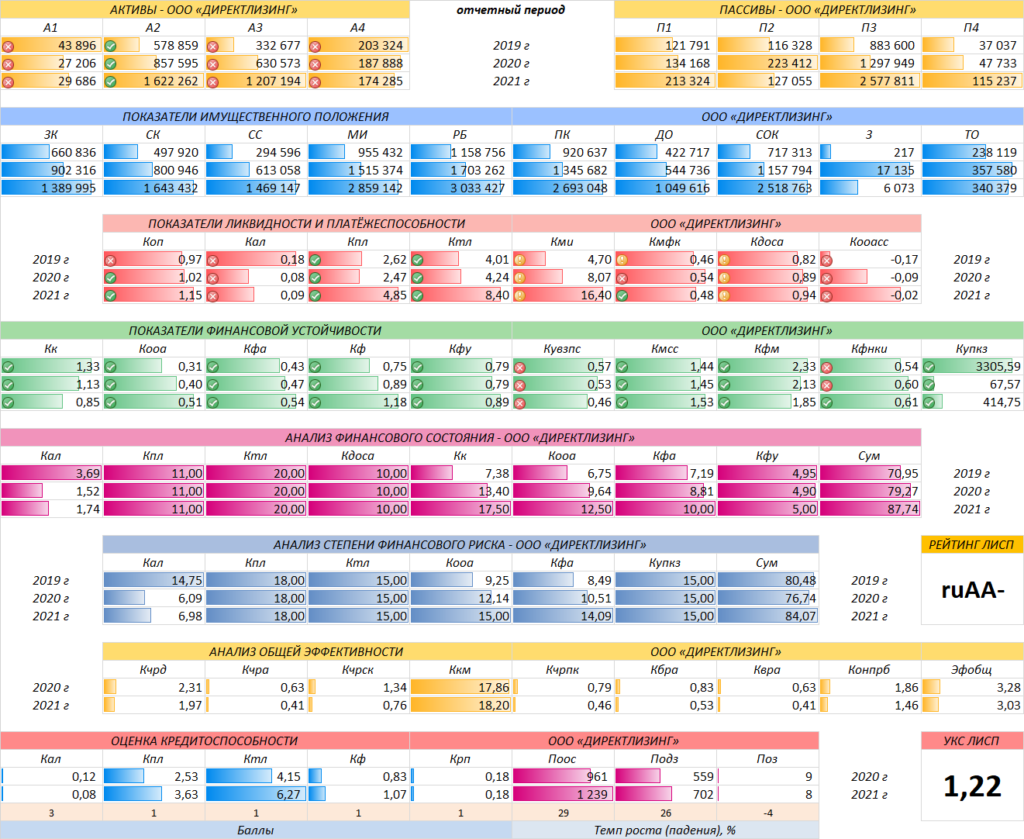

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 8%.

Общая оценка эффективности предприятия — 3 балла. Предприятие неэффективное.

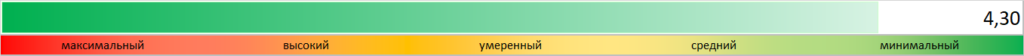

Инвестиционный риск

Уровень инвестиционного риска — ближе к минимальному. Доля облигаций ООО «ДиректЛизинг», от общей доли активов инвестиционного портфеля, может достигать4.3%

Облигации ООО «ДиректЛизинг»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ДиректЛизинг-001Р-04-боб — 25.67/13

- ДиректЛизинг-001Р-05-боб — 25.35/12

- ДиректЛизинг-001Р-06-боб — 24.09/11.5

- ДиректЛизинг-001Р-07-боб — 23.4/11.5

Общий облигационный долг: 0.7 млрд рублей

Средняя доходность эф./купон., %: 24.6/12

Все выпуски зарегистрированы по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

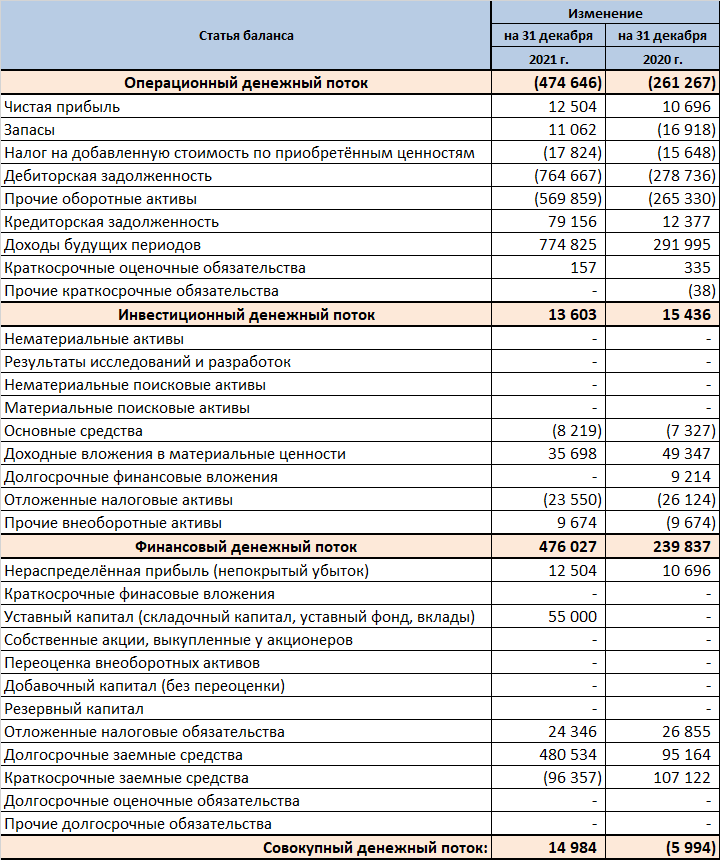

Денежные потоки ООО «ДиректЛизинг»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 475 млн рублей

- Инвестиционный — положительный — 14 млн рублей

- Финансовый — положительный — 476 млн рублей

- Совокупный: — положительный — 15 млн рублей

Кредитоспособность ООО «ДиректЛизинг»

Уровень кредитоспособ-ности ЛИСП

Уровень кредитоспособ-ности ЛИСП Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «ДиректЛизинг»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО «ДиректЛизинг» был присвоен рейтинг ЛИСП на уровне ruАА- по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Рейтинг от «АКРА»: BB-(ru)

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:15

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:2

Экспертное заключение

❗ ООО «ДиректЛизинг» — финансово устойчивое, незакредитованное, частично неликвидное, неэффективное предприятие.

Закредитованность компании снижается из года в год несмотря на то, что заёмный капитал растёт. Однако темп роста собственного капитала опережает рос заёмного почти в два раза. В итоге, в отчётном периоде собственный капитал превысил заёмный в 1.2 раза. Тем не менее, долг компании в 1.4 млрд рублей обеспечен только 0.12 млрд собственных резервов, то есть менее 10%.

Текущие обязательства остались на уровне 2020 года, долгосрочные выросли почти вдвое. Срочных обязательств у компании 213 млн и закрыть этот долг с помощью высоколиквидных активов не удастся в виду их недостаточности. Дефицит ликвидности будет закрываться по мере поступления денег от операционной деятельности и дебиторской задолженности, которой у компании скопилось на 1.6 млрд рублей, что больше чем в прошлом отчётном периоде в 2 раза.

Операционная деятельность компании отрицательная и это несмотря на то, что в 2022 году ожидаются доходы на сумму в 775 млн рублей, однако недополученных 1.3 млрд рублей с оборота и от контрагентов, сделали операционный денежный поток отрицательным. Недостаток средств составил почти полмиллиарда.

Проблему компания решила просто — долгосрочными заёмными средствами мизерной чистой прибылью и увеличением уставного капитала. Понятное дело, что заёмные деньги пошли не на развитие и наращивание активов, а на латание образовавшейся финансовой дыры, о чём говорит несоизмеримо низкий инвестиционный денежный поток.

Сбалансированность денежных потоков сильно перекошена в сторону заёмных средств. Из всего долга компании лишними заёмными деньгами являются 922 млн заёмный рублей. Для справки. В 2020 отчётном периоде такой перекос равнялся 492 млн рублей. То есть необоснованный долг компании солидно растёт.

Эффективность компании справедливая.

❗ ВНИМАНИЕ инвесторов. Несмотря на высокие финансовые показатели компании, могу однозначно сказать, что эти показатели завышены за счёт грамотного распределения заёмных, ничем не обеспеченных средств. То есть высокие финансовые показатели искусственные, а не потому, что мы такие крутые и их можно смело делить на 2. Собственно, отсутствие существенного роста прибыли и низкая эффективность компании подтверждают мои выводы.

Инвестиционная вероятность банкротства: 1.3%

Статистическая вероятность банкротства: 0.9%

Целесообразность инвестирования: +11

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «ДиректЛизинг» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

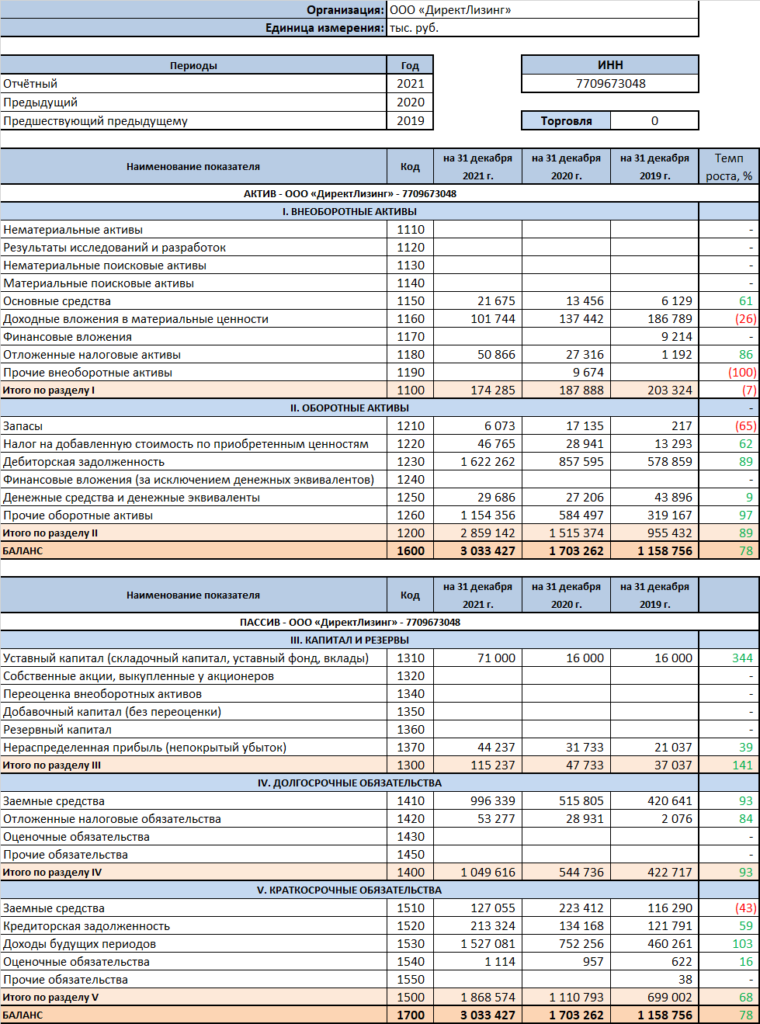

Баланс ООО «ДиректЛизинг»

Финансовые коэффициенты ООО «ДиректЛизинг»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ООО «ДиректЛизинг»

Другие эмитенты ВДО

- АО «Инфовотч» — 2021 — видеообзор

- Рейтинг ПАО «Белуга групп» — 2021

- ПАО НК «РуссНефть» — 2021 — видеообзор