Рейтинг ПАО "ИСКЧ" - 2021

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

ПАО «ИСКЧ», имея солидное и внушающее доверие название, к сожалению не может гарантировать надёжного финансового состояния и прочной финансовой устойчивости. Впрочем, гарантировать возврат средств инвестору, не может даже господдержка компании, если таковая имеется, конечно. Такое вступление ознаменовано тем, что в период пандемии, компания чувствовала себя не так уж и плохо, можно даже сказать хорошо, но как себя компания чувствует, когда пандемия успешно забыта в силу нынешнего экономического кризиса? Стоит ли ориентироваться на солидное название, или надо взять отчётность компании и изучить её под микроскопом?

Общие сведения

ИНН: 7702508905

Полное наименование юридического лица: Публичное акционерное общество «Институт Стволовых Клеток Человека»

ОКВЭД: 86.90.9 — Деятельность в области медицины прочая, не включенная в другие группировки

Сектор рынка по ОКВЭД: Деятельность в области здравоохранения

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ПАО «ИСКЧ»

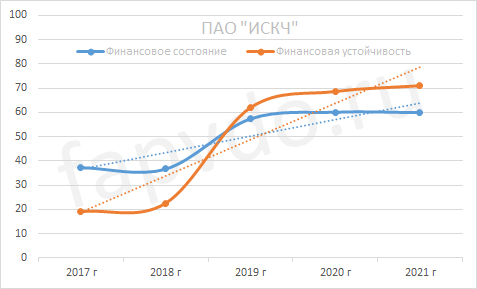

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

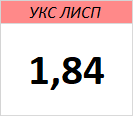

Снижение уровня финансового состояние к концу отчётного периода составило — 0.1%, рост уровня финансовой устойчивости — 3%. Сбалансированность финансовых показателей ухудшилась.

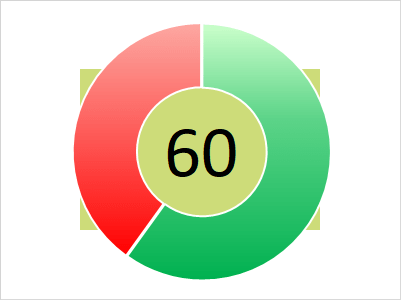

Финансовое состояние — 60 баллов, минимально допустимого уровня.

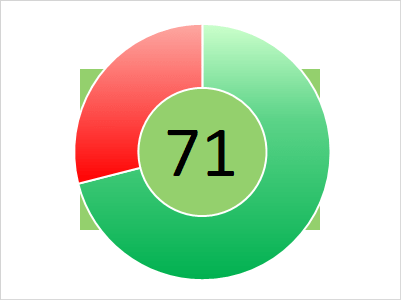

Финансовая устойчивость — 71 балл. Умеренный риск банкротства. Возможны трудности по погашению текущих обязательств.

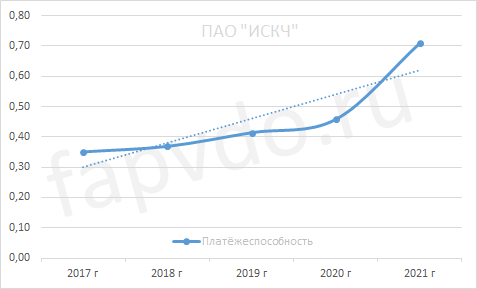

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.71.

Стабильный рост платёжеспособности с 2017 года. Рост платёжеспособности за отчётный период — 55%.

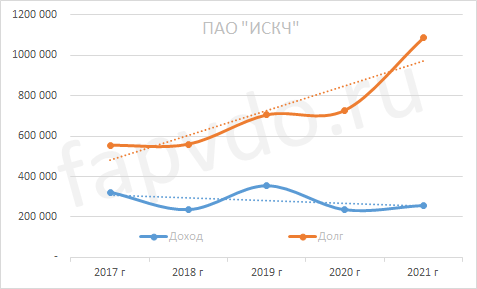

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 257.5 млн рублей. Прогноз суммы доходов предприятия на конец 2021 года, 180-200 млн рублей — оправдался

Заёмный капитал к концу периода вырос на 49% и составил 1.1 млрд рублей.

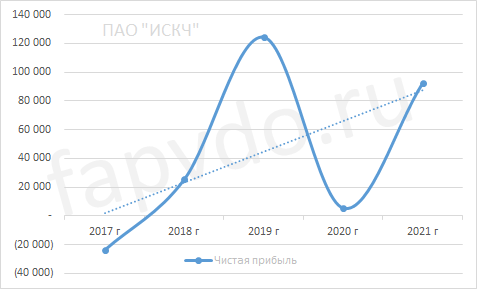

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 1586%. Прогноз чистой прибыли к концу финансового года, 55-60 млн рублей — оправдался

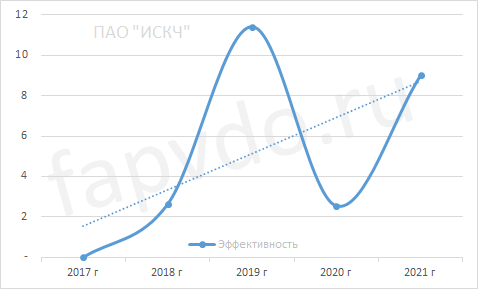

Эффективность

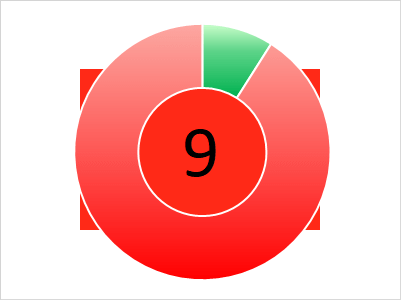

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — 254%.

Общая оценка эффективности предприятия — 9 баллов. Предприятие малоэффективное.

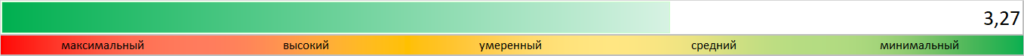

Инвестиционный риск

Уровень инвестиционного риска — ближе к среднему. Доля облигаций ПАО «ИСКЧ», от общей доли активов инвестиционного портфеля, может достигать3.27%

Облигации ПАО «ИСКЧ»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ИСКЧ-1-боб — 29.39/10.75

Общий облигационный долг: 0.3 млрд рублей

Средняя доходность эф./купон., %: 29.39/10.75

Выпуск зарегистрирован по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

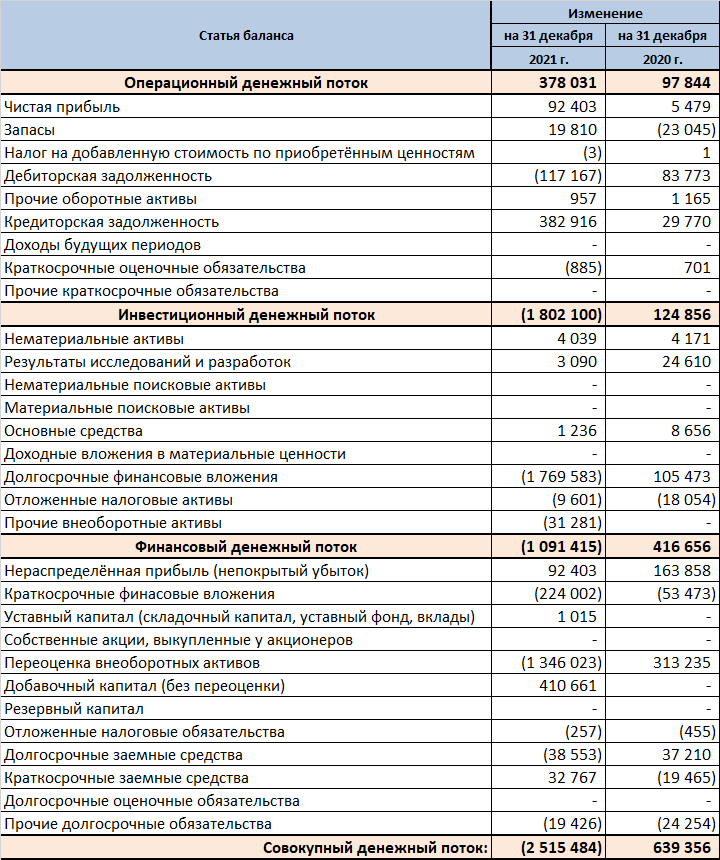

Денежные потоки ПАО «ИСКЧ»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 378 млн рублей

- Инвестиционный — отрицательный — 1802 млн рублей

- Финансовый — отрицательный — 1091 млн рублей

- Совокупный: — отрицательный — 2515 млн рублей

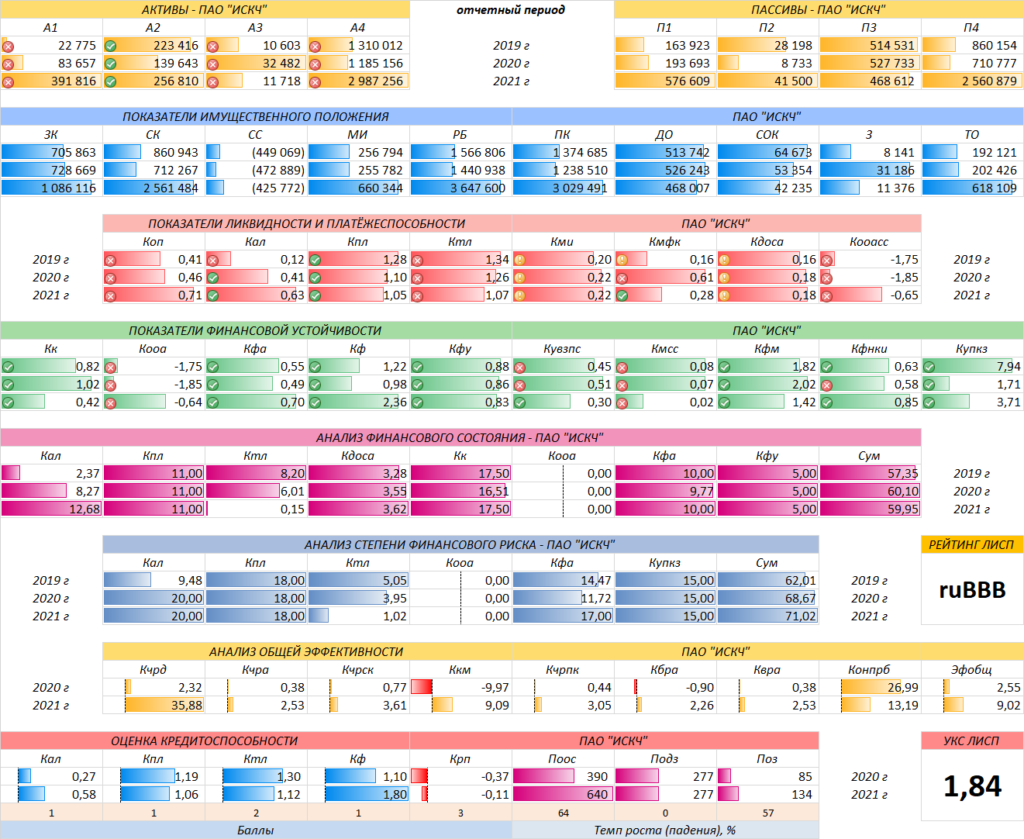

Кредитоспособность ПАО «ИСКЧ»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ПАО «ИСКЧ» был присвоен рейтинг ЛИСП на уровне ruBBB по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Рейтинг от «АКРА»: BB+(ru)

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:56

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ПАО «ИСКЧ» — незакредитованное, с достаточно стабильным финансовым состоянием, низколиквидное, малоэффективное предприятие.

Собственный капитал превышает заёмный в 2.36 раза. Все заёмные средства полностью обеспечены собственными резервами. Текущие обязательства выросли в отчётном периоде на 205%, при этом для погашения срочных обязательств, у компании недостаточно ликвидности порядка на 180 млн. Образовавшийся дефицит средств компания будет закрывать, как за счёт дебиторской задолженности, так и за счёт финансовых поступлений от операционной деятельности.

Долгосрочные обязательства компании сократились в отчётном периоде на 11%. Тем не менее, если их придётся вдруг закрывать в один момент, то таких денег у компании нет. Поэтому, инвестору следует изучать финансовую отчётность компании тщательнее, если в 2022 году у компании есть по плану погашение ценных бумаг.

Собственный капитал компании хоть и составляет 2.5 млрд рублей, тем не менее собственный оборотный капитал всего 42 млн рублей, то есть основная масса денег, в том числе и заёмных, во внеоборотных активах. Когда внеоборотные активы будут приносить доход, чтобы обслуживать в полной мере долги — неизвестно. И будут ли?

Операционная деятельность компании положительная за счёт невыплаченной кредиторской задолженности и небольшой чистой прибыли, это позволило нивелировать возросшую на 117 млн дебиторскую задолженность и иметь положительный баланс по операционке в 378 млн рублей. Однако этого недостаточно для сохранения финансовой устойивости компании на прежнем уровне.

Несмотря на низкую и снижающуюся закредитованность, компания продолжает наращивать заёмный капитал и вкладываться во внеоборотные активы, которые не приносят существенного финансового выхлопа, позволяющего без проблем обслуживать накопившийся долг. Переоценка внеоборотных активов в текущем отчётном периоде, сократила их на 1.3 млрд рублей, что привело к существенному перекосу в денежных потоках компании. В итоге, на конец отчётного периода, компания испытывает недостаток средств на сумму в 2.8 млрд рублей. Чтобы сохранить текущую финансовую стабильность, компании потребуется изыскивать средства для выравнивания ситуации и/или перераспределять их между статьями баланса. В любом случае, если деньги не будут найдены, то компания начнёт «проваливаться» в финансовом плане и тогда недостаток ликвидности по текущим и долгосрочным обязательствам скажется на инвесторах.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 5.3%

Статистическая вероятность банкротства: 3.5%

Целесообразность инвестирования: +6.3

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ПАО «ИСКЧ» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

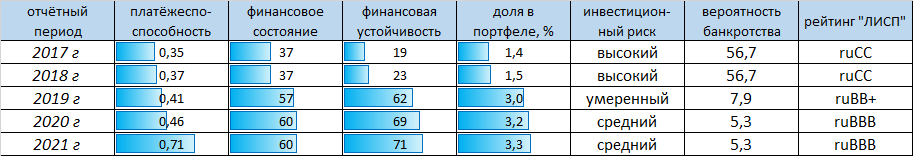

Баланс ПАО «ИСКЧ»

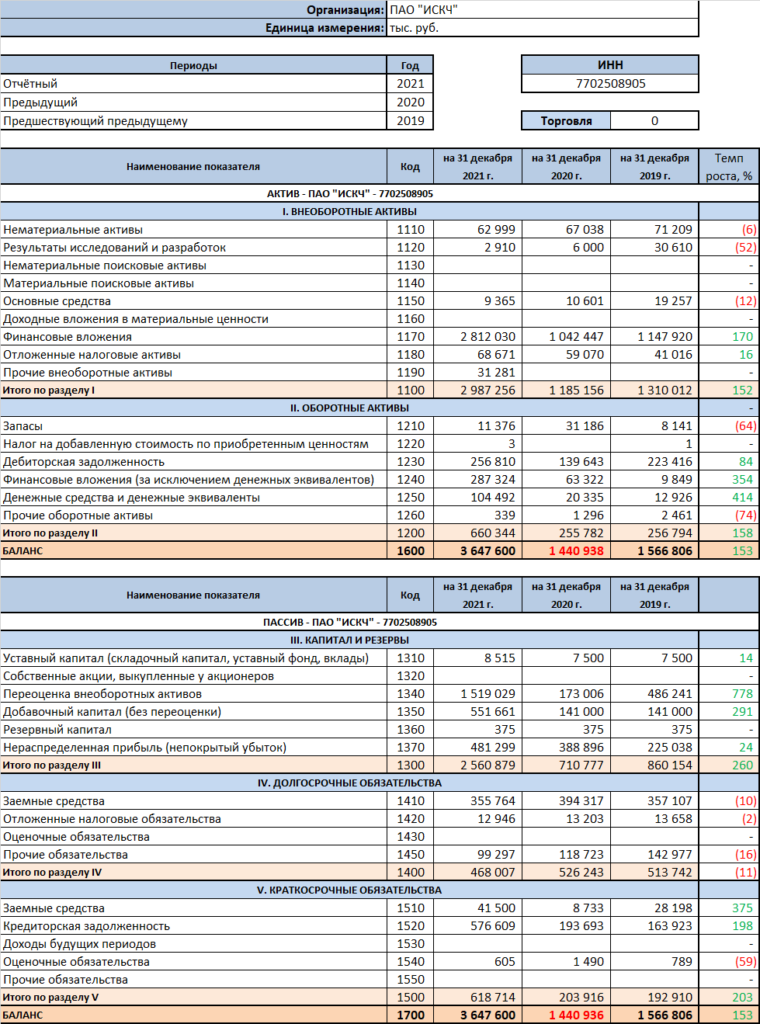

Финансовые коэффициенты ПАО «ИСКЧ»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ПАО «ИСКЧ»