Рейтинг ПАО "ЧЗПСН-Профнастил" - 2021

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

Если одни предприятия пытаются вложиться в оборотные активы, чтобы увеличить денежные потоки и, как следствие, чистую прибыль, то такие предприятия как ПАО «ЧЗПСН-Профнастил» вкладываются в основные средства, наращивая производство. В этом нет ничего плохого, если конечно эти вложения будут окупаться и пусть не сразу, то хотя бы в обозримом будущем. В противном случае можно тешить себя иллюзией, что вот-вот, ещё чуть-чуть вложенных миллионов и… как это всё выстрелит, да как польются деньги рекой. Эх, хотелось бы. Но,… будем реалистами и начнём изучать финансово-хозяйственную деятельность компании по её отчётности.

Общие сведения

ИНН: 7447014976

Полное наименование юридического лица: Публичное акционерное общество «Челябинский завод профилированного стального настила»

ОКВЭД: 25.11 — Производство строительных металлических конструкций, изделий и их частей

Сектор рынка по ОКВЭД: Производство готовых металлических изделий, кроме машин и оборудования

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

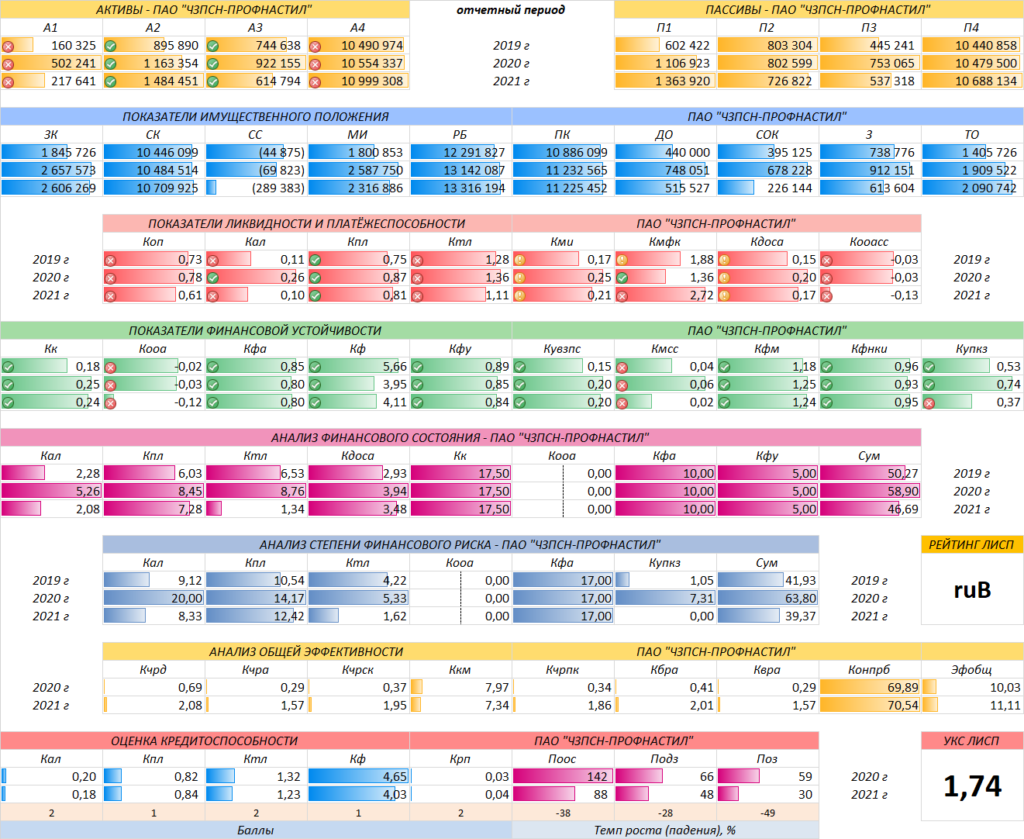

Финансовое состояние ПАО «ЧЗПСН-Профнастил»

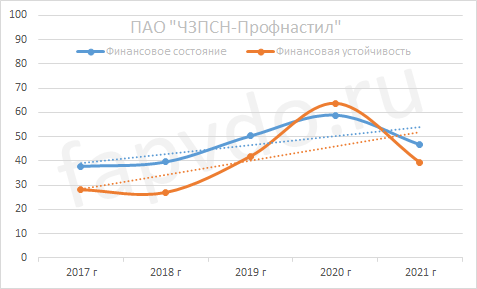

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составило — 21%, снижение уровня финансовой устойчивости — 38%. Сбалансированность финансовых показателей ухудшилась.

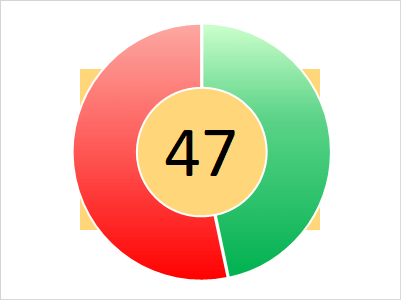

Финансовое состояние — 474 баллов, минимально допустимого уровня.

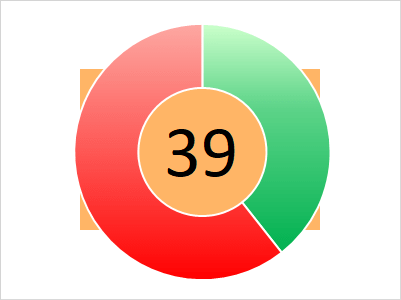

Финансовая устойчивость — 39 баллов. Высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

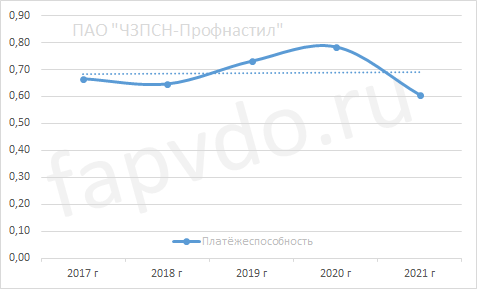

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.61.

Относительно стабильная платёжеспособность с 2017 года. Снижение платёжеспособности за отчётный период — 23%.

Финансовые результаты

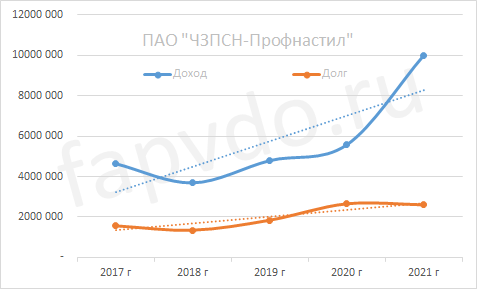

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 10 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 9-10 млрд рублей — оправдался

Заёмный капитал к концу периода снизился на 2% и составил 2.6 млрд рублей.

Чистая прибыль

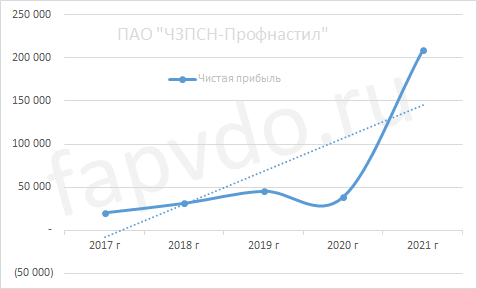

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Возможно снижение прибыли в 2022 году. Рост чистой прибыли за отчётный период составил — 440%. Прогноз чистой прибыли к концу финансового года, 75-85 млн рублей — оправдался

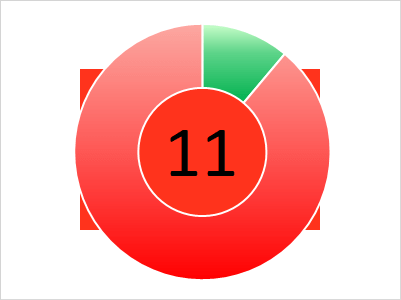

Эффективность

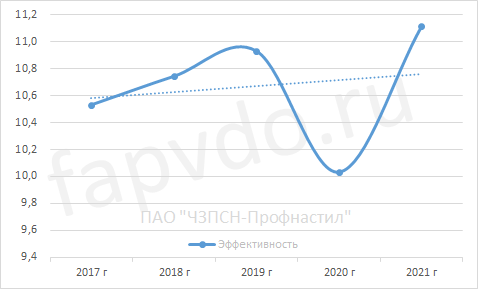

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — 11%.

Общая оценка эффективности предприятия — 11 баллов. Предприятие малоэффективное.

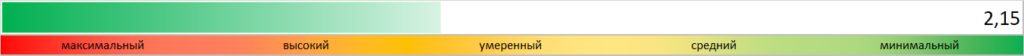

Инвестиционный риск

Уровень инвестиционного риска — ближе к умеренному. Доля облигаций ПАО «ЧЗПСН-Профнастил», от общей доли активов инвестиционного портфеля, может достигать2.15%

Облигации ПАО «ЧЗПСН-Профнастил»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ЧЗПСН-Профнастил-БО-П01 — 31.17/13.75

- ЧЗПСН-Профнастил-БО-П02 — 17.91/12

Общий облигационный долг: 0.65 млрд рублей

Средняя доходность эф./купон., %: 24.54/12.88

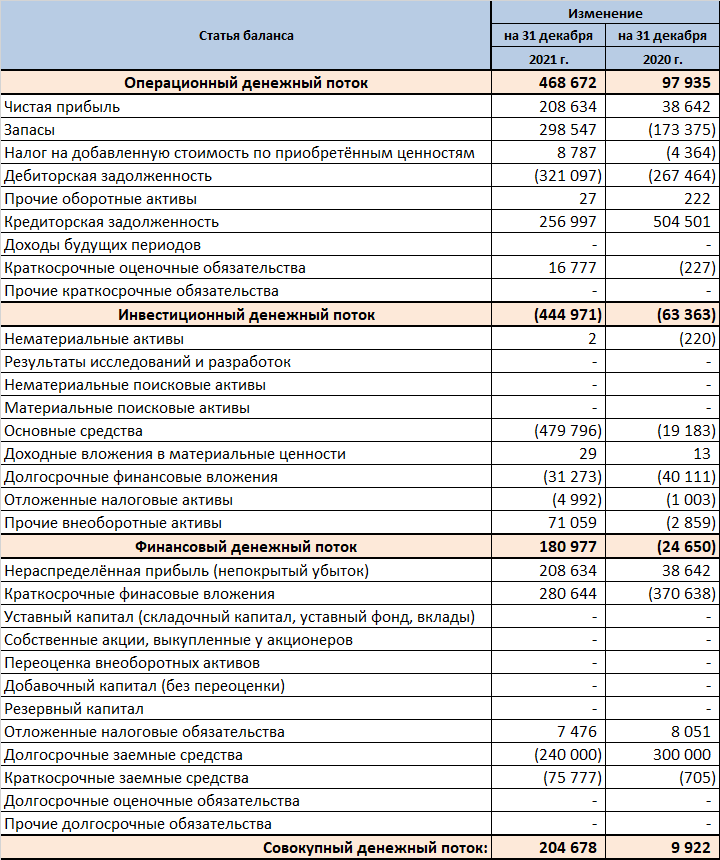

Денежные потоки ПАО «ЧЗПСН-Профнастил»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 469 млн рублей

- Инвестиционный — отрицательный — 445 млн рублей

- Финансовый — положительный — 181 млн рублей

- Совокупный: — положительный — 205 млн рублей

Кредитоспособность ПАО «ЧЗПСН-Профнастил»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

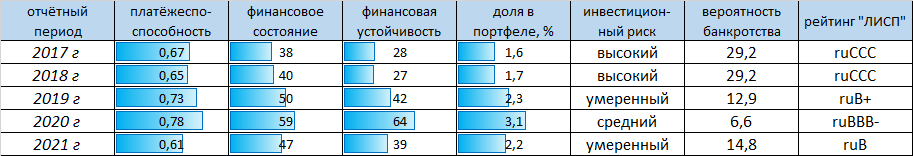

Рейтинг ПАО «ЧЗПСН-Профнастил»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ПАО «ЧЗПСН-Профнастил» был присвоен рейтинг ЛИСП на уровне ruB по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB{ru}

Индекс Финансового Риска RusBonds:10

Индекс Платежной Дисциплины RusBonds: 100

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ПАО «ЧЗПСН-Профнастил» — незакредитованное, рискованное, частично неликвидное, малоэффективное предприятие.

Собственный капитал превышает заёмный в 4 раза. Весь заёмный капитал полностью обеспечен собственными резервами. Тем не менее, в финансовом плане предприятие является рискованным. Такая картина может складываться потому, что почти весь собственный капитал находится во внеоборотных активах. Что касается оборотных средств, то собственный оборотный капитал составляет 226 млн и он сократился на треть по сравнению с прошлым отчётным периодом. Напомню, что весь собственный капитал компании — 10.7 млрд рублей.

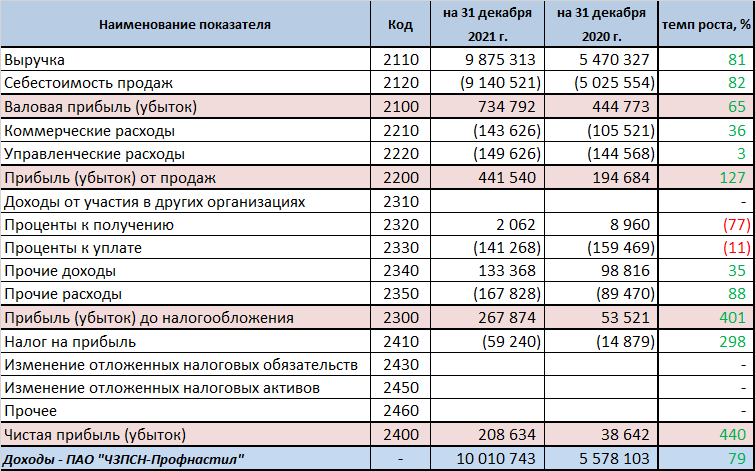

Компания в отчётном периоде практически удвоила выручку, однако из-за высокой себестоимости продукции, не важно сколько компания выручает денег, расходы тоже увеличиваются пропорционально.

Текущие обязательства составляют 2 млрд рублей, из которых 1.3 млрд срочные и, если их надо будет закрыть сегодня, то у компании не хватит ликвидности, так как наиболее ликвидных активов у неё всего на 218 млн. Проблема будет решаться за счёт дебиторской задолженности и будущих денежных потоков от операционной и/или финансовой деятельности компании. Дебиторской задолженности достаточно, чтобы закрыть срочные обязательства и недостаточно, чтобы закрыть все текущие обязательства к концу года. Дефицит составляет 400 млн рублей. И это при условии, что вся дебиторская задолженность будет погашена до копейки. Конечно такого не случится, хотя бы потому, что дебиторская задолженность компании растёт соизмеримо с ростом кредиторской задолженности.

Операционная деятельность компании положительная за счёт увеличившихся доходов в отчётном периоде, реализованных запасов и непогашенной кредиторской задолженности. Данные денежные потоки компенсировали зависшие у контрагентов 321 млн рублей. Общий итог от операционной деятельности — 469 млн рублей. Кстати. Резкий рост доходов в отчётном периоде указывает, что этот рост случайный и в 80% случаев, в новом отчётном периоде доходы пойдут на убыль, вплоть до среднего уровня предыдущих лет.

Финансовый денежный поток сформированный чистой прибылью и доходами от краткосрочных финансовых вложений оказался достаточным, чтобы погасить 240 млн долгосрочных денег и 76 млн краткосрочных. Кроме того, компания вложилась в основные средства на сумму почти в пол миллиарда рублей.

Совокупный денежный поток на конец отчётного периода положительный — 205 млн рублей, то есть с этими деньгами, в резерве, компания начинает новый отчётный период. Баланс между денежными потоками выверен до копейки.

Справедливая эффективность компании на уровне 3%-5%

Инвестиционная вероятность банкротства: 14.8%

Статистическая вероятность банкротства: 9.9%

Целесообразность инвестирования: +0.5

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ПАО «ЧЗПСН-Профнастил» соизмерима с риском потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

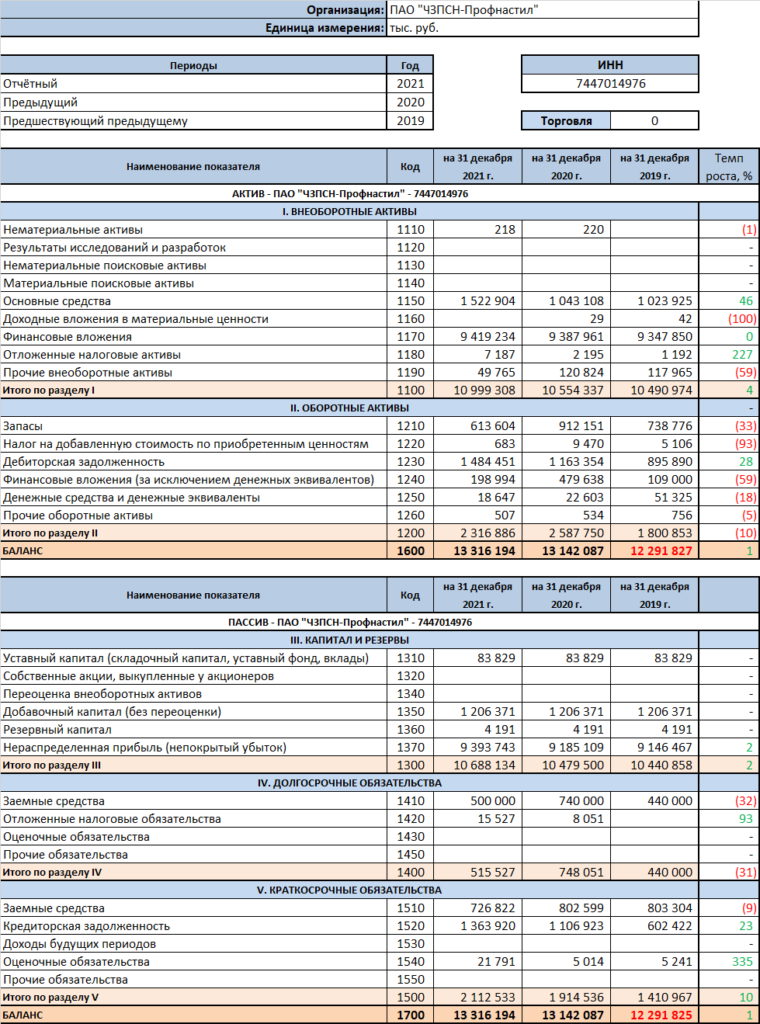

Баланс ПАО «ЧЗПСН-Профнастил»

Финансовые коэффициенты ПАО «ЧЗПСН-Профнастил»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ПАО «ЧЗПСН-Профнастил»

Другие эмитенты ВДО

- Рейтинг АО им. Т. Г. Шевченко — 2021 — П

- Рейтинг ООО «ДелоПортс» — 2021

- Рейтинг ООО «Брусника. Строительство и девелопмент» — 2021 — П