Может ли Россия перенаправить нефть в Китай?

На фоне санкций ЕС и США, а также обсуждения ЕС нефтяного эмбарго, стал актуальным вопрос, возможно ли перенаправить поставки нефти в Азию. Мы пришли к заключению, что с этим могут быть сложности.

В этом посте:

- Российский танкерный флот может обеспечить перевозки нефти морским путем в текущих объемах (около 2.3 мбс);

- Но для перенаправления нефти в Китай потребуется около 80 танкеров VLCC, которых нет у России;

- На строительство танкера VLCC уходит около 2 лет;

- Без новых танкеров можно перенаправить 1 мбс нефти в Китай (40% экспорта в Европу и США), но большинство российских танкеров – класса Aframax, и транспортировать нефть на них на такое расстояние может быть невыгодно;

- В итоге около 1.6 мбс (60% экспорта в Европу и США) или больше не получится перенаправить без новых танкеров.

Российский танкерный флот может обеспечить перевозки нефти морским путем в текущих объемах

В 2021 году Россия экспортировала 4.6 млн барр./сутки (мбс) нефти и 2.9 мбс нефтепродуктов (всего – 7.5 мбс). На Европу и США пришлось 57% экспорта – около 2.6 мбс нефти и 1.6 мбс нефтепродуктов (всего 4.3 мбс). В Китай в прошлом году было поставлено около 80 млн тонн (1.6 мбс) нефти из России.

По инфраструктуре Транснефти в 2021 году было поставлено на экспорт 202 млн тонн нефти (или 4 мбс). В дальнее зарубежье было поставлено около 190 млн тонн, остальные 12 млн тонн – в ближнее зарубежье. Из объема экспорта в дальнее зарубежье 36 млн тонн (0.7 мбс) пришлось на поставки по нефтепроводу «Дружба» в Европу, 40 млн тонн (0.8 мбс) – на поставки в Китай.

При этом 114 млн тонн (или 2.3 мбс) было доставлено до портов и дальше транспортировалось по морю. В порт Новороссийска было поставлено 19.7 млн тонн (0.4 мбс), Приморска – 36.3 млн тонн (0.7 мбс), Усть-Луги – 23.3 млн тонн (0.5 мбс), Козьмино – 35.1 млн тонн (0.7 мбс). На порты в европейской части РФ (Новороссийск, Приморск, Усть-Луга) приходится около 79 млн тонн (или 1.6 мбс) поставок нефти, в восточной части РФ (Козьмино) – 35 млн тонн (или 0.7 мбс). В ближнее зарубежье было поставлено 12 млн тонн нефти. Транснефть в прошлом году также поставила на экспорт 39 млн тонн нефтепродуктов (или 0.8 мбс).

Трубопроводы Транснефти

Через морские порты транспортировалось около 60% всех экспортных поставок Транснефти в дальнее зарубежье. Всего Транснефть обеспечивает поставки 85% нефти, добытой в России.

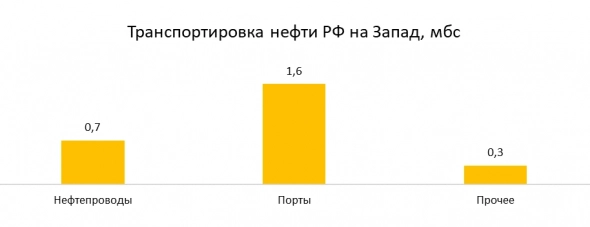

По нефтепроводу «Дружба» в Европу поставляется около 0.7 мбс нефти. На морские перевозки через инфраструктуру Транснефти в Европу и США приходится около 1.6 мбс, на прочие поставки – 0.3 мбс нефти.

Часть нефти экспортируется также по железной дороге, но в несущественном объеме. По данным Argus, объем экспорта и транзита нефти по железной дороге из России в 2020 г. составил 2.75 млн тонн (54.6 тыс. барр./сутки) – около 1% от общего объема экспорта нефти.

По данным директора группы корпоративных рейтингов АКРА В. Тануркова, большая часть морского экспорта российской нефти осуществляется российскими судами. Около половины экспорта осуществляется морским путем – около 115 млн т в год (2.3 млн б/с). Согласно В. Танкурову, общий дедвейт (грузоподъемность) российского танкерного флота составляет около 17 млн т, что вполне достаточно для перевозки таких объемов.

Но при этом для перевозки нефтепродуктов российские танкеры не подходят. По данным президента Института энергетики и финансов (ИЭФ) М. Салихова, российские танкеры в большей степени подходят для перевозок сырой нефти, а для нефтепродуктов собственный флот может обеспечить перевозку только 17% от общего объема их экспорта.

Таким образом, российский танкерный флот может обеспечить перевозки нефти морским путем в текущих объемах. Но его может быть недостаточно, чтобы увеличить объем морских перевозок на 0.7 мбс, которые сейчас поставляются в Европу по трубопроводу.

Для перенаправления нефти в Китай потребуется около 80 танкеров VLCC, которых нет у России

Пропускная способность нефтепровода в Китай «Восточная Сибирь—Тихий океан» (ВСТО) ограничена, и существенно увеличить поставки по нему нельзя.

ВСТО состоит из двух участков: ВСТО-1 и ВСТО-2, пропускная способность которых составляет 80 и 50 млн тонн соответственно.

Сначала нефть идет по ВСТО-1 – это участок Тайшет-Сковородино. Далее нефть поступает в Китай по нефтепроводу Сковородино-Дацин (проектная мощность 30 млн тонн в год) и по маршруту ВСТО-2 Сковородино-Козьмино (50 млн тонн в год) с ответвлениями на Комсомольский и Хабаровский НПЗ. В 2021 году через ВСТО в Китай было поставлено 75 млн тонн нефти (40 млн т по нефтепроводу в Китай и 35 млн т – до порта Козьмино), сейчас этот объем может быть увеличен только на 5 млн тонн (0.1 мбс).

По данным эксперта Института развития технологий ТЭК (ИртТЭК) К. Родионова, нарастить поставки в Китай можно только за счет танкерных поставок из Приморска и Усть-Луги в Китай, уверен эксперт. И это означает увеличение логистических издержек.

По данным К. Родионова, более 90% поставок танкерами в Европу в 2021 году пришлось на судна класса Aframax дедвейтом от 80 тыс. тонн до 120 тыс. тонн. Период доставки в страны Северной и Центральной Европы не превышал неделю, а в порты Южной Европы — составлял до 20 дней.

Большинство российских танкеров – судна типа Aframax, которые имеют дедвейт около 80-120 тыс. тонн и эффективно работают на коротких и средних маршрутах.

Примеры маршрутов транспортировки нефти танкерами Aframax:

- из Венесуэлы в США;

- из Канады в США;

- из России в Нидерланды;

- из Саудовской Аравии в Австралию;

- из Сингапура в Японию.

При перенаправлении поставок из западных портов РФ в Китай маршрут и время поставки существенно увеличится. По данным Credit Suisse, доставка нефти из балтийских портов до Китая займет два месяца в одну сторону и два месяца – в другую.

Если использовать танкеры Aframax общим дедвейтом 17 млн тонн, чтобы перенаправить экспорт в Китай по маршруту, который займет 4 месяца, можно будет перенаправить только 51 млн тонн нефти за год или 1 мбс ( а общий объем экспорта в Европу и США в 2021 году составил примерно 130 млн тонн или 2.6 мбс). Тогда 79 млн тонн или 1.6 мбс нефти не получится перенаправить таким способом.

По данным Credit Suisse, перевозить нефть из российских балтийских портов в Китай на танкерах Aframax невыгодно. А для того, чтобы перенаправить около 1.3 мбс нефти, поставляемой из балтийских портов в Европу, в Китай с учетом, что маршрут в обе стороны составит 4 месяца, потребуется 80 танкеров VLCC. Для того, чтобы перенаправить 1.6 мбс, понадобится 83 таких танкера. При этом, по данным Credit Suisse, балтийские порты не вмещают танкеры VLCC, поэтому надо будет сначала перевозить нефть из этих портов на танкерах Aframax, чтобы перегрузить ее на VLCC в другом порту.

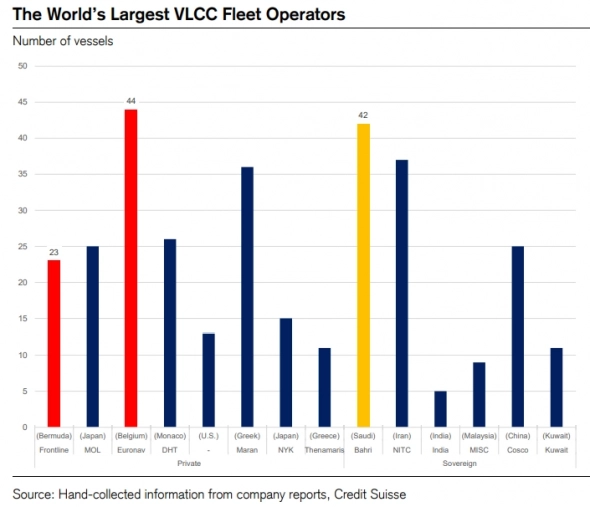

По данным Credit Suisse, на сегодня в мире есть 800 танкеров VLCC, и они в основном уже заняты перевозками грузов. У Совкомфлота всего два таких танкера. У крупнейший китайской танкерной компании COSCO – 25. Поэтому сейчас сложно найти необходимое количество больших танкеров для перенаправления российской нефти в Китай.

Компании с крупнейшим флотом VLCC

А для того, чтобы построить такой танкер класса VLCC, требуется более года. Так, Совкомфлот заключил контракт на строительство двух танкеров VLCC с китайской компанией в декабре 2010 года, а поставка первого танкера была запланирована только на конец 2012 года. Этот танкер был впервые спущен на воду в мае 2013 года, то есть прошло 2.5 года с момента заключения контракта.

Выводы

У России есть свой танкерный флот, который может обеспечить перевозку нефти морским путем в текущих объемах. Но сейчас нельзя перенаправить весь экспорт нефти из Европы в Китай из-за логистических сложностей.

Время транспортировки нефти при перенаправлении в Китай существенно увеличится – примерно с двух недель до двух месяцев в одну сторону (почти в 4 раза). Поэтому для поставки того же объема нефти понадобится большее количество танкеров.

Без новых танкеров можно перенаправить 1 мбс нефти в Китай (40% экспорта в Европу и США), но большинство российских танкеров – класса Aframax, и транспортировать нефть на них на такое расстояние может быть невыгодно. Но около 1.3 мбс (60% экспорта в Европу и США) или больше не получится перенаправить без новых судов.

Для того, чтобы перенаправить этот объем нефти в Китай, потребуется около 83 танкеров класса VLCC, которых сейчас нет у России и Китая (у крупнейших компаний РФ и Китай в совокупности их 27 шт.). А иностранные танкеры в основном уже заняты. Для того, чтобы построить достаточное количество танкеров может уйти более двух лет.

Статья написана в соавторстве с аналитиком Натальей Шангиной

с условным названием (пока еще не враги )