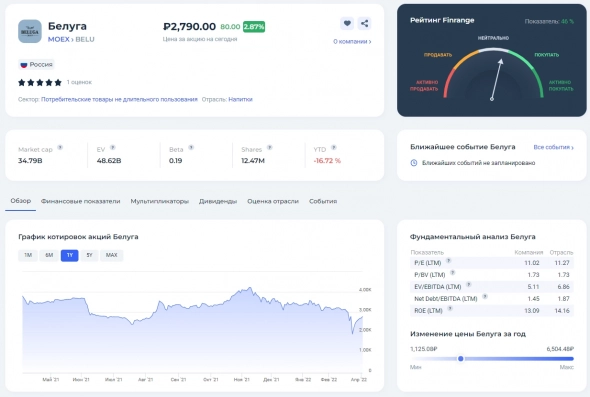

Обзор Белуги – прививка от санкций?

Белуга на днях подвела финансовые итоги 2021 г. по МСФО. Выручка выросла за год на 18,4% по сравнению с 2020 г. – до 74,94 млрд руб. Чистая прибыль составила 3,86 млрд руб., что на 57% больше, чем в предыдущем году.

Beluga Group показала устойчивое развитие, превысив рекордные прошлогодние показатели. Секрет особой устойчивости компании – диверсифицированный портфель брендов, масштабная дистрибуция, экспорт и собственный специализированный ретейл. Все это помогает адаптироваться под постоянно меняющийся внешний фон, сохраняя за компанией ключевые позиции в отрасли. Компания отмечает рост собственных и партнерских брендов в сегментах с высокой маржинальностью.

Рецепт успеха от Белуги

Компания не делает секретов в том, как ей удалось сохранить сильные позиции. Это результат комплексных мер, своевременно предпринятых и предпринимаемых компанией.

Исходный акцент на отказ от импортной составляющей дал свои результаты – у Белуги нет импортозависимости, а 90% локализовано в РФ. Китайским поставщикам отведена доля в 10% для закупки этикеток, пробок, прочих незначимых товаров, сбой по поставкам которых маловероятен. Таким образом, санкции и ограничения со стороны запада не повлияют на производство.

Кредиты и облигации номинированы, получены и выплачиваются в рублях. Суммарно на конец 2021 г. всех долгов было на 16,4 млрд руб., денежных средств – на 9,7 млрд руб., из них 1,26 млрд руб. на счетах в долларах и евро. Таким образом, компания имеет низкую долговую нагрузку и не пострадает от роста процентных ставок.

Стабильность дивидендов. Немногие компании в столь непростых условиях оправдали ожидания акционеров, рассчитывавших получить дивиденды. Белуга держит слово, подтвердив обещание выплатить дивиденды в размере 90 руб. на акцию с текущей дивидендной доходностью в 3,3%.

Высокомотивированный топ-менеджмент. 16 февраля 2022 г. запустила 5-летнюю программу мотивации с промежуточным вестингом 40% пакета вознаграждения через два с половиной года с момента старта. Программа затронет 50 менеджеров группы, рад которых компания резервирует до 3% от уставного капитала из квазиказначейского пакета акций. Среди ключевых ориентиров – предпринятые каждым усилия по росту капитализации.

Листинг 1 уровня. МосБиржа включила обыкновенные акции Белуги в раздел «Первый уровень» списка ценных бумаг, допущенных к торгам. Это приведёт к притоку денег в акции и увеличит их ликвидность. А учитывая низкие объёмы без резидентов – это важно.

Оцениваем риски

Дистрибуция иностранных марок. Пока отказались только несколько американских партнёров (бурбоны) без значимой доли выручки, с годовым складским запасом. Тенденция может продолжится, а доля в общей выручке от импорта составляет около 30%.

Единственный риск, который пока мы видим – это проблемы с таким каналом продаж, как Duty Free. Снижение международных перелётов и падение реальных доходов населения скажется на бизнесе Duty Free в России.

Экспорт продукции. По словам менеджмента, проблемы есть только с США – около 10% от всего экспорта. Всё остальное пока идёт по плану.

В 2021 г. произошло серьезное развитие экспортной программы, возглавляемой флагманским брендом Beluga, удвоившим объемы продаж в 2021 г., несмотря на пандемию и не до конца восстановившийся канал Duty Free. Отгрузки водки Beluga за рубеж впервые превысили объемы, реализуемые внутри страны, показали рост +104,5% и достигли максимальных значений за историю марки. Все вышеперечисленные достижения не сойдут на нет, но могут начаться проблемы в логистике, как у других компаний – это в свою очередь может привести к снижению выручки и росту расходов.

Комментарий

В связи с вышеперечисленным считаем Белугу одну из лучших компаний в новых реалиях. Компания демонстрирует положительную динамику финансовых показателей. Сильный баланс, очень низкая долговая нагрузка, собственное производство, нет зависимости от импортных компонентов. Самые главные риски – это импорт и экспорт, которые могут снизиться, как из-за отказа партнёров сотрудничать, так из-за логистики. Сейчас около 32% выручки приходится на импорт и около 6%, потенциально может выпасть 10% от общих доходов. В любом случае, сейчас нет компаний без рисков. #BELU

Хотите больше получать аналитических обзоров и комментариев по рынку акций — подписывайтесь на наш Telegram канал. Его читают уже больше 32 000 инвесторов!

С уважением, команда аналитического сервиса Finrange!

вот это дело хорошее.

в акциях без шанса на ПИИ, я б не тратил время