28 сентября 2012, 17:23

Сбербанк: конвертация "префов" в "обычку" миф или реальность?

Позавчера в программе «Рынк» телеканала РБК уважаемый мной специалист Максим Орловский на вопрос про «привилегированные» акции Сбербанка и возможности их конвертирования в обыкновенные ответил, что считает это практически нереальным по ряду причин. В качестве подтверждения своего мнения приводил следующие аргументы: во-первых, потеря контроля Центробаом, т.к. после SPOу ЦБ остался пакет в 50%+одна голосующая акция; во-вторых, после смены контроля рейтинговые агентства скорее всего пересмотрят рейтинги и самого Сбербанка, что в данной макроэкономической ситуации явно не выгодно для банка. Полностью можно посмотреть здесь.

В своём посте «Сберыч» дышит через форточку или открывает окно в мир? Коллеги в комментариях говорили о том, что «преф» более лучший инструмент для инвестирования чем обычка, т.к. вероятна тема с конвертацией (эта история давно ходит по рынку и до высказывания Грефа считалась слухом). Я решил разобраться, а что же лучше «обычка» или «преф» для долгосрочного инвестирования? Сначала я провёл анализ истории спреда между двумя этими инструментами.

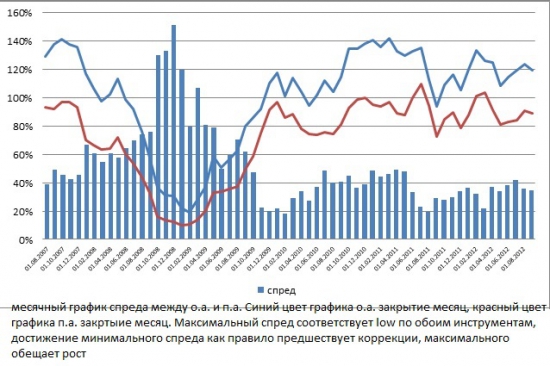

Рисунок Спред между обычкой и префами

Вывод из этого анализа у меня следующий: Максимальный спред между обычкой и префом возникает на Iow по обоим инструментам, он держится некоторое время 2-4 месяца и предвещает рост обоих этих акций. Сокращение спреда до минимальных значений как правило сигнализирует о предстоящей коррекции как в обычке, так и по префам. Дальше мне стало интересно, а какая инвестиция в ретроспективе оказалась более выгодная? Для этого я воспользовался сервисом Finam.ru по графическому сравнению доходностей и сравнил график доходности о.а. и п.а.

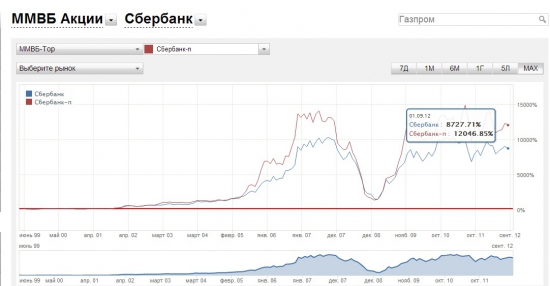

Рисунок Сравнительный График доходности обычки и префов

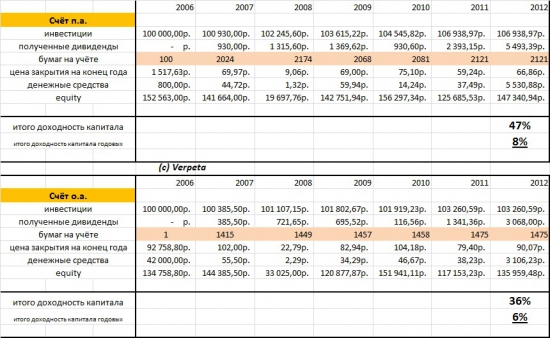

Результат оказался удивительным, так каждый рубль, вложенный в о.а. превратился в 8 727,71 рублей за период в 13 лет, а рубль, вложенный в п.а. превратился в 12 046 рублей за этот же период. Я конечно же сомневался в способности п.а. обойти о.а. по Return на инвестиции и решил проверить вручную, но взять ретроспективу поменьше, ну скажем 6 лет. Я сделал такое допущение некий инвестор проинвестировал 100 000 рублей в п.а. и такую же сумму в о.а., на разных счетах (счёт п.а. и счёт о.а.), в конце каждого календарного года начиная со следующего за годом начала инвест цикла он реинвестировал дивиденды, полученные на счета. Вот, что у меня получилось:

Рисунок Сравнительная доходность обычки и префов

Доходность за 6 лет не такая впечатляющая как за 13, но при расчёте вручную также видно, что «префы» принесли больше прибыли инвестору, чем обычка.

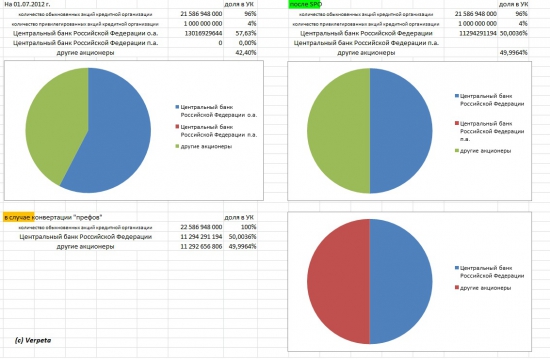

Доходность за 6 лет не такая впечатляющая как за 13, но при расчёте вручную также видно, что «префы» принесли больше прибыли инвестору, чем обычка.Теперь, что касается изменения структуры капитала, до сделки SPO у Центробанка было 57,63% в УК, после сделки осталось 50,0036% в УК или 11 294 291 194 о.а., что составляет 52,32% от общего количества обыкновенных акций, если конвертация состоится, то всего становится 22 586 648 000 обыкновенных акций и тогда в УК Сбербанка ЦБ будет контролировать 50,0036%, т.е. оставляет за собой контроль и тут Максим оказался не прав.

Рисунок структура акционерного капитала и изменения в нём в случае конвертации «префов» в обычку

А следовательно, если ЦБ не теряет контроля в случае конвертации «префов» в «обычку», то аргумент о потере контроля ЦБ-ом над Сбербанком перестаёт быть аргументом contraи вся последующая логика о пересмотре рейтингов Сбербанка тоже пропадает…

А следовательно, если ЦБ не теряет контроля в случае конвертации «префов» в «обычку», то аргумент о потере контроля ЦБ-ом над Сбербанком перестаёт быть аргументом contraи вся последующая логика о пересмотре рейтингов Сбербанка тоже пропадает……но, остаётся одно «но» — это ковенанты по синдицированным кредитам и облигационным займам, которые привлекал Сбербанк до сделки SPO, вот там кредиторы могли оговорить минимальную долю присутствия ЦБ в капитале в качестве условий размещения. Так как Сбербанк в публичном доступе на официальном сайте не размещал проспекта эмиссии по евробондам, то достоверных сведений о ковенантах у меня нет, что тем не менее позволяет мне изменить своё мнение в свете вышеприведённого анализа в пользу «привилегированных» акций и возможно тот лимит, который я выделил на инвестиции в Сбербанк в своём портфеле я разделю на пополам между «обычкой» и «префами».

3 Комментария

Алексей28 сентября 2012, 17:24я с 2008 года это жду0

Алексей28 сентября 2012, 17:24я с 2008 года это жду0 Maksim Robbie Rush28 сентября 2012, 17:52круть. спасибо за инфо.0

Maksim Robbie Rush28 сентября 2012, 17:52круть. спасибо за инфо.0 INROS28 сентября 2012, 19:38хорошо! Префы на нынешнем этапе не нужны (своего рода анахронизм) и от них будут уходить вне сомнений.0

INROS28 сентября 2012, 19:38хорошо! Префы на нынешнем этапе не нужны (своего рода анахронизм) и от них будут уходить вне сомнений.0

Читайте на SMART-LAB:

#MGKL: Купонные выплаты по облигациям за февраль — 100 млн руб.

В феврале ПАО «МГКЛ» в срок и в полном объёме исполнило обязательства перед держателями облигаций. Общий объём купонных выплат составил 100 527 500 рублей. 💼 Выплаты произведены по...

27.02.2026

Идеальные коридоры: зарабатываем, пока рынок в боковике

Один из эффективных способов заработка на рынке — торговля теми акциями, которые движутся в ярко выраженном коридоре. Принципы такой торговли, а также актуальные примеры бумаг подробно разберем в...

27.02.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

09:15