🛢️ SHELL (SHEL) - обзор результатов за 2021й год

В 2021м году мы уже зарабатывали на покупке акций данной компании: t.me/taurenin/24 (рост с 40$ до 51$).

👉Общие результаты за 2021 год:

▫️Капитализация:$196B

▫️Выручка TTM: $261B (+45%)

▫️EBITDA: $45B(+103%)

▫️Прибыль: $20b (против убытка 21,6b)

▫️P/E:10

▫️P/B: 1.15

▫️дивиденд 2021: 3.5%

👉Все обзоры компаний здесь: t.me/taurenin/442

✅Компания завершила 2021й год с отличными результатами из-за высоких цен на нефть и нефтепродукты.

❗ Стоит отметить, что компания заработала за 2021й год всего $20b, однако скорректированная прибыль больше $35b (P/E скор. = 5,6). Компания только в 4кв2021 заработала $11,1b прибыли и $10,7b FCF, показатели в 2022м году ожидаются намного более высокими в том числе ввиду наращивания добычи и роста цен на энергоресурсы из-за ограничения поставок из РФ.

По самым скромным прогнозам, компания в 2022м году заработает более $50b чистой прибыли, что предполагаетFWD P/E 2022 около 4.

✅ Дивиденды скорее всего будут расти и смогут составить более 5% к текущей цене по итогам 2022 года.

✅ Компания существенно сократила чистый долг до $52,5b против $75,4b в 2020 году. Сейчас уровень долга комфортный иfwd NET DEBT/EBITDA за 2022 год будет сильно меньше 1.

✅ На 1П2022 у компании запланирован байбэк на $8,5b — это 4,3% от текущей капитализации. Высокая вероятность расширения программы обратного выкупа во 2П2022.

✅ У компании хорошо диверсифицирована география продаж. Примерно по 1/3 выручки распределено между Европой, Азией и США.

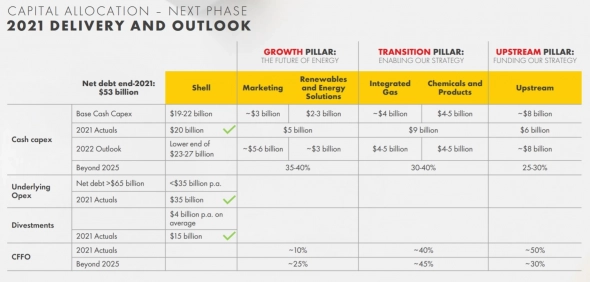

Компания делает адекватные капексы, которые не приводят к росту долгов:

Из важного:

❌ Курс развитых стран на декарбонизацию, ограничивает долгосрочные перспективы компании. Нужно понимать, что после завершения текущего сырьевого цикла компания может стать убыточной и потом очень долго испытывать финансовые трудности.

❌ То, что выплате дивидендов компания предпочитает байбэки — плохо для инвесторов. Собственно, только по этой причине дивиденды и не вернулись до докризисных уровней. Хотя, доходность акционерам все-равно будет обеспечена в виде роста курсовой стоимости акций. Вывод: В текущей ситуации компания выглядит интересно. Как минимум, ближайшие несколько кварталов показателям компании мало что угрожает. FWD P/E. FCF, байбэки и дивиденды полностью оправдывают текущую рыночную стоимость.

📈 Я повышаю цель по акция данной компании с $51 до $60, однако с апсайдом меньше 35% покупать не стану.

👉Все обзоры компаний здесь: t.me/taurenin/442

Не является индивидуальной инвестиционной рекомендацией #обзор #shell #SHEL #RDS