11 марта 2022, 13:15

Ликбез: Рынок РЕПО (развитие рынка: междилерское РЕПО, РЕПО с ЦК, РЕПО с ЦК с КСУ/Депозиты с ЦК)

Навеяно постом Иволга Капитал про рынок РЕПО для частника.

Я, примерно с 2011 года пишу здесь про рынок ликвидности, описывая разные инструменты денежного рынка — свопы, РЕПО, межбанк.

Немного про инструменты рынка:

По «риску»:

МБК — бланковый (беззалоговый) межбанк «умер» примерно в 2013-2014, когда начались повальные отзывы лицензий — каскадно повалились неисполнения. А, поскольку, это беззалоговый рынок — «помирали» по цепочке.

На рынке РЕПО ситуация с МБК тоже имела отражение. И примерно в то же время более активно начали готовить «замену» междилерскому РЕПО.

В 2013 году был интересный «кейс» по «кидку» на рынке междилерского РЕПО — БД «Алмаз» и ИК «ФинСистема».

Здесь и здесь можно о той ситуации (я тогда был членом Комитета по РЕПО Московской Биржи и совместно с ЦБ РФ мы разбирали данный «кейс»).

Генезис российского рынка РЕПО (все 3 варианта — сейчас сосуществуют друг с другом):

1. Междилерское РЕПО

2. РЕПО с ЦК

3. РЕПО с ЦК с КСУ

Немного о риск-менеджменте сделок РЕПО.

При операциях РЕПО возникают следующие виды рисков (пишу про междилерское РЕПО и дополняю про РЕПО с ЦК):

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Данный риск закрыт ответственностью ЦК (Центральным Контрагентом).

При этом, важно понимать, что если будет системный кризис — т.е. пройдут неисполнения у крупнейших участников рынка — фонда ГО (Центрального Контрагента) может не хватить. По сути, мы (участники денежного рынка РФ) «прошли» многие «кризисы» денежного рынка, но массового неисполнения в ЦК еще не видели. И можем лишь рассуждать (о сферическом коне в вакууме) о том, какие стресс-сценарии могут быть реализованы и предполагаем, что кредитный риск в ЦК «стремится к нулю». Но это не совсем так.

Да, риск в ЦК ниже, чем в междилерке и «бесконечно ниже», чем в депозитах с банками (ОТС).

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

Ценовые риски Первоначального Покупателя регулируются применением Коэффициента обеспечения и Нижней переоценки.

При трактовке фондовых рисков в узком смысле (как рисков рынка долевых ценных бумаг), риски изменения стоимости\доходности долговых ценных бумаг рассматриваются как процентные.

РЕПО практически всегда несут %% риски! На процентные позиции также оказывают влияние возможные переоценки.

Валютные риски операции РЕПО, обычно, не актуальны – они возникают лишь в случае несовпадения валют расчетов и ценных бумаг, что достаточно редко для этих сделок.

Основным инструментом управления рисками с одной стороны выступают лимиты – содержащие в своих условиях требования/ограничения по использованию тех или иных инструментов; а с другой — соотносимые по своим объемам с уровнем достаточности капитала.

Риски ликвидности как риски неспособности обеспечить исполнение своих обязательств в полном объеме по операциям РЕПО возникают у Первоначального Продавца по обязательствам в денежных средствах. Кроме того, у Первоначального Покупателя возможны риски ликвидности по обязательствам в ценных бумагах.

Операционные риски – риски потерь, вызванные неадекватными, неэффективными или ошибочными процессами, действиями персонала или систем, а также внешними факторами.

«Простейшие» инструменты управления рисками:

Коэффициент обеспечения (дисконт, начальный дисконт) регулирует соотношение текущей рыночной цены ценной бумаги и ее цены по 1-й части операции РЕПО.

КО – в первую очередь ограничивает ценовые (фондовые), и, через уровень обеспеченности обязательств, влияет на кредитные риски.

Значение КО определяется исходя из комплекса факторов:

Процедуры переоценки (Верхней и/или Нижней переоценки)

ПП – сокращают риски неисполнения обязательств по 2-й части РЕПО:

Т.о. ПП – ограничивают кредитные риски при реализации рыночных рисков.

РЕПО с ЦК (РЕПО с Центральным Контрагентом) и РЕПО с ЦК с КСУ (РЕПО с Центральным Контрагентом с Клиринговыми Сертификатами Участия).

Вцелом, РЕПО с ЦК можно обозвать как «депозит с обеспечением». И «сидящим» сейчас в кэше на фонде — при условии возможности доступа к рынку — это может быть неплохим вариантом размещения средств. С одной стороны.

С другой стороны — есть несколько вопросов:

0. Собственно, сам доступ к тушке к рынку. Это DMA или допуск через брокера?

Крупные ЮЛ имеют DMA к рынку Депозиты с ЦК, что мэтчится с РЕПО с ЦК с КСУ.

Как это выглядит — напишу ниже.

ФЛ в имеют вариант выхода на этот рынок через брокера. Тут важно помнить, что есть кредитный риск на самого брокера.

Т.к. сделки исполняются «от имени брокера за счет клиента». Повторюсь, кросс-дефолтов на рынке РЕПО с ЦК мы пока не наблюдали и сложно пока представить последствия.

1. Комиссия брокера на рынке. В посте написано про 1,2% (брокерская+биржевая).

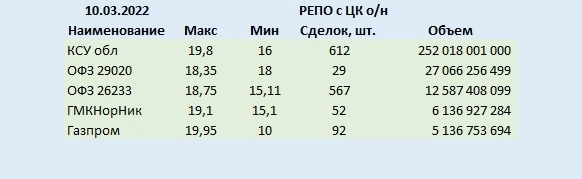

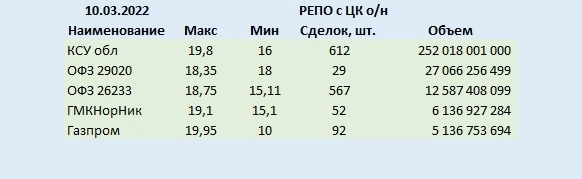

Вчера макс доха сделки в РЕПО с КСУ — 19,8%, за минусом комиссии = 18,6%.

РЕПО с ЦК акции Газпрома — 19,95% = 18,75%.

Я не слышал (может быть и прослушал) про «послабления» по налогам на рынке, но по депозитам налоговая «амнистия» была объявлена.

В целом, многие крупные банки предлагают депозиты на 3-6 месяцев по ставкам «близким» к КС (ключевой ставке) и даже КС+.

Также, прошу заметить, что основной объем денежного рынка это овернайт.

2. Более-менее «нормальный» по объемам рынок в РЕПО с ЦК с КСУ. Понятное дело — небольшому ФЛ — по сути любые объемы нормально.

РЕПО с ЦК с КСУ (как раз — «единое окно, где можно разместить свою ликвидность):

В конце 14 года начали обсуждать эту тему, сейчас это один из самых „оборотистых“ рынков ЦК.

По сути, КСУ = секьюритизация обеспечения.

Пул КСУ формируется НКЦ.

Самый „торгуемый“ пул — РЕПО с ЦК с КСУ обл.

КСУ все и КСУ акции (менее торгуемый)

Был еще КСУ металл — была там 1 сделка, а расторговывать выше рынка никто не захотел.

Стаканы на текущий момент (12:50):

Именно на этот рынок „Корпораты“ получили прямой доступ примерно с конца 2017 года.

Как завести сделку РЕПО с ЦК с КСУ:

Все абсолютно также, как и при торговле — стаканы выше.

Обычная заявка выглядит так:

На менее торгуемом рынке, чтобы не „кошмарить“ остальных участников — можно встать с „айсбергом“:

Адресная заявка (с конкретным участником рынка):

Алго-пакеты заявок:

В сухом остатке:

Не смотря на относительную простоту рынка.

ОТС Межбанк — в системе подачи заявок — КОРП-ДЕПО:

П.С.

Вообще, рынок РЕПО не так прост, как может казаться.

Я, примерно с 2011 года пишу здесь про рынок ликвидности, описывая разные инструменты денежного рынка — свопы, РЕПО, межбанк.

Немного про инструменты рынка:

По «риску»:

- Своп (деньги/деньги, доллары за евро, рубли за доллары – самый низкий риск и соответственно низкие ставки – по причине того, что если с контрагентом «что-то случиться» — вам останется то, что вы взяли у него…)

- РЕПО (риск выше, но при этом все равно – у вас «что-то останется», обычно это акции/облигации с дисконтом к рынку за деньги)

- МБК (это открытый лимит на контрагента, если у него «что-то вдруг» — вы встанете «в очередь» за своими деньгами => вряд ли что-то получите…)

МБК — бланковый (беззалоговый) межбанк «умер» примерно в 2013-2014, когда начались повальные отзывы лицензий — каскадно повалились неисполнения. А, поскольку, это беззалоговый рынок — «помирали» по цепочке.

На рынке РЕПО ситуация с МБК тоже имела отражение. И примерно в то же время более активно начали готовить «замену» междилерскому РЕПО.

В 2013 году был интересный «кейс» по «кидку» на рынке междилерского РЕПО — БД «Алмаз» и ИК «ФинСистема».

Здесь и здесь можно о той ситуации (я тогда был членом Комитета по РЕПО Московской Биржи и совместно с ЦБ РФ мы разбирали данный «кейс»).

Генезис российского рынка РЕПО (все 3 варианта — сейчас сосуществуют друг с другом):

1. Междилерское РЕПО

2. РЕПО с ЦК

3. РЕПО с ЦК с КСУ

Немного о риск-менеджменте сделок РЕПО.

При операциях РЕПО возникают следующие виды рисков (пишу про междилерское РЕПО и дополняю про РЕПО с ЦК):

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Данный риск закрыт ответственностью ЦК (Центральным Контрагентом).

При этом, важно понимать, что если будет системный кризис — т.е. пройдут неисполнения у крупнейших участников рынка — фонда ГО (Центрального Контрагента) может не хватить. По сути, мы (участники денежного рынка РФ) «прошли» многие «кризисы» денежного рынка, но массового неисполнения в ЦК еще не видели. И можем лишь рассуждать (о сферическом коне в вакууме) о том, какие стресс-сценарии могут быть реализованы и предполагаем, что кредитный риск в ЦК «стремится к нулю». Но это не совсем так.

Да, риск в ЦК ниже, чем в междилерке и «бесконечно ниже», чем в депозитах с банками (ОТС).

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

Ценовые риски Первоначального Покупателя регулируются применением Коэффициента обеспечения и Нижней переоценки.

При трактовке фондовых рисков в узком смысле (как рисков рынка долевых ценных бумаг), риски изменения стоимости\доходности долговых ценных бумаг рассматриваются как процентные.

РЕПО практически всегда несут %% риски! На процентные позиции также оказывают влияние возможные переоценки.

Валютные риски операции РЕПО, обычно, не актуальны – они возникают лишь в случае несовпадения валют расчетов и ценных бумаг, что достаточно редко для этих сделок.

Основным инструментом управления рисками с одной стороны выступают лимиты – содержащие в своих условиях требования/ограничения по использованию тех или иных инструментов; а с другой — соотносимые по своим объемам с уровнем достаточности капитала.

Риски ликвидности как риски неспособности обеспечить исполнение своих обязательств в полном объеме по операциям РЕПО возникают у Первоначального Продавца по обязательствам в денежных средствах. Кроме того, у Первоначального Покупателя возможны риски ликвидности по обязательствам в ценных бумагах.

Операционные риски – риски потерь, вызванные неадекватными, неэффективными или ошибочными процессами, действиями персонала или систем, а также внешними факторами.

«Простейшие» инструменты управления рисками:

Коэффициент обеспечения (дисконт, начальный дисконт) регулирует соотношение текущей рыночной цены ценной бумаги и ее цены по 1-й части операции РЕПО.

КО – в первую очередь ограничивает ценовые (фондовые), и, через уровень обеспеченности обязательств, влияет на кредитные риски.

Значение КО определяется исходя из комплекса факторов:

- Цель и срок операции РЕПО

- Уровень рисков/категория/рыночный статус контрагента

- Уровень рисков ценной бумаги, в т.ч. – волатильность (и возможные сроки достижения рыночной ценой цены операции РЕПО)

- Другие условия сделки РЕПО – Ставку РЕПО, наличие и параметры процедур переоценки

- Возможные налоговые последствия

- Доступные технологии заключения сделок, в т.ч. для биржевых операций

- Обычаи делового оборота этого сегмента рынка

Процедуры переоценки (Верхней и/или Нижней переоценки)

ПП – сокращают риски неисполнения обязательств по 2-й части РЕПО:

- Верхней переоценки – в отношении обязательств Первоначального Покупателя в случае увеличения рыночной стоимости ценных бумаг

- Нижней переоценки – в отношении обязательств Первоначального Продавца в случае снижения рыночной стоимости ценных бумаг

Т.о. ПП – ограничивают кредитные риски при реализации рыночных рисков.

РЕПО с ЦК (РЕПО с Центральным Контрагентом) и РЕПО с ЦК с КСУ (РЕПО с Центральным Контрагентом с Клиринговыми Сертификатами Участия).

Вцелом, РЕПО с ЦК можно обозвать как «депозит с обеспечением». И «сидящим» сейчас в кэше на фонде — при условии возможности доступа к рынку — это может быть неплохим вариантом размещения средств. С одной стороны.

С другой стороны — есть несколько вопросов:

0. Собственно, сам доступ к тушке к рынку. Это DMA или допуск через брокера?

Крупные ЮЛ имеют DMA к рынку Депозиты с ЦК, что мэтчится с РЕПО с ЦК с КСУ.

Как это выглядит — напишу ниже.

ФЛ в имеют вариант выхода на этот рынок через брокера. Тут важно помнить, что есть кредитный риск на самого брокера.

Т.к. сделки исполняются «от имени брокера за счет клиента». Повторюсь, кросс-дефолтов на рынке РЕПО с ЦК мы пока не наблюдали и сложно пока представить последствия.

1. Комиссия брокера на рынке. В посте написано про 1,2% (брокерская+биржевая).

Вчера макс доха сделки в РЕПО с КСУ — 19,8%, за минусом комиссии = 18,6%.

РЕПО с ЦК акции Газпрома — 19,95% = 18,75%.

Я не слышал (может быть и прослушал) про «послабления» по налогам на рынке, но по депозитам налоговая «амнистия» была объявлена.

В целом, многие крупные банки предлагают депозиты на 3-6 месяцев по ставкам «близким» к КС (ключевой ставке) и даже КС+.

Также, прошу заметить, что основной объем денежного рынка это овернайт.

2. Более-менее «нормальный» по объемам рынок в РЕПО с ЦК с КСУ. Понятное дело — небольшому ФЛ — по сути любые объемы нормально.

РЕПО с ЦК с КСУ (как раз — «единое окно, где можно разместить свою ликвидность):

В конце 14 года начали обсуждать эту тему, сейчас это один из самых „оборотистых“ рынков ЦК.

По сути, КСУ = секьюритизация обеспечения.

Пул КСУ формируется НКЦ.

Самый „торгуемый“ пул — РЕПО с ЦК с КСУ обл.

КСУ все и КСУ акции (менее торгуемый)

Был еще КСУ металл — была там 1 сделка, а расторговывать выше рынка никто не захотел.

Стаканы на текущий момент (12:50):

Именно на этот рынок „Корпораты“ получили прямой доступ примерно с конца 2017 года.

Как завести сделку РЕПО с ЦК с КСУ:

Все абсолютно также, как и при торговле — стаканы выше.

Обычная заявка выглядит так:

На менее торгуемом рынке, чтобы не „кошмарить“ остальных участников — можно встать с „айсбергом“:

Адресная заявка (с конкретным участником рынка):

Алго-пакеты заявок:

В сухом остатке:

Не смотря на относительную простоту рынка.

- Среди крупнейших ЮЛ — часть присутствует на рынке (DMA Депозиты с ЦК, РЕПО через брокера).

- Крупные и средние — практически не работают — сидят в ОТС депозитах с банками (бланк).

- ФЛ и VIP ФЛ — мизерная доля приходит на рынок РЕПО.

ОТС Межбанк — в системе подачи заявок — КОРП-ДЕПО:

П.С.

Вообще, рынок РЕПО не так прост, как может казаться.

4 Комментария

Pingping12 марта 2022, 00:32Статья слишком хороша для местного сброда, автор знай — здесь есть ценители твоего труда и я один из них, не обращай внимание на отсутствие комментариев, всё дело в том, что мало кто ценит бисер ;)+6

Pingping12 марта 2022, 00:32Статья слишком хороша для местного сброда, автор знай — здесь есть ценители твоего труда и я один из них, не обращай внимание на отсутствие комментариев, всё дело в том, что мало кто ценит бисер ;)+6 Lone Wolf18 марта 2022, 09:59Плюсанул. И соглашусь с предыдущим комментом. Специалисты по долгу работы это знают, а остальные в принципе не задумываются.0

Lone Wolf18 марта 2022, 09:59Плюсанул. И соглашусь с предыдущим комментом. Специалисты по долгу работы это знают, а остальные в принципе не задумываются.0 Serj9019 марта 2022, 14:12Пока биржа публикует данные по сделкам на этих рынках — это несомненный плюс. Пока что они для меня сложны в понимании из-за незнания внутренней механики, однако, чувствую что именно в этой информации кроется в частности закрытие утренних гепов на фондовой секции, уже чуть больше полгода анализ и разработку алгоритма использования этой информации отложил, были и есть более оперативные задачи. Но за пост огромное спасибо! Если у вас будет желание и возможность, могли бы вы написать пост с описанием механики и схем работы по каждому такому рынку? Я был бы очень благодарен. Когда полгода назад пытался самостоятельно разобраться, поиски в интернете давали только поверхностную информацию с кучей специфической терминологии, на расшифровку которой уходило еще больше времени. Вы же насколько я понял по роду деятельности варились/варитесь в этих рынках, ваши знания, а именно описание схем работы этих рынков — это лично для меня эльдорадо0

Serj9019 марта 2022, 14:12Пока биржа публикует данные по сделкам на этих рынках — это несомненный плюс. Пока что они для меня сложны в понимании из-за незнания внутренней механики, однако, чувствую что именно в этой информации кроется в частности закрытие утренних гепов на фондовой секции, уже чуть больше полгода анализ и разработку алгоритма использования этой информации отложил, были и есть более оперативные задачи. Но за пост огромное спасибо! Если у вас будет желание и возможность, могли бы вы написать пост с описанием механики и схем работы по каждому такому рынку? Я был бы очень благодарен. Когда полгода назад пытался самостоятельно разобраться, поиски в интернете давали только поверхностную информацию с кучей специфической терминологии, на расшифровку которой уходило еще больше времени. Вы же насколько я понял по роду деятельности варились/варитесь в этих рынках, ваши знания, а именно описание схем работы этих рынков — это лично для меня эльдорадо0

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного подорожания: тарифы по корпоративным договорам выросли...

14:55