19 сентября 2012, 19:01

Продажа ДРСК сыграет на руку РАО ЭС Востока

ДРСК представила отчетность по РСБУ за 1-е полугодие 2012 года. Финансовые результаты компании оказались достаточно слабыми. Компания снизила операционную рентабельность и продолжает наращивать размер чистых убытков.

Выручка компании снизилась на 3% и составила 11,383 млрд руб. При этом себестоимость продаж подросла на 5,25%. В результате прибыль от продаж просела практически вдвое и составила 1,163 млрд руб. За 1-е полугодие 2011 года прибыль она составила 2,026 млрд руб.

Снижение финансовых результатов операционной деятельности было отчасти компенсировано улучшением сальдо прочих доходов и расходов. За отчетный период оно улучшилось на 490 млн. Таким образом, убыток компании до налогообложения удвоился за отчетный период и достиг 987 млн руб. По итогам 1-го полугодия 2011 года убыток до налогообложения составлял 487 млн руб. Однако значительные изменения отложенных налоговых активов и обязательств позволили сделать слабые финансовые результаты компании менее очевидными. Так, чистый убыток компании вырос всего на 6,5% — до 808 млн руб.

ДРСК является 100%-й дочкой

ДЭК, которая входит в РАО ЭС Востока. Реализуемая в настоящее время сделка между этой компанией и ФСК ЕЭС предполагает продажу сетевой компании. Весной текущего года ДРСК была оценена независимым оценщиком в 19,3 млрд руб. Однако руководство ФСК ЕЭС решило, что цена сделки завышенна на 50%. С тех пор переговоры по этому вопросу так и не были завершены.

По итогам 2011 года на долю ДРСК приходилось около 15% выручки РАО ЭС Востока. Также компания добавляла около 10% от скорректированной EBITDA. Рентабельность ДРСК по EBITDA составляла 7%, в то время как РАО ЭС Востока отработала 2011 год с рентабельностью по EBITDA, равной 11%. Однако с учетом небольшой доли ДРСК во всем бизнесе РАО ЭС Востока рентабельность компании после продажи вырастет незначительно — примерно на 1%. Это, конечно, приятно, но не окажет решающего влияния на динамику роста котировок компании.

Основной потенциал данной сделки сосредоточен в реинвестировании средств, которые будут получены от продажи ДРСК. В настоящее время компания реализует большое количество инвестиционных проектов: ТЭЦ «Восточная» во Владивостоке, 2-я очередь Благовещенской ТЭЦ, ТЭЦ в Советской Гавани, Якутская ГРЭС-2, Сахалинская ГРЭС-2.

Вводимые в строй мощности превосходят по эффективности существующие, что приведет к повышению рентабельности бизнеса компании. Например, КПД Сахалинской ТЭЦ после ввода в строй новых ПГУ увеличился с 34% до 50%.

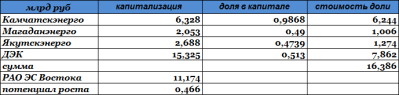

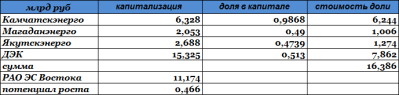

Окончательное влияние данной сделки на стоимость РАО ЭС Востока можно будет оценить лишь после того, как стороны договорятся по поводу цены. Однако очевидно, что оценка ДРСК в 19,3 млрд руб. выглядит завышенной. На сегодня рыночная капитализация всей ДЭК составляет 15,325 млрд руб. Таким образом, цена продажи окажется значительно ниже данной суммы.

Если же рассмотреть стоимость компаний, подконтрольных РАО ЭС Востока и имеющих рыночную оценку, то в котировках холдинга можно увидеть значительный дисконт. Сумма составных частей находится на уровне 16,386 млрд руб. В то время как рыночная капитализация РАО ЭС Востока равна 11,174 млрд руб., что подразумевает потенциал роста в 46%.

В 20-х числах октября должна выйти отчетность компании по МСФО за 1-е полугодие. На фоне роста сбыта электроэнергии на 5,2% за полугодие отчетность обещает быть достаточно сильной. К этому времени должна прояснится ситуация вокруг докапитализации Русгидро, и можно будет определить целевую цену акций РАО ЭС Востока.

Выручка компании снизилась на 3% и составила 11,383 млрд руб. При этом себестоимость продаж подросла на 5,25%. В результате прибыль от продаж просела практически вдвое и составила 1,163 млрд руб. За 1-е полугодие 2011 года прибыль она составила 2,026 млрд руб.

Снижение финансовых результатов операционной деятельности было отчасти компенсировано улучшением сальдо прочих доходов и расходов. За отчетный период оно улучшилось на 490 млн. Таким образом, убыток компании до налогообложения удвоился за отчетный период и достиг 987 млн руб. По итогам 1-го полугодия 2011 года убыток до налогообложения составлял 487 млн руб. Однако значительные изменения отложенных налоговых активов и обязательств позволили сделать слабые финансовые результаты компании менее очевидными. Так, чистый убыток компании вырос всего на 6,5% — до 808 млн руб.

ДРСК является 100%-й дочкой

ДЭК, которая входит в РАО ЭС Востока. Реализуемая в настоящее время сделка между этой компанией и ФСК ЕЭС предполагает продажу сетевой компании. Весной текущего года ДРСК была оценена независимым оценщиком в 19,3 млрд руб. Однако руководство ФСК ЕЭС решило, что цена сделки завышенна на 50%. С тех пор переговоры по этому вопросу так и не были завершены.

По итогам 2011 года на долю ДРСК приходилось около 15% выручки РАО ЭС Востока. Также компания добавляла около 10% от скорректированной EBITDA. Рентабельность ДРСК по EBITDA составляла 7%, в то время как РАО ЭС Востока отработала 2011 год с рентабельностью по EBITDA, равной 11%. Однако с учетом небольшой доли ДРСК во всем бизнесе РАО ЭС Востока рентабельность компании после продажи вырастет незначительно — примерно на 1%. Это, конечно, приятно, но не окажет решающего влияния на динамику роста котировок компании.

Основной потенциал данной сделки сосредоточен в реинвестировании средств, которые будут получены от продажи ДРСК. В настоящее время компания реализует большое количество инвестиционных проектов: ТЭЦ «Восточная» во Владивостоке, 2-я очередь Благовещенской ТЭЦ, ТЭЦ в Советской Гавани, Якутская ГРЭС-2, Сахалинская ГРЭС-2.

Вводимые в строй мощности превосходят по эффективности существующие, что приведет к повышению рентабельности бизнеса компании. Например, КПД Сахалинской ТЭЦ после ввода в строй новых ПГУ увеличился с 34% до 50%.

Окончательное влияние данной сделки на стоимость РАО ЭС Востока можно будет оценить лишь после того, как стороны договорятся по поводу цены. Однако очевидно, что оценка ДРСК в 19,3 млрд руб. выглядит завышенной. На сегодня рыночная капитализация всей ДЭК составляет 15,325 млрд руб. Таким образом, цена продажи окажется значительно ниже данной суммы.

Если же рассмотреть стоимость компаний, подконтрольных РАО ЭС Востока и имеющих рыночную оценку, то в котировках холдинга можно увидеть значительный дисконт. Сумма составных частей находится на уровне 16,386 млрд руб. В то время как рыночная капитализация РАО ЭС Востока равна 11,174 млрд руб., что подразумевает потенциал роста в 46%.

В 20-х числах октября должна выйти отчетность компании по МСФО за 1-е полугодие. На фоне роста сбыта электроэнергии на 5,2% за полугодие отчетность обещает быть достаточно сильной. К этому времени должна прояснится ситуация вокруг докапитализации Русгидро, и можно будет определить целевую цену акций РАО ЭС Востока.

0 Комментариев

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой вызывает изменения и в других классах активов. В...

16:32

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и антифрод, а также где используем машинное обучение....

15:05