Северсталь, погрешность расчета EBITDA за 4-й квартал от 6 декабря составила 5,5%

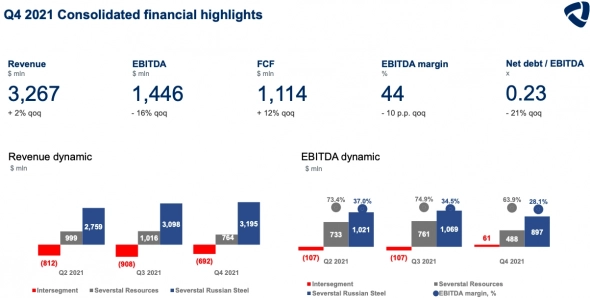

Сегодня 18-го февраля Северсталь опубликовала очередные финансовые результаты за 4-й квартал 2021 года из презентации:

Сильные финансовые результаты укрепили наш баланс. Общий долг сократился на 30% г/г до 1 816 млн долл., в то время как соотношение чистого долга к EBITDA уменьшилось до 0,23 с 0,84 по состоянию на конец 4 кв. 2020.

Высокие результаты «Северстали» в 4 кв. 2021 года и высокая финансовая устойчивость компании позволили Совету директоров рекомендовать дивиденды в размере 109,81 рубля на акцию за 4 кв. 2021 года.

И сравним с тем, что было рассчитано мной 6 декабря за 3 месяца до публикации фин. отчета:

Q4`21 Consolidated sales steel— 2800 тыс. тонн погрешность составила 9,6%

Q4`21 Weighted average selling price — $940 погрешность составила 1,4%

Q4`21 Выручка — $2886,5 млн погрешность составила на 11%

Q4`21 EBITDA — $1526 млн. погрешность составила на 5,5%

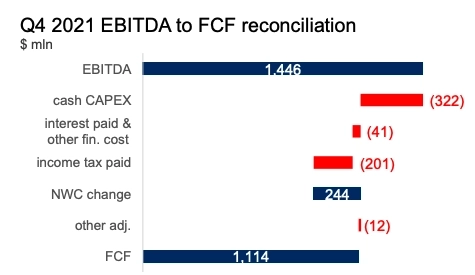

Q4`21 NWC — уменьшение на $125 млн против уменьшения на $244 млн

Q4`21 CAPEX — $500 млн. а по факту вышло $322 млн

Q4`21 FCF — $789 млн. погрешность составила на 30%

Q4`21 Дивиденды — 67,8 руб погрешность составила 38%

Значительная погрешность произошла в расчете FCF

И обусловленно несколькими факторами:

1. Руководство планировало освоить $1350 млн CAPEX`а в 2021 году, но по факту освоила всего 1157 (284+273+278+322), что на $193 млн меньше чем я закладывал исходя из данных в презентации для инвесторов. Со своей стороны увеличение CAPEX на 80% казалось мало вероятным, но и основание не верить официальному подтвержденному прогнозу не было.

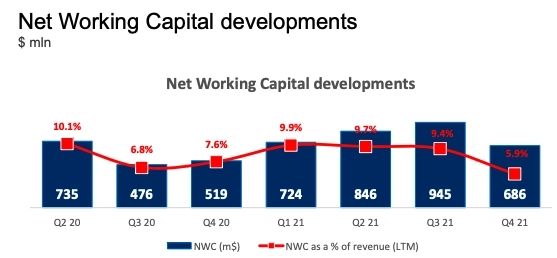

2. Значительное уменьшения соотношение оборотного капитала к выручке со средних 9.7% во втором и третьем квартале до рекордных 5,9%, что да же меньше 3-го квартала 2020 когда бушевала пандемия. Что дало уменьшение оборотного капитала на $244 млн. кв/кв, а это на $119 больше прогноза. Это аналогичная проблема, что и с НЛМК нужно учиться более точно прогнозировать изменения запасов.

3. Так как EBITDA значительно не изменилось, то и налоги должны были остаться примерно на том же уровне 3-го квартала, Но налог уменьшился на 46% кв/кв или на $99 относительно прогноза. Я это связываю с отменой налоговых пошлин действующих до конца 2021-го года, а в 3-ем квартале были авансовые платежи.

В итоге я недополучил $411 млн (99+193+119) в свободном денежном потоке, так как старался посчитать более пессимистично, чем в прошлые разы и перестарался.

Так же рекомендованный дивиденд в 109,81 руб. составил 108% от FCF при прогнозе не более 100% от FCF.

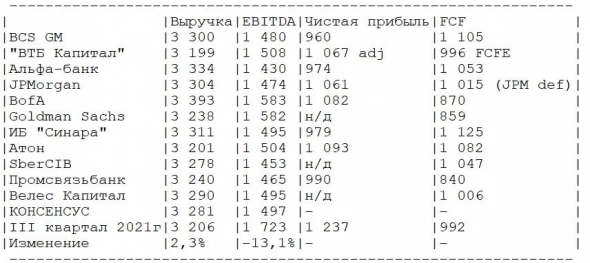

А что прогнозировали инвест. дома:

Видно, все были давольно близки в своих прогнозах к EBITDA $1446 млн., а FCF в $1114 млн. почти для все оказался приятным сюрпризом и виден сильный разбег от $840 до $1125 млн.

Как видно из цифр существенных проблем с прогнозирование EBITDA практически ни у кого нет. Основания проблема это более реалистично смотреть на прогнозы по CAPEX и разобраться с прогнозированием изменения запасов, а с временными факторами такими как ввод пошлин ничего не сделать.

отчета за 9 мес обычно хватает для понимания развития