15 февраля 2022, 19:12

Как заработать на дивидендах

Стать дивидендным рантье в наше время может каждый, у кого мало-мальски имеется финансовый запас.

Помойка Bloomberg сообщила, что шутка Зеленского обвалила рынок. Но забыла добавить, что обвалились не только рынки, но и остаток репутации этой лживой газетёнки. Но мы с вами не об этом. Ведь это заявление внушило смелость в руки с деньгами и эти руки уже потянулись за российскими акциями. Поэтому предлагаю взглянуть на подборку дивидендный акций, которые уже в этом году могут осыпать акционеров щедрыми дивидендами, которые будут выше доходности депозита.

Газпром

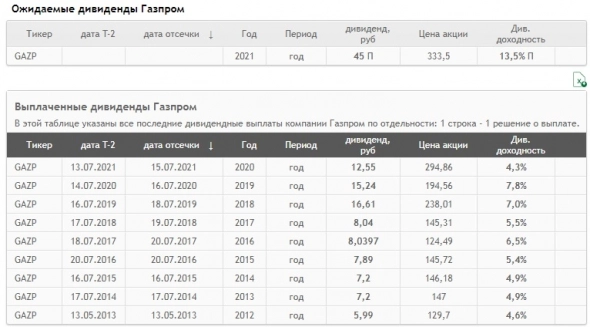

Купить акции Газпрома сегодня кажется отличной идеей. Акции Газпрома растут на 8% по итогам двух дней и может случится, что это только начало. Ранее было анонсирование размера дивидендов компании, где прозвучала цифра около 45 рублей, район которых подтверждают множественные расчёты аналитиков. Даже если купить акции Газпрома сегодня, можно смело рассчитывать на дивидендную доходность в 13,7%

Более того, недавно стало известно, что Газпром может начать выкупать собственные акции с рынка, что подстегнёт цену выше. но насколько выше окажется цена? Можем ли мы думать, что дивидендная доходность акций Газпрома может быть выше 10%? мы это можем проверить на истории:

За последние почти 10 лет, ни разу доходность акций Газпрома не превышала 8% от стоимости акций. Если мы возьмём с вами 45 рублей дивидендов как 8%, то может ли цена акции вырасти до 562 рублей, чтобы размер дивидендов Газпрома стал ниже 8? Это получается, что к текущим котировкам Газпром должен прибавить 70%.

Сбербанк

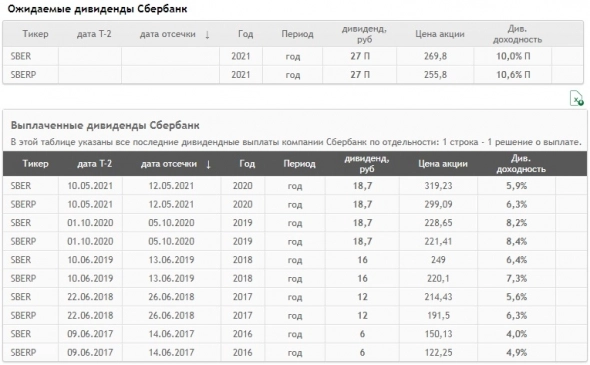

Купить акции Сбербанка трудно. Трудно тем, что есть обычные и привилегированные акции. Обычные обладают солидной ликвидностью, зато по привилегированным выше дивидендная доходность.

Сбербанк не так сильно опечален. Видимо, Северный поток 2 Газпрома влияет только на Газпром, к сожалении. Акции Сбербанка упали не так сильно, как хотелось бы. Поэтому сегодня они торгуются на уровне 10% дивидендной доходности. А какие дивиденды будут у Сбербанка? Учёные мужи пророчат 27 рублей на акцию.

Акции Сбербанка сильно хотели стоить дороже, но шутки цирка Bloomberg с новым сотрудником Зеленским, не давали акциям нащупать твёрдое дно. Но после последней новости, смогли оттолкнуться и за пару часов уже выросли на 5%, показывая общий рост в 9% за 2 дня.

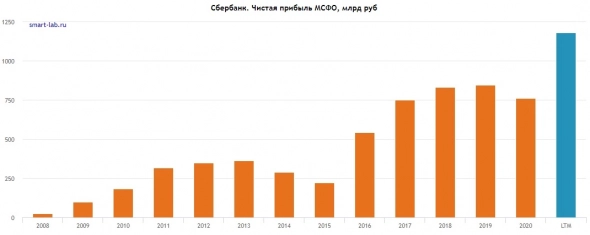

Максимальная дивидендная доходность акций Сбербанка была 8,2%. И если предположить, что дивидендная доходность останется на таком же уровне, то обычные акции Сбербанка должны будут стоить 330 рублей, а значит на 22% выше текущей цены.Но так может говорить только тот, кто не видел силу роста Чистой прибыли Сбербанка:

Мне ли вам говорить, что Сбербанк, получив в 4 квартале 2022 те же результаты, уже покажет чистую прибыль в 1 трлн. рублей!.. Но мы то с вами знаем, что реальность будет круче. А если так, то и котировки должны быть где-то повыше.

ВТБ

Купить акции ВТБ можно, но нужно ли? Гадкий утёнок российского рынка всё не может превратиться в лебедя. Может то яйцо и не лебедя и было. Рассчитанный заоблачный размер дивидендов, может оказаться пшиком.

Даже акции ВТБ растут вяло, как и доверие к ним. Рассчитанный дивиденд в 15,3% к сегодняшней цене, выглядит вкусно, но мы с вами уже имели теоретический опыт, когда смотрели на изменчивость реальных выплат дивиденда. Люди надеялись на всю пиццу целиком, но получали лишь зачерствелые бортики. А учитывая переоценку бумаг на балансе в не лучшую сторону, дивиденды могут пройти незаметно.

Русагро

Принять решение и купить акции Русагро непросто. Инвесторы-новички не очень хорошо разбираются в бизнесе этой компании, как и во всех других. Однако разница в том, что она гораздо меньше известного Газпрома и Сбербанка, а ещё её никто не рекламирует, так как компания то хорошая и инфоцыганам на таких деньги делать трудно.

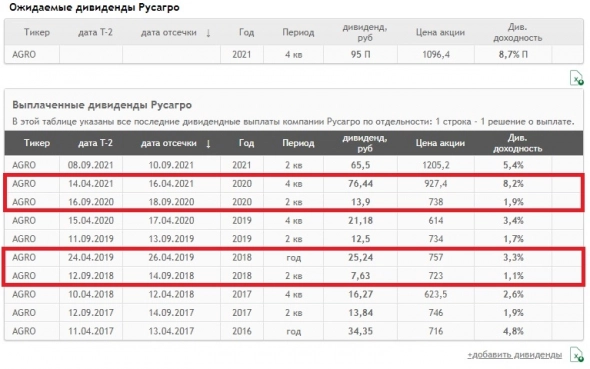

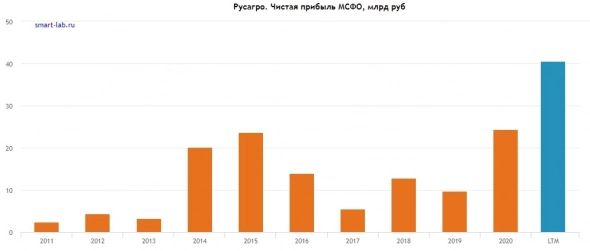

Компания Русагро платит дивиденды 2 раза в год. если мы с вами посмотрим на аналогию предыдущего года, можно увидеть, что с момента выплаты дивидендов в марте 2021 года до выплаты второго дивиденда в сентябре 2021 года, акции компании выросли на 30%. Если бы я знал, то хотел бы покупать акции Русагро ещё тогда, но я был слишком молод. Теперь же мы знаем, что дела у компании идут не просто хорошо, а слишком прекрасно и давление геополитики должно рухнуть и отпустить эту птицу на взлёт.

И если цена акций Русагро в 2021 году строились на прежних показателях и стоили 1205 рублей, то сколько же они должны стоить теперь? даже если 30% прибавить к текущим, то это уже 1430 рублей. Чуть слюной не подавился.

ММК

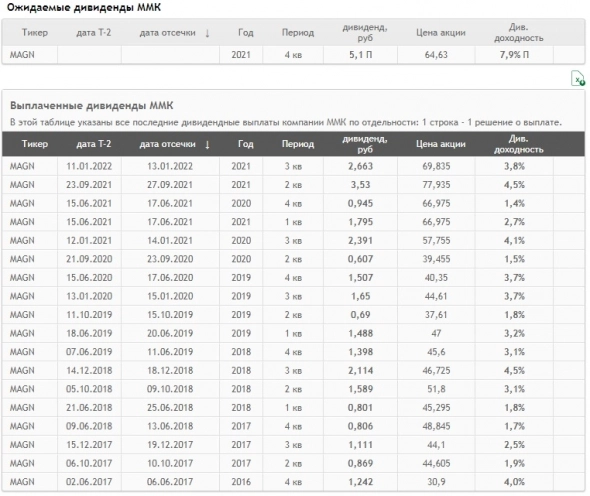

Лучший момент купить акции ММК было в марте 2014 года, где-то по 2,5 рубля. Сегодня ситуация поправилась и почему-то никто мне за такую цену уже продавать не хочет, а жаль. Демон металлургии уже может выплатить порядка 5 рублей дивидендов на акцию, а это сегодня почти 8% дивидендная доходность. «Что-то маловато», возмутитесь вы, но лишь единицы вспомнят, что ММК платит дивиденды 4 раза в год. А это не каждый сдюжит.

Как мы видим по прошлым выплатам, доходность редко переваливало 4% и никогда не превышала 4,5% дивидендной доходности за квартал. Может ли это значить, что выполняя традиционный рост, цена акций ММК может вырасти до 113 рублей? Тем самым показав дивидендную доходность в 4,5%? Конечно нет. Возможно и выплата то если такая и будет, то в последний раз. Государство уж позаботится. Уж сколько дополнительных надбавок и условий вводило. А как вам последние условия, про вложения и снижения вывода капитала, которыми связывают руки по выплате больших дивидендов. В общем если взялись нахлобучивать, то могут не отпустить. Но это мы увидим чуть позже.

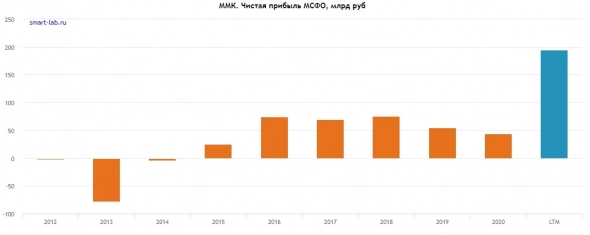

Вы только посмотрите. Вся эта чистая прибыль могла стать нашей. Чуть не заплакал.

Напоследок

Политические игры дали одним спекулянтам проиграть свои деньги другим, более хитрым. Инвесторы, обделённые игровой зависимостью смогли устоять. Те, кто использовал плечо штормило как пьянчугу после аванса. Те, кто покупал на свои, не потеряли ни деньги, ни нервы. И сама судьба даёт нам возможность купить что-то дешевле, чем через пару месяцев. Но когда вас спросят зачем вы это сделали, помните, я ни к чему не призываю, ибо это всё моё больное воображение.П.С.

Вангую появления слившихся злыдней, которые скажут «только рынок начал расти, сразу появились эти инвесторы»...

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

09:00

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

РУСАГРО: отчет за 2025 год в рамках ожиданий, ждем продовольственный кризис и нормализацию маржи в этом году?

РУСАГРО сегодня выпустил отчет по МСФО за 2025 год. Удивительно, но акции даже упали на 5%!

Никто не знал, что сектор в прошлом году под давлением?) Сюрприз!

Наверно еще возник...

06.03.2026

И в тоже времяВ случае неудачного прогноза, разница автором возвращается