Чё За ПСН?

<< ранний доступ к материалам на fapvdo.ru >>>

Облигации ПАО «ЧЗПСН-Профнастил» я брал в тоже время, что и облигации АО им. Т.Г. Шевченко. Критерии отбора были те же и таже доля — 2.5%. Поднабравшись опыта в финансовом анализе и учитывая неспокойное время на фондовом рынке, мне как-то очень сильно захотелось пересмотреть свой портфель и более тщательно изучить эмитентов, в которых я вложился. Тем более, что сама головная компания АО «Стройсистема» в облигационный долг не встревает, да и, собственно, ничего не делает, кроме как объединяет крупные производственные предприятия Челябинска (со слов самой «Стройсистемы») В последний раз «Профнастил» анализировался 4 июля прошлого года. Пришло время анализировать и принимать инвестиционное решение.

Общие сведения

ИНН: 7447014976

Полное наименование юридического лица: Публичное акционерное общество «Челябинский завод профилированного стального настила»

ОКВЭД: 25.11 — Производство строительных металлических конструкций, изделий и их частей

Сектор рынка по ОКВЭД: Производство готовых металлических изделий, кроме машин и оборудования

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ПАО «ЧЗПСН-Профнастил»

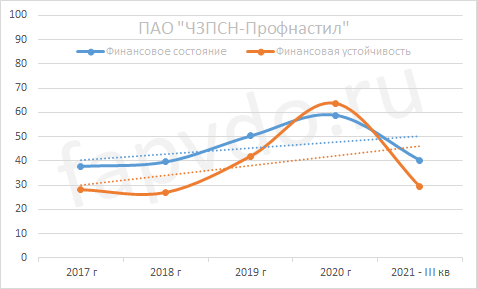

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

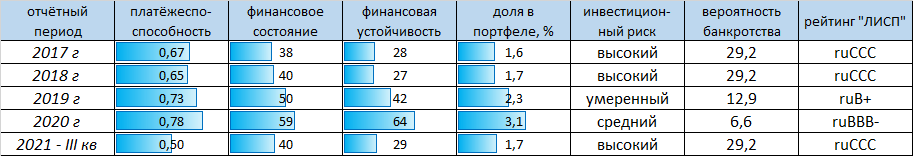

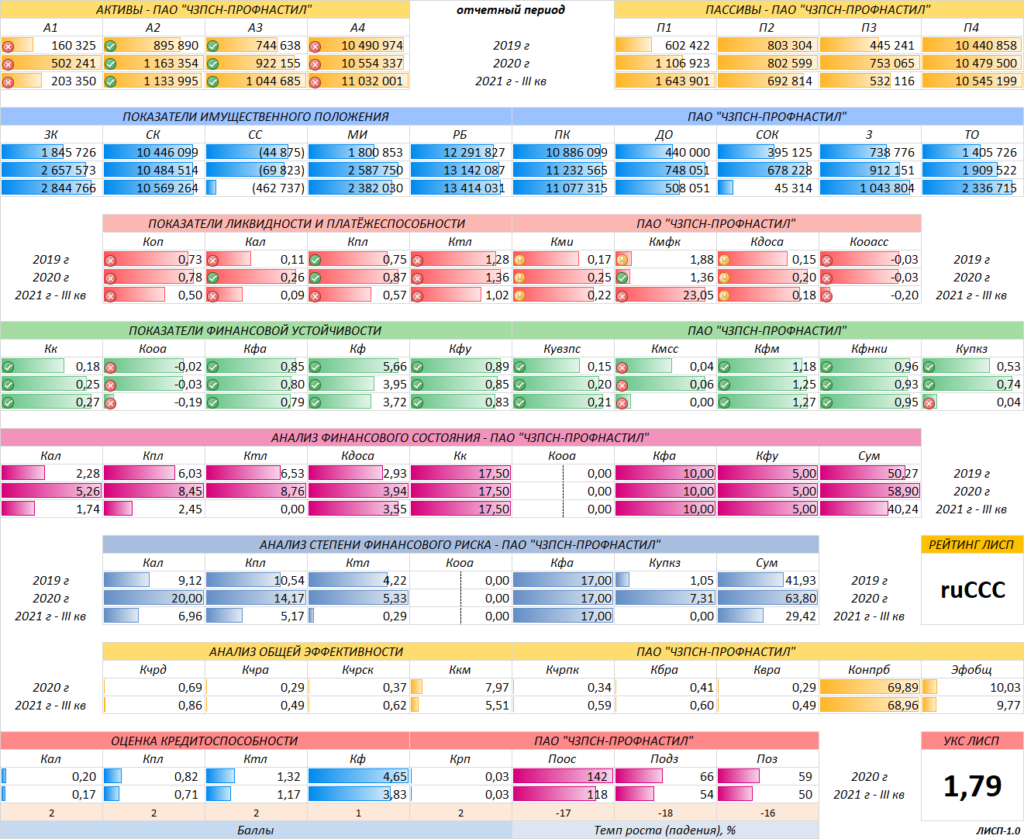

Снижение уровня финансового состояния к концу отчётного периода составило — 32%, снижение уровня финансовой устойчивости — 54%. Стабильность финансовых показателей ухудшилась.

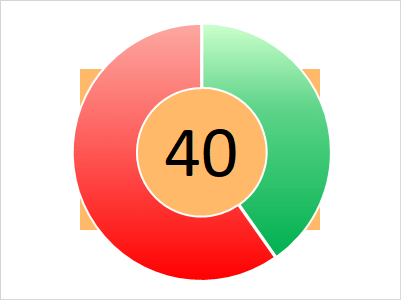

Финансовое состояние — 40 баллов, минимально-допустимого уровня. Рост кредиторской задолженности опережает рост дебиторской задолженности.

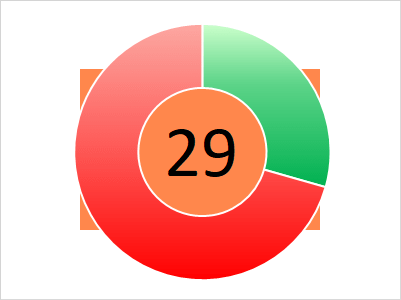

Финансовая устойчивость — 29 баллов. Высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

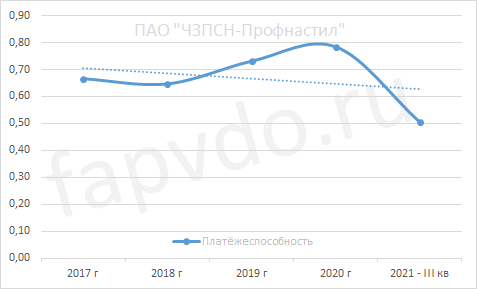

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.50. Снижение платёжеспособности за отчётный период составило 36%

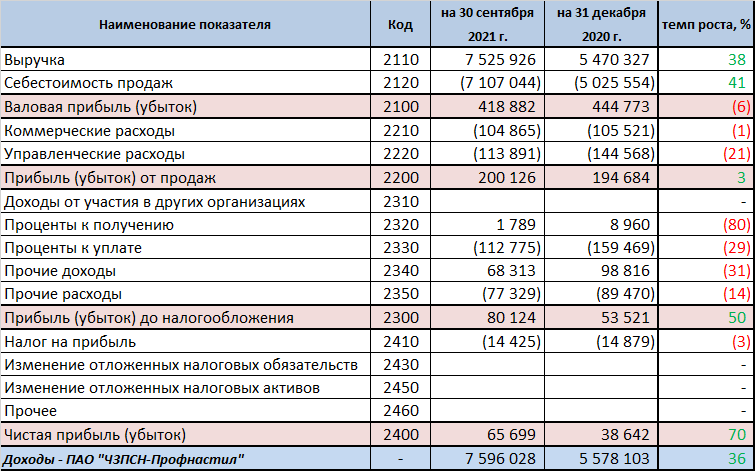

Финансовые результаты

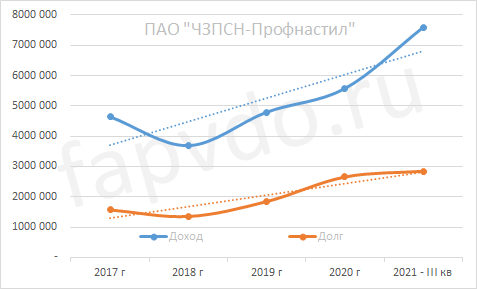

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 7.6 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 9-10 млрд рублей

Заёмный капитал к концу периода вырос на 7% и составил 2.8 млрд рублей.

Чистая прибыль

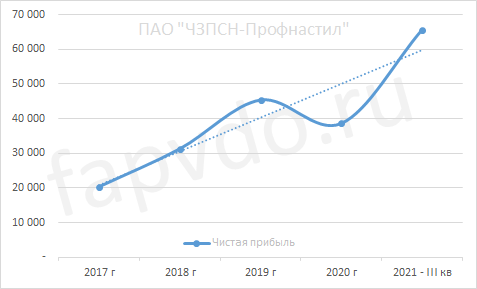

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 70%. Большая вероятность того, что резкий скачок чистой прибыли в отчётном периоде приведёт к её снижению в 2022 году. Прогноз чистой прибыли к концу финансового года — 75-85 млн рублей

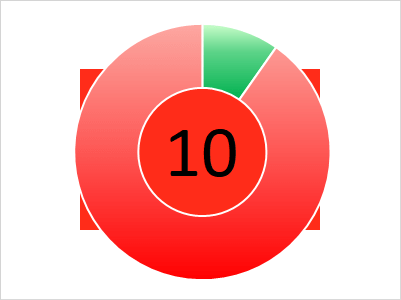

Эффективность

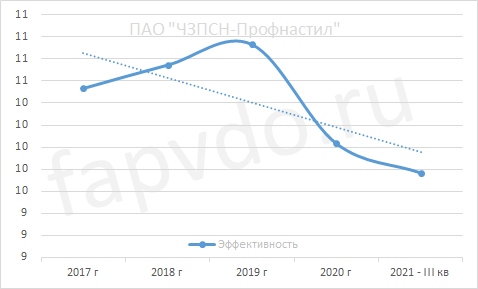

Общая эффективность предприятия — низкая, стабильная. Имеет тенденцию к снижению.

Общая оценка эффективности предприятия — 10 баллов. Предприятие малоэффективное.

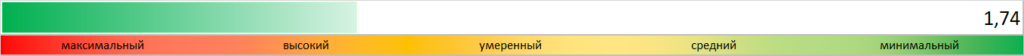

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций ПАО «ЧЗПСН-Профнастил», от общей доли активов инвестиционного портфеля, может достигать1.74%

Облигации ПАО «ЧЗПСН-Профнастил»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ЧЗПСН-Профнастил-БО-П01 — 14.22/13.75

- ЧЗПСН-Профнастил-БО-П02 — 13.88/12

Общий облигационный долг: 0.65 млрд рублей

Средняя доходность эф./купон., %: 14/12.88

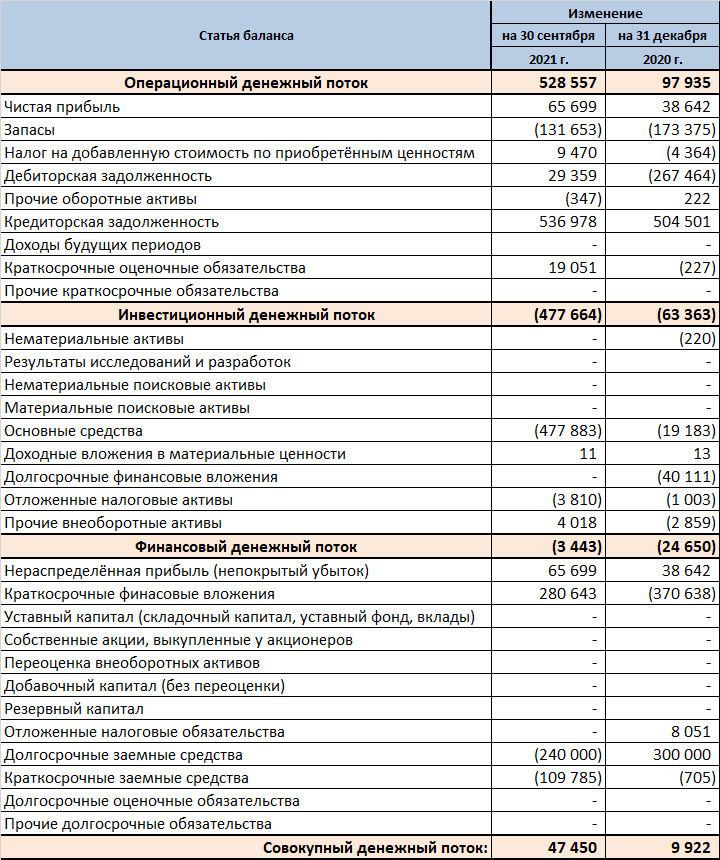

Денежные потоки ПАО «ЧЗПСН-Профнастил»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 529 млн рублей

- Инвестиционный — отрицательный — 478 млн рублей

- Финансовый — отрицательный— 3 млн рублей

- Совокупный: — положительный — 47 млн рублей

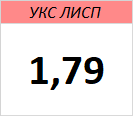

Кредитоспособность ПАО «ЧЗПСН-Профнастил»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ПАО «ЧЗПСН-Профнастил»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ПАО «ЧЗПСН-Профнастил» был присвоен рейтинг ЛИСП на уровне ruССС по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB-{ru}

Индекс Финансового Риска RusBonds:22

Индекс Платежной Дисциплины RusBonds: 90

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

https://fapvdo.ru/rejting-pao-chzpsn-profnastil-2021-iii-kv/

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

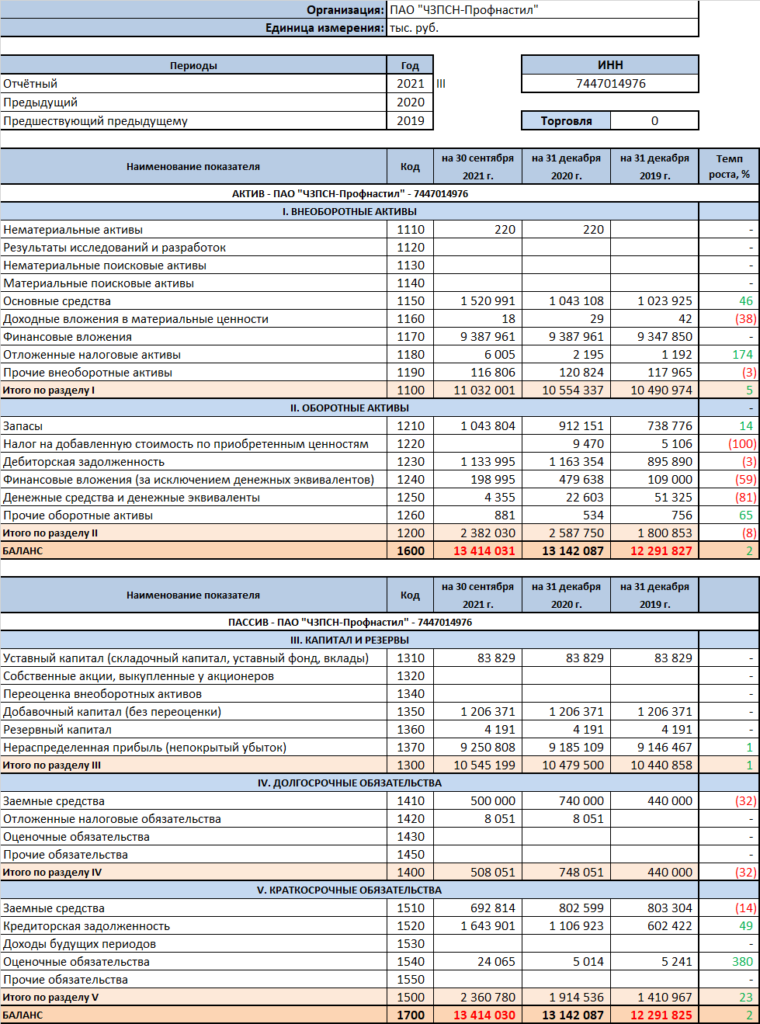

Баланс ПАО «ЧЗПСН-Профнастил»

Финансовые коэффициенты ПАО «ЧЗПСН-Профнастил»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ПАО «ЧЗПСН-Профнастил»

Другие эмитенты ВДО

Jeeves15 февраля 2022, 08:30Спасибо, Алексей Степанович!+1

Jeeves15 февраля 2022, 08:30Спасибо, Алексей Степанович!+1 Дмитрий Арендателев15 февраля 2022, 12:44Если честно я так далек от учета. Мне не понятно, я вижу строку 1370 — нераспределенная прибыль в 9,25млрд. Разве она не доступна для того, чтобы погасить облигацинные долги в 2,86млрд? Или что это за средства, что следуюет под ними понимать. И аналогично строка 1170 — финансовые вложения на 9,38 млрд, почему не выгодно конвертировать в кэш, а выгоднее выйти на долговой рынок с долгом под примерно 14%?+1

Дмитрий Арендателев15 февраля 2022, 12:44Если честно я так далек от учета. Мне не понятно, я вижу строку 1370 — нераспределенная прибыль в 9,25млрд. Разве она не доступна для того, чтобы погасить облигацинные долги в 2,86млрд? Или что это за средства, что следуюет под ними понимать. И аналогично строка 1170 — финансовые вложения на 9,38 млрд, почему не выгодно конвертировать в кэш, а выгоднее выйти на долговой рынок с долгом под примерно 14%?+1