Как защитить свой капитал от форс-мажоров? Опыт профессионалов

Билл Акман сделал 100 иксов на пандемии и около 20 иксов на ипотечном кризисе. Конечно, речь не идет про весь портфель, а только про отдельные вложения, но тем ни менее, даже небольшие суммы, проинвестированные в защитные инструменты, способны снизить или полностью покрыть влияние различных рыночных потрясений. Давайте разберемся, как это работает, и как это мы можем применить в своих инвестициях.

Итак, проще говоря нам нужна страховка, которая в случае наступления кризиса помогла нам покрыть часть или полностью наши потери. Для этой задачи нам понадобятся деривативы. Не стоит пугаться, мы не будем (и, чаще не можем) использовать совсем уж сложные инструменты типа свопов на долги, а будем использовать доступные для физиков и ликвидные инструменты — опционы.

Но, как и с любой страховкой тут есть проблема — ее стоимость. Вы можете полностью захеджировать риски, но заплатите очень много, и даже в случае роста рынков, это съест львиную долю вашей доходности. Для примера возьмем ETF SP500 SPY. Стоимость опциона на год по текущей цене (что позволяет вам полностью избежать потерь, за исключением платы за опцион) равна 37 пунктам или же 6%, что, согласитесь, очень и очень много. Поэтому такой вариант нам не подходит.

Но что делает Акман, как он решает подобную проблему? А он покупает хедж, который не спасает от небольшой волатильности, но который дает большой прирост именно в периоды сильной турбулентности. Если вернуться к опционам, то вместо покупки дорогого опциона на деньгах, мы можем купить опцион на 250 страйке который стоит уже в 10 раз меньше и обойдется нам примерно в 0.6% в год, что уже выглядит приемлемо.

Что нам это даст? Да, в случае плавной коррекции мы не получим никакой защиты, но вот в случае очередного черного лебедя и мощного падения рынков, эти опционы могут вырасти в 20-100 раз, что позволит нам закрыть частично или даже полностью наши потери (а в некоторых случаях еще и заработать).

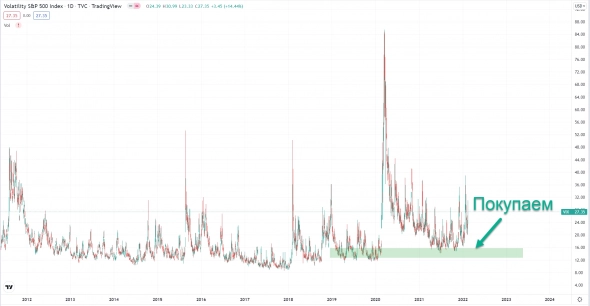

Когда покупать опционы? Когда они стоят дешево. И для этого нам на помощь приходит такой инструмент как VIX, который де-факто и является индикатором их дороговизны. Поэтому при снижении индекса к нижним историческим диапазонам, это хорошее время, чтобы приобрести подобную опционную страховку.

В ближайшее время выложу продолжение этой темы у себя в телеграм канале, подписывайтесь, чтобы не пропустить.

Ну давайте посмотрим на самых свежих исторических данных.

Предположим я смог расчитать что 04.01.2022 SPY котировался на историческом максимуме. В этот день была низкая волатильность и я покупаю 10 путов со страйком 250 и экспирацией 20.01.2023(361 день) по цене 3.28$.

Со следующего дня рынок летит вниз и так как я крутой трэйдер, то 24.01.2022 я определяю что на цене 422 находится поддержка и цена уже пролетела 12%. Волатильность(VIX) зашкиливает выше 35 и я решаю продать путы которые по моему мнению подорожали как минимум в 20 раз, что даст мне больше 60000$ прибыли. Но открыв терминал я обнаруживаю что опцион стоит всего 5.3$ что в 0.6 раз больше цены покупки.

Я где-то просчитался. Ах да, рынок должен упасть на 40% чтобы это получилось. Я понял, надо просто подождать, рано еще закрывать.