Магнит наращивает продажи

Магнит является отличным хрестоматийным примером компании, которая из истории роста превратилась в историю стоимости.

📈С 2006 по 2015 годы акции выросли с 500 руб. до 12 000 руб. Но и мультипликаторы на тот момент, P/E в среднем за период был на уровне 25, что для сектора ритейла дороговато. Но темпы роста выручки и открытия магазинов поддерживали веру инвесторов в то, что так может продолжаться еще долго.

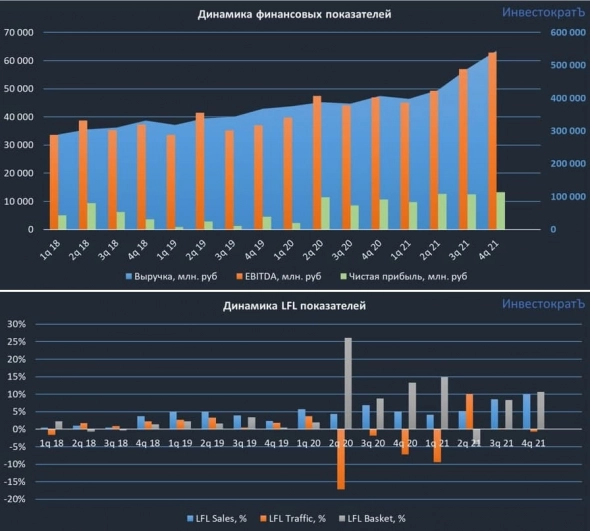

📊Сейчас же компания торгуется по P/E = 11 и никому не нужна. Это не удивительно, прирост торговой площади уже не дает того эффекта, который был 8-9 лет назад, а сопоставимые продажи с 2016 по 2019 год были околонулевыми, порой даже отрицательными.

В это время были проблемы не только с бизнесом, но и с менеджментом, основатель сети С. Галицкий ушел, вначале его сменила О. Наумова, перейдя из Х5, затем пришел Ян Дюнинг из Ленты. Давайте посмотрим, что удалось изменить и как в целом отработала компания в постпандемийный год.

📉Раньше ставка делалась на открытие новых магазинов, которые были похожи на сельпо внутри, но надо было захватывать рынок. Сейчас, когда уже новые площади особого эффекта не дают, про что я писал выше, менеджмент сосредоточился на редизайне и сделках M&A.

В 2021 году выручка выросла на 14,7% г/г (без учета выручки магазинов Дикси). За этот же период было открыто 834 магазина и закрыто 72. В рамках стратегии редизайна удалось обновить 315 магазинов, всего же модернизацию прошло 78% магазинов у дома и 45% супермаркетов.

Статистика показывает, что обновленные магазины приносят больше выручки, это позитивно влияет на LFL продажи. Во всяком случае за последние 2 года этот показатель вышел в положительную зону после почти 5 лет стагнации. Получится ли удержать эти показатели на текущих значениях посмотрим по следующим отчетам.

❗️Общий долг вырос до 270 млрд. руб. это почти на 104 млрд. руб. больше, чем годом ранее. Значительная часть этих средств пойдет на программу развития магазинов «Дикси». Средняя стоимость обслуживания долга для компании составляет 6,5%, но в ближайший год часть кредитов придется рефинансировать, что увеличит эту цифру.

ND/EBITDA = 1,5 (по ИАС-17)

Долговая нагрузка по сравнению с денежными потоками пока не критичная, но сейчас еще основная часть денег не потрачена и находятся на счетах, что снижает чистый долг.

В 2022 году планируется открыть более 2000 новых магазинов и нарастить оборот от онлайн бизнеса более, чем в 2 раза, который пока весьма скромный по сравнению с конкурентами.

📊Мультипликаторы:

EV/EBITDA = 5,1 (средняя за 4 года — 6,1)

P/E = 11,2 (средняя за 4 года — 20,6)

По мультипликаторам компания торгуется не очень дорого, но и недооценки в моменте значительной нет. Глобальных изменений в бизнесе не произошло, либо мы находимся в самом начале его трансформации. В любом случае, данный сегмент лучше рассматривать с точки зрения стоимостного подхода, значительного роста здесь не предвидится.

На дивиденды за 9 месяцев нам выплатили 294 рубля на акцию, всего за год можно ориентироваться на 480-490 руб., думаю, как и по итогам 2020 года. К текущей цене акции ДД составляет около 9%, что не так много и в моменте есть более интересные идеи именно для дивидендных стратегий.

Мне в текущей ситуации больше нравится Х5 #FIVE, мы ее недавно разбирали, потенциал роста у нее повыше, на мой взгляд, и просела она сильнее.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Тимофей Мартынов11 февраля 2022, 18:06блин если бы она была не нужна никому, она торговалась бы с п/е=6+1

Тимофей Мартынов11 февраля 2022, 18:06блин если бы она была не нужна никому, она торговалась бы с п/е=6+1