Не буду покупать М.Видео и вот почему

Добрый день. Хочу сразу оговориться, что я не претендую на истину, я не профессиональный аналитик и могу сильно ошибаться. Буду рад конструктивной критике. И получилось много букв, так что может утомить, но если хотите брать М.Видео, то почитайте, вдруг будет полезно.

Краткая предыстория

Недавно посмотрел выпуск Антикризиса с Максимом Орловским, в котором Тимофей спросил Максима про М.Видео. Коротко суть диалога: «причина падения неизвестна, выглядит интересно, странно что бумага обновляет двухгодовые минимумы, маржинальность хорошая, компанию можно выделить среди ритейлеров, объединение с Эльдорадо проведено хорошо, дивиденды хорошие».

Dohod.ru ожидают дивиденд 19,58руб (остаток за 2021) в мае и 28,61 в декабре (за 9 мес 2022). В других источниках есть прогнозы о предстоящей выплате по 35-50рублей дивидендов по итогам 2021года, ну и всякое такое космическое.

P/E 4, P/S 0.1, компания растущая, дивы классные = идеальный кандидат на покупку!

Посмотрим баланс

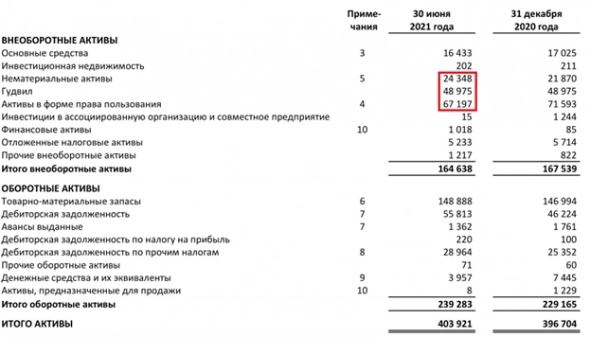

Последняя имеющаяся отчетность компании — МСФО за 1 полугодие 2021. Активы:

Гудвил (воздух) – 49млрд.рублей, а это на секундочку 12% от всего объема активов. Напомню, что под каждый актив в балансе имеется пассив, т.е. какие-то обязательства (перед поставщиками, банками-кредиторами, лизинговыми и факторинговыми компаниями, акционерами).

Я бы рискнул назвать 49млрд.рублей – дырой в балансе, которая обслуживается реальным кредитом (суммарный объем кредита мы посчитаем ниже), а это в нынешних условиях ~12% годовых, или 5,9млрд.рублей в год процентов банку.

Также обращает на себя внимание существенный объем нематериальных активов — 24млрд.руб. К сожалению, состав нематериальных активов не раскрывается, но известно, что Торговые знаки – это 9,132млрд.руб. Допустим остальное это софт и прочее. Без торговых знаков и без софта, конечно никуда не денешься, они нужны, но опять же, стоимость обслуживания этого «добра» = 12% * 24,348млрд.руб = 2,9млрд.руб в год.

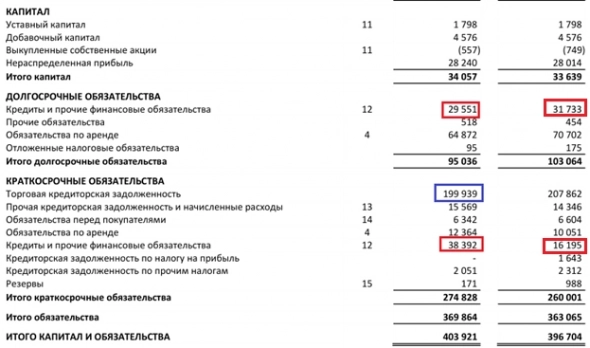

Теперь посмотрим на пассивную часть баланса.

Красными прямоугольниками отмечены кредиты компании, полученные в банках. Сумма кредитов 67,943млрд.руб. (напомню, ранее мы насчитали воздушных активов на 74млрд.руб, а теперь нашли кредиты, которые их обслуживают). По состоянию на 31.12.2020 размер кредитов составлял 47,925млрд.руб (рост размера кредитов почти на 42% за полгода!!!!).

Синим прямоугольником отмечена «Торговая кредиторская задолженность», которая в основном представляет собой долг М.Видео перед поставщиками, которые отгрузили товар М.Видео на условиях отсрочки платежа. Собственно, это нормальная практика и отсрочка платежа есть у всех сетей, во всем ритейле.

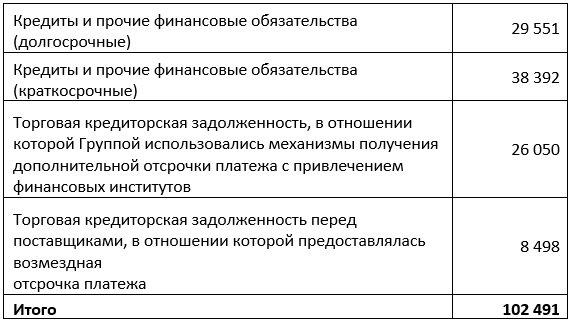

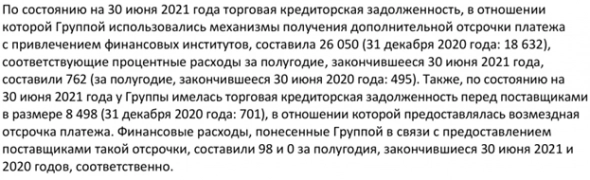

НО! На странице 36 отчетности есть крайне важное замечание:

Это означает, что компания не просто получает отсрочку платежа от своих поставщиков, но и прибегает к помощи банков / факторинговых компаний, по увеличению отсрочки платежа, которую дал поставщик. Сумма таких обязательств 26млрд.руб. С этой суммы компания платит проценты банкам.

Также есть поставщики, которые предоставляют М.Видео отсрочку «на возмездной основе», т.е. сами поставщики взимают с М.Видео дополнительные проценты за отсрочку. Сумма таких обязательств 8,5млрд.руб.

Весь объем кредиторской задолженности 199,939млрд.руб, из них 26 + 8,5млрд.руб – это кредиторская задолженность, по которой уплачиваются проценты. Для наших целей, мы классифицируем это, как кредитный долг.

Итого, размер кредитных (платных) обязательств компании составляет:

Вывод: наблюдается негативный тренд в структуре баланса, низкая обеспеченность собственным капиталом, баланс малоликвидный, объем обязательств перед финансовыми институтами растет, компания вынуждена покрывать свои гудвилы реальными кредитами в банках.

Еще раз отмечу, что рост просто кредитов (без тех, что мы накопали дополнительно), составил 42% за полгода, при отсутствии сопоставимого роста бизнеса. А принимая во внимание, что стоимость кредитов выросла уже почти в полтора раза за последние полгода – это самым отрицательным образом скажется на прибыли компании.

Посмотрим Отчет о прибылях и убытках

Попробуем сделать предположение об итогах второго полугодия 2021 года, на основании имеющейся информации о результатах 1 полугодия 2021, итогов 2020 года и информации о росте продаж на 13% год к году (из данных отчета об операционных результатах, опубликованного 26.01.22).

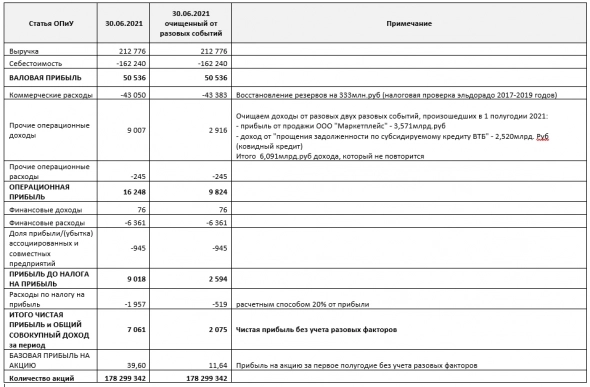

И первым делом, очистим результаты первого полугодия от разовых факторов (см. Примечание)

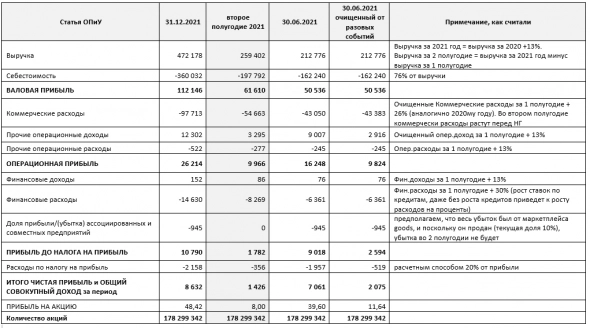

Ну и дальше попробуем предсказать результаты второго полугодия.

В примечаниях написано, как считался каждый показатель.

Выводы:

— за 1 полугодие 2021 года, компания без учета разовых факторов (продажа маркетплейса goods и прощение банком ВТБ ковидного кредита), заработала 11,64руб на акцию. А с учетом разовых положительных факторов 39,6руб. Собственно это и позволило выплатить дивиденд в размере 35 руб на акцию.

— за 2 полугодие 2021 года, компания сможет заработать 8 руб на акцию. Это даже меньше, чем очищенный заработок на акцию в 1ом полугодии, потому что вырастут расходы на обслуживание кредитов и коммерческие расходы.

Если прогноз сбудется, то это будет означать, что от операционной деятельности компания заработала 8 + 11,64 = 19,64руб. С учетом разовых факторов 47,6руб из которых 35руб уже выплачено. Итоговый дивиденд за 2021 год 12,6руб (или 3,6%).

Если сделать предположение на 2022 и 2023 год, то судя по тенденциям в балансах, ситуация будет ухудшаться: рост выручки не поспевает за ростом стоимости обслуживания кредитов и коммерческих расходов. Поэтому чистая прибыль будет снижаться.

8руб в полугодие – это 16руб в год прибыли на акцию и потенциальный дивиденд. Какова при этом будет стоимость акции?

Мотивация менеджмента

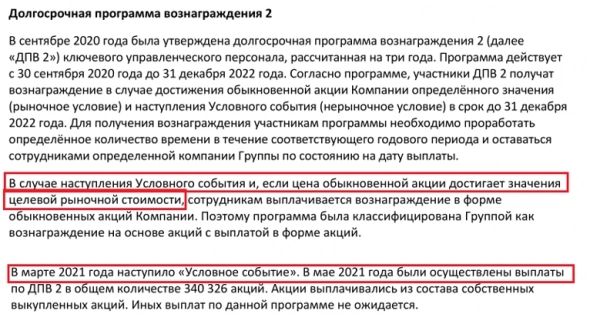

Еще один момент, на который стоит обратить внимание. На странице 27 и 28 описана Программа вознаграждения менеджмента. Выделю ключевой, как мне кажется, момент:

Предполагаю, что «условное событие» — это реализация сделки по продаже маркетплейса goods. Поскольку в условиях выплаты вознаграждения указано, что должно наступить «условное событие» Иобыкновенная акция должна достичь какого-то конкретного значения, а также зная, что в мае акции были выплачены менеджменту (правда почему-то не в заявленном объеме), делаем вывод, что менеджмент выполнил и то и другое условие. Этот момент видимо и пришелся на пик стоимости акций М.Видео (март 2021). Собственно дело сделано, можно расходиться.

Вместо резюме

Когда будет опубликована отчетность за год и обозначены дивиденды, мне кажется, акцию должны переоценить вниз даже от текущей цены. Способность зарабатывать 18-25руб на акцию, цена которой 350руб, без существенного роста, без понятных драйверов, с растущей кредитной нагрузкой, выглядит неубедительно.

Спасибо тем, кто дочитал.

Добавил в избранное.

Я бы вот еще что добавил.

Эта компания обязательно обанкротится. Почему??? Да по определению. Сейчас все больше и больше компаний переходят в он-лайн. У М-видио это не получается. Почему? А потому, что не ассоциируется этот бренд с он-лайном. В их магазины никто не ходит. Пустые стоят…

И главное как вовремя написан пост. Спасибо!