Обзор портфеля "Январь 2022". Нападения не было, а падение было

Всем привет!

После предыдущего поста об итогах 2021 года народ интересовался о том как же поживает мой портфель в январе 2022. Что ж, давайте смотреть.

Российский портфель

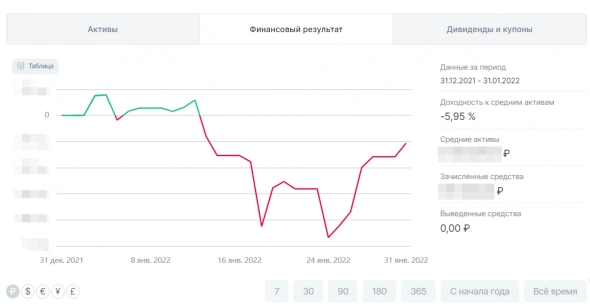

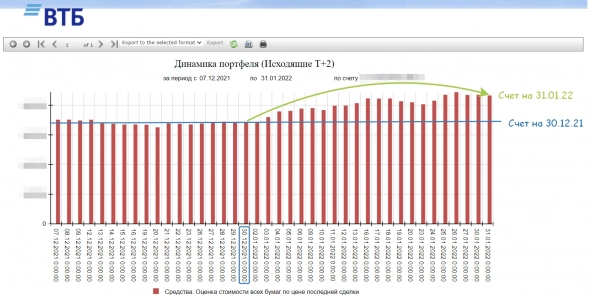

Российский портфельЗа январь 2022 индекс Мосбиржи полной доходности упал на 6.36% (в пике -14,69%). При этом инвест.часть российского портфеля упала на 1.05%, а общий результат с учетом спекулятивной части -5.95%.

Январь на отечественном рынке безусловно запомнился в моей инвесторской жизни ярким и насыщенным. И не мудрено: те дневные снижения, что были в январе, встречались на отечественном рынке только в 2008 (мировой финансовый кризис) и 2020 (пандемия) годах. И всему причина — мировая реакция на наше «потенциальное», «полномасштабное» и «практически неизбежное» нападение на Украину.

Волатильность была бешенная, поэтому приходилось много работать: размышлять и принимать решения.

Для начала 13 января обменял свои привилегированные акции Сбербанка на обыкновенные. Причина тому — исторический низкий спред между обычкой и префами. Гляньте график снизу:

Логика здесь простая:

- В структуре акционерного капитала Сбербанка более 44% акций принадлежит нерезидентам (читай — иностранцам). Для кого это новость — вам сюда за пруфом.

- Как только нависла угроза боевых действий со стороны РФ и потенциальных санкций — иностранцы ломанулись на выход для снижения рисков.

- А так как они в большинстве своем сидят в обыкновенных акциях (хотя бы потому, что соотношение обычки и префов в акционерном капитале 95% и 5% соответственно) — те стали валиться с бОльшей динамикой относительно привилегированных акций.

- Спред между обычкой и префом опустился очень низко: всего раз он был на таком дне — в 2020 году на пандемии. На январской панике он опускался до 4,52 рубля при среднем его значении в 20-30 рублей.

- И здесь логика простая: обычка перепродана относительно префов. Соответственно имеет смысл сделать рокировку, ведь на возврате к среднему можно получить дополнительный профит в несколько десятков рублей к стоимости одной акции.

Я принимаю решение и продаю все свои привилегированные акции и покупаю обычку. Удалось поймать спред в 9 рублей. Да, я попал на налог, т.к. префы лежали у меня давно со средней около 200 рублей и мне морально было сложно решиться на этот поступок, но элементарные расчеты в Excel показали, что этот маневр экономически выгоднее, чем сидеть дальше в префах. Скорее всего в будущем, когда спред станет выше 30 рублей — буду размышлять об обратной рокировке.

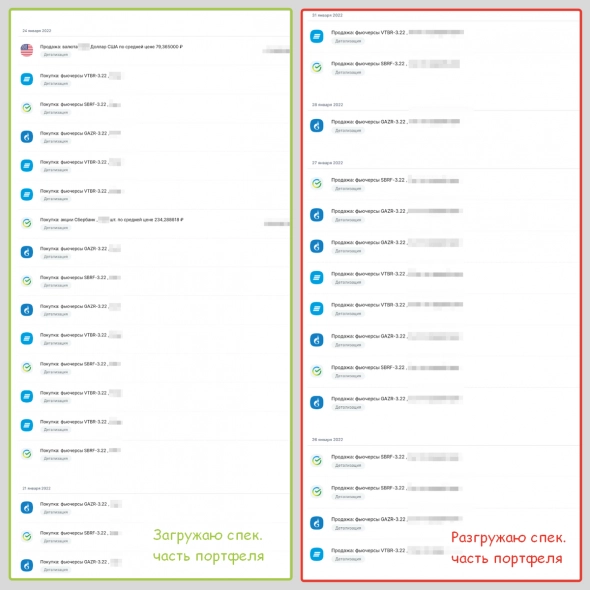

Также после этого маневра (13 января) российский фондовый рынок капитально полетел в бездну. С 14 по 19 января я активно докупал лесенкой в спекулятивную часть фьючи Газпрома, Сбербанка и ВТБ (на 19 января моя спек.часть практически удвоилась).

Параллельно я понимаю, что просадка по фьючерсам начинает уводить мой счет не просто в бумажный минус, а в реальный: ежедневная отрицательная вариационная маржа начинает создавать на моем счету рублевые обязательства перед брокером, которые по моему тарифу обходятся мне в 15% годовых.

Внимательный читатель мог заметить на скрине выше, что я начинаю продавать доллары. Доллары, которых на моем счету ранее не было. Объясню как это происходило и зачем:

- параллельно с падением фондового рынка в бездну летит рубль. Ну ладно, не совсем в бездну, но снижается. И я принимаю решение менять свой рублевый долг перед брокером (от вариационной маржи) на долларовый.

- Я начинаю продавать баксы, которых у меня нет. Выражаясь трейдерским языком — шортить бакс. Но не в промышленных масштабах, а исключительно 1:1 к моим обязательствам в рублях.

- Долларовый долг, в отличие от рублевого, стоит на моем тарифе уже 4,5% годовых. По сравнению с 15% — разница в более чем в 3 раза. Да и продать баксы по 76, 77, 79 и 80 рублей даже в обыденной ситуации — выглядит довольно таки неплохим ходом.

Идея в этом маневре простая — когда ситуация нормализуется, бакс вернется на значения ниже 75 рублей. И здесь долларовый долг обойдется не только дешевле, но и даст некоторую копеечку от шорта, которая собой компенсирует затраты на плечи.

18 января, понимая что голубые фишки начинают торговаться с неприличной дивидендной доходностью (почти 12% и 17% годовых по Сбербанку и Газпрому соответственно), я принимаю решение распродать часть венчурного портфеля (~ пятую часть; сдаю CVI, TALO и ENSV полностью) и начинаю прорабатывать перевод денежных средств из Финама в Открытие. Почему прорабатывать?! Потому что акции проданы в режиме Т+1 и деньги станут доступны для вывода только на следующий день.

19 января вечером я таки оформляю перевод из Финама. Брокер обещает, что перевод пройдет в течение дня 21 января. Такая себе конечно оперативность. Но имеем то, что имеем.

20 января я понимаю, что неплохо было бы на отскоке сдать часть моих набранных спек.фьючей обратно, тем самым снизив риски перед «неизвестным», и делаю это:

21 января ближе к ночи мне доходят деньги от Финама. Я оформляю банковский перевод на брокерский счет в Открытии и т.к. я это делаю в ночь пятницы — деньги естественно поступают только утром в понедельник.

24 января «заливное» продолжается и я все также скупаю обратно лесенкой то, что сдал ранее на отскоке. Спек.поза снова удваивается. Также я закупаюсь обыкновенными акциями Сбербанка на наконец-то дошедшие деньги от Финама. Со дня продажи акций на Финаме и до зачисления на брокерский счет в Открытии ушло по сути 6 календарных дней (с двумя выходными).

26 января новостной фон относительно нашего «невидимого» вторжения на Украину начинает меняться в сторону смягчения и рынок разворачивается. Далее я начинаю также лесенкой сдавать скупленное после 24 января (ставлю тейк-профиты на +5% к цене покупки).

До 31 января часть моих спеков срезается тейками на 40%.

После всего того, что я написал выше, мне почему-то вспомнилась фраза из моего любимого фильма «Форест Гамп» (кто не смотрел, дико рекомендую) из разряда «Это все, что я могу рассказать о войне во Вьетнаме» :)

На конец месяца мой российский портфель выглядит следующим образом:

Зарубежный портфель

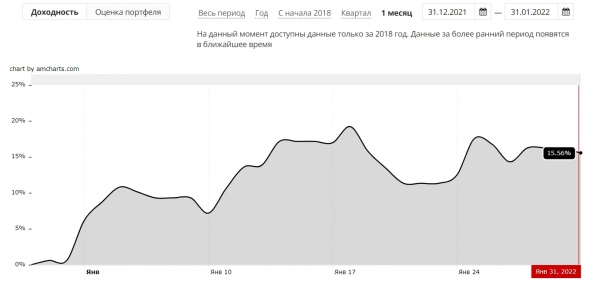

Зарубежный портфельИндекс S&P500 за январь упал на 5.26%, ETF XLE (энергетический сектор США) вырос на 18.77%. Мой же зарубежный портфель за это время вырос на 24,52%.

До конца месяца по портфелю не делалось ровным счетом ничего. Я просто наслаждался ростом.

Единственное, что во второй половине месяца меня начала гложить одна мысль… Мой зарубежный портфель штурмует новые вершины, в то время как отечественный портфель в силу геополитических рынков летит в бездну… Начал подумывать о том, чтобы частично зафиксировать позиции в зарубежном портфеле и переложиться в Россию, а именно в Газпром.

В общем зрел, зрел и 31 января таки созрел:

- продал полностью HFC по $34,97. Заработал на ней чисто символические +4.1% за 2 месяца (покупал в ноябре 2021). И на том спасибо! В Газпроме видится бОльший апсайд;

- срезал 13% от позы в OXY по $37,78. За январь данная акция выросла почти на 30%, поэтому не считаю зазорным подрезать часть профита и переложить его в Газпром. Остальное едет дальше.

- срезал 16% от позы в HAL по $31,54. Аналогично: за январь вырос почти на 35%.

- срезал 26% от позы в NOV по $16,91. Аналогично: за январь вырос чуть больше чем на 21%.

И начал прорабатывать вопрос по переводу денег в Открытии с портфеля «Фондовый рынок СПб биржи» на «Единый брокерский счет». Акции торгуются в режиме Т+2, поэтому распорядиться деньгами я смогу только на третий день. Кто еще не сталкивался с этим в Открытии — имейте это ввиду. Я для себя же сделал вывод, что тот же ВТБ в плане ребаланса между зарубежными и российскими акциями удобнее, т.к. там СПб и Мосбиржа объединены на одном ЕБС.

Больше никаких телодвижений по счету не было.

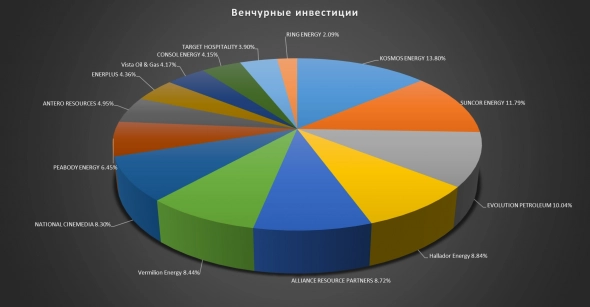

Венчурный портфель

Венчурный портфельВенчурный портфель за январь вырос на 14,58%.

Как и писал выше, полностью сдал CVI, TALO и ENSV в +26.5%, -12,22% и -39.5% соответственно. С учетом того, что поза в CVI была почти в 1,5 раза больше TALO и ENSV вместе взятых, я сработал в символический минус (-4% от вложенных средств).

Также сработал тейк-профит на удвоении VET:

Весь полученный кэш ушел в российский портфель и был потрачен на покупку обыкновенных акций Сбера, о чем писал выше.

Под конец месяца картина по портфелю следующая:

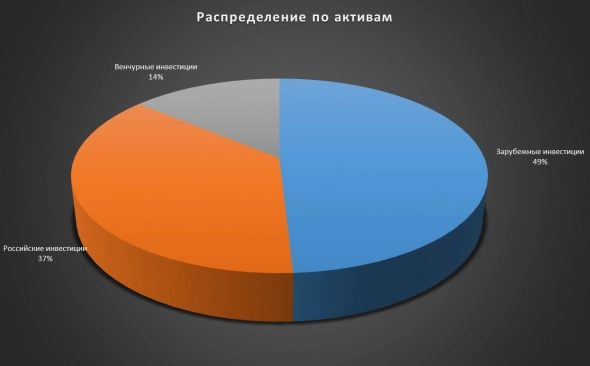

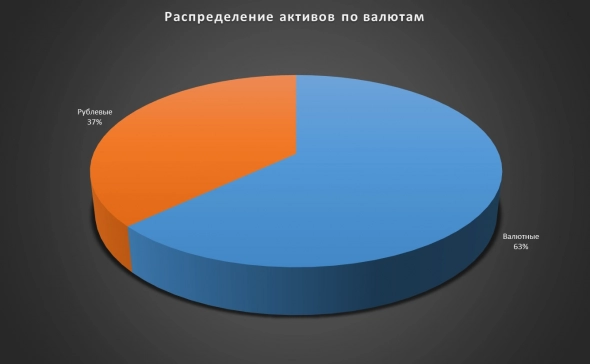

Распределение активов

Распределение активовНа 31.01.2022 ситуация следующая:

Что буду делать дальше

Что буду делать дальшеДождусь поступления средств на ЕБС Открытия и куплю Газпром (спойлер — уже купил, но об этом уже в отчете февраля).

Если же брать суммарный результат по всем трем портфелям, то могу сказать, что зарубежный и венчурные портфели не только компенсировали просадку по российскому портфелю, но и по итогу месяца суммарно вывели общий результат в +10% (если сравнивать с концом декабря).

В будущем, возможна ситуация, когда РФ портфель отрастет (после коррекции на 26,5% от хая в октябре 2021), а зарубежный и венчурный портфель отправятся в коррекцию (все-таки XLE рванул почти на 20% за месяц) — тогда буду размышлять об обратной перекладке из РФ в Америку. Поживем — увидим.

На этом сегодня все. Спасибо что дочитали :)

***

Источник — мой блог.