20 января 2022, 09:51

Немного про текущую ситуацию: рынок акций, ОФЗ и валютный рынок.

Всем, как обычно, доброго времени суток!

(работы много, оседлать рынок сложнее, чем быка на родео — опасно, но интересно)

Итак, немного мыслей о происходящем. Но, прежде всего, сразу оговорюсь, что пост не про политику, теории развития геополитических процессов и т.п. Потому, срач в комментариях на эту тему не приветствуется. Теперь по делу. Я сторонник анализа каких-никаких фактов и выводов на основе этого анализа. Что имеем на сегодняшний день?

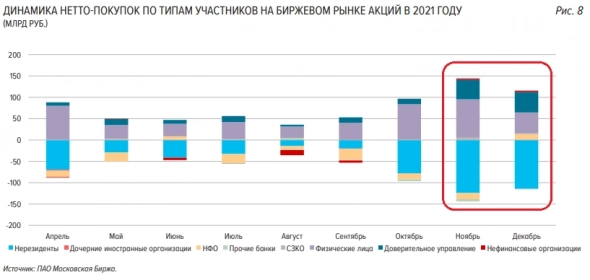

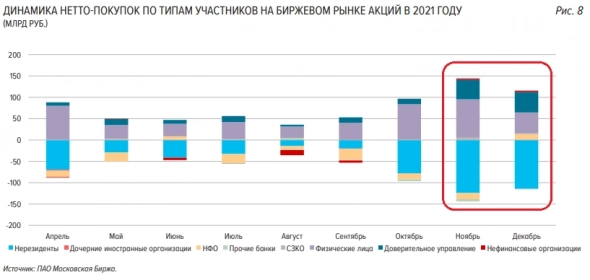

I. Вполне ожидаемую картинку за ноябрь-декабрь 2021.

Взята из вчерашнего «Обзора...» от ЦБ http://www.cbr.ru/collection/collection/file/39698/orfr_2021-10.pdf

Основные моменты:

1. на вторичке на Мосбирже нерезиденты остаются нетто-продавцами, средние темпы продаж увеличиваются (январь текущего года будет фейеричным — тенденция только ускорилась);

2. физлица остаются нетто-покупателями, но в декабре, не смотря на более «сладкие» цены темп притока замедлился — сказывается повышение ставок по фиксированной доходности ну и, наверное, появились мысли, что что-то тут не совсем гладко, рынок падает;

3. зато подключились наши «профи» — доверительные управляющие, их вклад стал заметен, очевидно, что только и ждали небольшой коррекции)))

Зачем, спросите вы, здесь данные за прошлый год??? Затем, что в целом картина не поменялась и прямо на днях мы видели резкое ускорение тенденций, берущих начало осенью прошлого года. Осмелюсь предположить, что нерезиденты выступили нетто-продавцами с объемами, кратно превышающими показатели ноября-декабря 2021г., покупали вновь физлица и местные управляющие. Правда средняя цена продажи у нерезов получается пока существенно повыше, как и средняя у покупателей за последние месяцев 5. Но, в целом, картинка не выглядит как-то критично.

II. А что регуляторы? Им, вообще, как? Они мониторят?

А у регуляторов (ЦБ, Минфин) все тип-топ)))

1. Нефтегазовые сверх-доходы бьют все рекорды.

2. Ставки по ОФЗ? Да пес с ними (пока такие цены на экспорт, это сущая фигня). Тем более, сказали с инфляцией бороться, значит придется потерпеть и с высокими ставками.

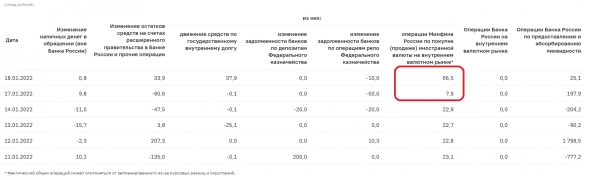

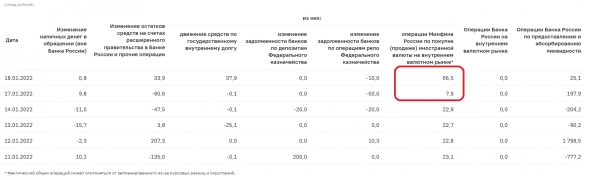

3. Беспокойство за курс? О чем вы???))) Вот так ЦБ и Минфин беспокоятся за курс рубля:

66,5млрд.р. или ~870млн.долл. чистой покупки задень!!! Да за какой день! День обвала на рынке акций)))

Кто-то заметил панику на валютном рынке? Вот и я не заметил. А это значит, что пока ситуация не вызывает у регуляторов каких-то опасений. Точнее, вообще никаких. Пока в их глазах: валюта и ОФЗ отдельно, акции отдельно (в памятном 2008г. заерзали лишь после 50-60% снижения, но ситуация была совсем другой). В своем секторе ответственности (курс и долг) у регуляторов все под контролем, а акции — это же риски. И, в целом, пока они правы.

III. Вопрос, которые вызывает недоумение у некоторых обитателей sMart-lab.ru.

1. Что с курсом? А где же 80+?

Разберем по полочкам. Люди, так или иначе связанные с финансовыми рынками, смотрят на потоки в акциях, в ОФЗ, некоторые даже заглядывают в статистику по свопам и чистым валютным позициям. Итак, что имеем за ноябрь-декабрь со стороны нерезидентов:

а) отток со вторичного рынка акций Мосбиржи 123,8млрд.р. и 114,3млрд.р. (все тот же вчерашний обзор от ЦБ);

б) отток из ОФЗ: 214млрд.р. за ноябрь-декабрь;

в) сокращение керри на ~13млрд.долл.

ИТОГО: ~6,1+13=18,1млрд.долл. поток по рыночным каналам в пользу доллара (условно будем называть долларом все валюты оттока). Прилично, ну и курс сдвинулся с 70-71 на 74-75.

А что в январе? Да все тоже самое, сомнения только в таком же радикальном сокращении керри-трейда. Отток по всем фронтам. Но где 80+? Ответ на картинке выше. Даже крайне существенные покупки валюты в ФНБ не двигают курс выше на таком-то «геополитическом фоне». А почему? Ответ тоже очевиден. Экспортерам нужно платить рекордные налоги в рублях и они просто счастливы при таких-то ценниках на экспорт продавать доллар по 75+, а не по ~70. Формально, крупнейшие экспортеры типа ГП, Роснефти могли бы отойти в сторонку и дать курсу немного порасти, но, видимо, опасения, что конкуренты успеют продать валюту об ЦБ, а мы нет, слишком мотивируют «не жадничать».

Пока приток валюты настолько велик, а былых оттоков по долгам давно уже нет, что ЦБ и Минфин изо всех сил удерживают курс доллара от падения в моменты геополитического затишья, и все оттоки из акций, ОФЗ и керри + ЦБ не могут выбить курс выше 80 в периоды пока мирных обострений. Тут стоит оговориться, что население в прошлых ноябре-декабре проявило нетипичную сдержанность в своих отношениях с валютой и почти ничего не купило (а их 5-7млрд.долл. покупки могли бы немного сдвинуть баланс на валютном рынке, но вряд ли выше курса 78-80).

Отдельно скажу о домыслах в отношении поведения нерезидентов на рынке акций и ОФЗ. Мол если они продают, то где покупки на валютном рынке, где скачки курса по три рубля? Может они шортят? Может в ОФЗ перекладываются или размещают в своп?

Чем хороша статистика, основанная на фактических данных? Тем, что дает однозначные ответы.

Да, нерезиденты продают акции и ОФЗ. За ноябрь-декабрь по 226млрд.р. в месяц, или ~3млрд.долл. в месяц. И просто уходят в валюту.

Это 125-150млн.долл. в день в среднем. А ЦБ покупал в день по 325-350млн.долл. А с этой недели по 500млн.долл. в день.

И пока курсу не особо поплохело на таком-то фоне (и геополитика, да и на мировых финансовых рынках все довольно напряженно в этом году).

В данный момент потоки нерезидентов с рынка акций (да и ОФЗ пока тоже) несоизмеримы с другими потоками, и, образно говоря, являются лишь мутной струйкой, растворяющей в мощном экспорт+импорт+ФНБ+алго-потоке.

Всем хорошего настроения!)

(работы много, оседлать рынок сложнее, чем быка на родео — опасно, но интересно)

Итак, немного мыслей о происходящем. Но, прежде всего, сразу оговорюсь, что пост не про политику, теории развития геополитических процессов и т.п. Потому, срач в комментариях на эту тему не приветствуется. Теперь по делу. Я сторонник анализа каких-никаких фактов и выводов на основе этого анализа. Что имеем на сегодняшний день?

I. Вполне ожидаемую картинку за ноябрь-декабрь 2021.

Взята из вчерашнего «Обзора...» от ЦБ http://www.cbr.ru/collection/collection/file/39698/orfr_2021-10.pdf

Основные моменты:

1. на вторичке на Мосбирже нерезиденты остаются нетто-продавцами, средние темпы продаж увеличиваются (январь текущего года будет фейеричным — тенденция только ускорилась);

2. физлица остаются нетто-покупателями, но в декабре, не смотря на более «сладкие» цены темп притока замедлился — сказывается повышение ставок по фиксированной доходности ну и, наверное, появились мысли, что что-то тут не совсем гладко, рынок падает;

3. зато подключились наши «профи» — доверительные управляющие, их вклад стал заметен, очевидно, что только и ждали небольшой коррекции)))

Зачем, спросите вы, здесь данные за прошлый год??? Затем, что в целом картина не поменялась и прямо на днях мы видели резкое ускорение тенденций, берущих начало осенью прошлого года. Осмелюсь предположить, что нерезиденты выступили нетто-продавцами с объемами, кратно превышающими показатели ноября-декабря 2021г., покупали вновь физлица и местные управляющие. Правда средняя цена продажи у нерезов получается пока существенно повыше, как и средняя у покупателей за последние месяцев 5. Но, в целом, картинка не выглядит как-то критично.

II. А что регуляторы? Им, вообще, как? Они мониторят?

А у регуляторов (ЦБ, Минфин) все тип-топ)))

1. Нефтегазовые сверх-доходы бьют все рекорды.

2. Ставки по ОФЗ? Да пес с ними (пока такие цены на экспорт, это сущая фигня). Тем более, сказали с инфляцией бороться, значит придется потерпеть и с высокими ставками.

3. Беспокойство за курс? О чем вы???))) Вот так ЦБ и Минфин беспокоятся за курс рубля:

66,5млрд.р. или ~870млн.долл. чистой покупки задень!!! Да за какой день! День обвала на рынке акций)))

Кто-то заметил панику на валютном рынке? Вот и я не заметил. А это значит, что пока ситуация не вызывает у регуляторов каких-то опасений. Точнее, вообще никаких. Пока в их глазах: валюта и ОФЗ отдельно, акции отдельно (в памятном 2008г. заерзали лишь после 50-60% снижения, но ситуация была совсем другой). В своем секторе ответственности (курс и долг) у регуляторов все под контролем, а акции — это же риски. И, в целом, пока они правы.

III. Вопрос, которые вызывает недоумение у некоторых обитателей sMart-lab.ru.

1. Что с курсом? А где же 80+?

Разберем по полочкам. Люди, так или иначе связанные с финансовыми рынками, смотрят на потоки в акциях, в ОФЗ, некоторые даже заглядывают в статистику по свопам и чистым валютным позициям. Итак, что имеем за ноябрь-декабрь со стороны нерезидентов:

а) отток со вторичного рынка акций Мосбиржи 123,8млрд.р. и 114,3млрд.р. (все тот же вчерашний обзор от ЦБ);

б) отток из ОФЗ: 214млрд.р. за ноябрь-декабрь;

в) сокращение керри на ~13млрд.долл.

ИТОГО: ~6,1+13=18,1млрд.долл. поток по рыночным каналам в пользу доллара (условно будем называть долларом все валюты оттока). Прилично, ну и курс сдвинулся с 70-71 на 74-75.

А что в январе? Да все тоже самое, сомнения только в таком же радикальном сокращении керри-трейда. Отток по всем фронтам. Но где 80+? Ответ на картинке выше. Даже крайне существенные покупки валюты в ФНБ не двигают курс выше на таком-то «геополитическом фоне». А почему? Ответ тоже очевиден. Экспортерам нужно платить рекордные налоги в рублях и они просто счастливы при таких-то ценниках на экспорт продавать доллар по 75+, а не по ~70. Формально, крупнейшие экспортеры типа ГП, Роснефти могли бы отойти в сторонку и дать курсу немного порасти, но, видимо, опасения, что конкуренты успеют продать валюту об ЦБ, а мы нет, слишком мотивируют «не жадничать».

Пока приток валюты настолько велик, а былых оттоков по долгам давно уже нет, что ЦБ и Минфин изо всех сил удерживают курс доллара от падения в моменты геополитического затишья, и все оттоки из акций, ОФЗ и керри + ЦБ не могут выбить курс выше 80 в периоды пока мирных обострений. Тут стоит оговориться, что население в прошлых ноябре-декабре проявило нетипичную сдержанность в своих отношениях с валютой и почти ничего не купило (а их 5-7млрд.долл. покупки могли бы немного сдвинуть баланс на валютном рынке, но вряд ли выше курса 78-80).

Отдельно скажу о домыслах в отношении поведения нерезидентов на рынке акций и ОФЗ. Мол если они продают, то где покупки на валютном рынке, где скачки курса по три рубля? Может они шортят? Может в ОФЗ перекладываются или размещают в своп?

Чем хороша статистика, основанная на фактических данных? Тем, что дает однозначные ответы.

Да, нерезиденты продают акции и ОФЗ. За ноябрь-декабрь по 226млрд.р. в месяц, или ~3млрд.долл. в месяц. И просто уходят в валюту.

Это 125-150млн.долл. в день в среднем. А ЦБ покупал в день по 325-350млн.долл. А с этой недели по 500млн.долл. в день.

И пока курсу не особо поплохело на таком-то фоне (и геополитика, да и на мировых финансовых рынках все довольно напряженно в этом году).

В данный момент потоки нерезидентов с рынка акций (да и ОФЗ пока тоже) несоизмеримы с другими потоками, и, образно говоря, являются лишь мутной струйкой, растворяющей в мощном экспорт+импорт+ФНБ+алго-потоке.

Всем хорошего настроения!)

Читайте на SMART-LAB:

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном объёме. 📌 Итоговые параметры выпуска:

🟠 ставка...

06.03.2026

💻 Хватит гуглить про недопустимые события

Мы часто говорим о недопустимых событиях. Только в этом канале упоминали их в 42 (!) постах за последние несколько лет. И каждый раз старались объяснить вам, что это такое. Например, как-то...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

А после рекордных налогов пойдут рекордные дивиденды… а там возможно и жара в геополитике спадет.

А вот ссылка на аналитиков из CBR мне кажется лишней, там всё правильно как в учебниках, но их руководство в Банке решает из своих, высших соображений. Ему, руководству важно, чтобы скромность и умеренность украшали русскую ДКП.