10 января 2022, 09:53

🥤Сoca-Cola (KO) - как обстоят дела у одной из самых известных компаний в мире?

▫️Капитализация: $260 b

▫️Выручка TTM: $38 b

▫️EBITDA: $12,5 b

▫️Прибыль TTM: $8,8 b

▫️Net debt/EBITDA: 3,3

▫️fwd P/E 2021:25

▫️P/B: 11,8

▫️fwd дивиденд 2021: 2,8%

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

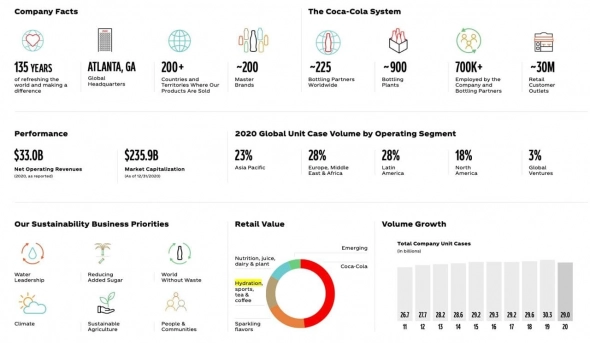

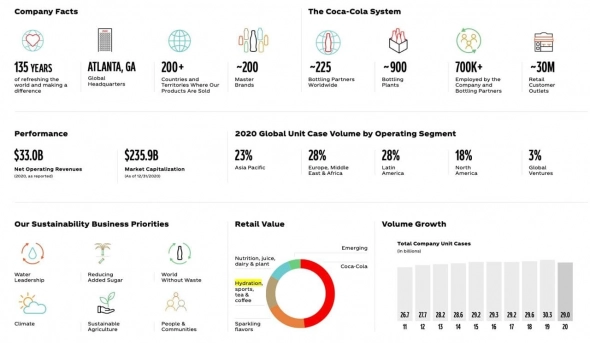

👉Ключевые продукты компании, их доля в выручке и рост продаж в третьем квартале г/г:

▫️Сoca-Cola 47% (+5% г/г)

▫️Прочая газировка 23% (+6% г/г)

▫️Чай и кофе 15% (+6% г/г)

▫️Спортпит, соки и молоко 11% (+12% г/г)

▫️Прочее4% (+6%)

👉Главные регионы распространения:

▫️Азия 23%

▫️Европа и Африка 28%

▫️Латинская Америка 28%

▫️Северная Америка 18%

▫️Прочее 3%

✅Компания показала хороший рост по итогам третьего квартала год к году.

Выручка увеличилась на 16%, до $10,04B, прибыль прибавила42%, превысив $2,47B.

✅Компания в 2018м году приняла стратегию трансформации, нацеленную на повышение маржинальности, которая позволила ей переломить многолетний тренд снижения выручки и прибыли. Выручка с того момента прибавила 11%, прибыль 37%, что указывает на грамотные действия руководства.

✅У компании стабильно растет маржинальность. Чистая маржа за 5 лет выросла с 16,9% до 23,3%. Операционная маржа с 20,7% до 29%, что очень хорошо и говорит о грамотной политике внутри KO.

✅Coca-Cola активно инвестирует в цифровую коммерцию B2B для оптовых продаж продукции. Основные усилия направлены на платформу Wabi для продаж на территории Латинской Америки (28% от выручки). Удобные сервисы для оптовиков могут положительно сказаться на выручке в будущем.

✅У компании серьезная долговая нагрузка. Net debt/EBITDA = 3,3, Net debt/Equity = 1,8. Однако KO постепенно снижает нагрузку, долг снизился на 1% г/г.

✅Компания стабильно платит квартальные дивиденды и увеличивает их ежегодно. На текущий момент компания платит 0,42$ в квартал с годовой доходностью2,8%. Дивиденды на следующий год будут объявлены позже, ожидаемо они будут в диапазоне 0,43-0,44$ в квартал.

❌KO достаточно дорогая. Fwd P/E 2021 = 25, при медианных за 5 лет в 23,3 для компании и 21 для отрасли. P/S = 6,8, при среднеотраслевом 4,7. P/B = 11,8.

❌Текущая стратегия требует больших затрат и вложений в маркетинг. Маркетинговые расходы увеличились на 34,8% в 3 квартале г/г, общие и административные расходы на 24%. Однако, учитывая общую тенденцию к росту маржинальности и успешную реализацию стратегии, подобные усилия кажутся оправданными и не вызывают опасений.

❌Компания страдает от проблем с цепями поставок и роста стоимости доставки продукции на отрезке последних двух лет. На последних ивентах руководство заявило, что хеджирует большую часть контрактов на поставки в 2022 году, однако даже с учетом хеджа, стоимость доставки может расти быстрее инфляции.

❌ Большие долги — негатив на фоне ожидаемого роста ставок.

❌Компании практически некуда расти в объемах. Сейчас ключевой драйвер роста — высокая инфляция, причем из-за хеджирования цена реализации растёт быстрее себестоимости. Когда ликвидность на рынке будет немного меньше а инфляция начнет замедлятся акции могут прилично потерять в цене.

Вывод:

Coca-Cola — компания, владеющая одним из сильнейших брендов в мире, которая смогла преодолеть кризис 2014-2017 года, когда выручка сократилась почти на 30%. На сегодня не только растут выручка и прибыль, но и постепенно повышаются показатели маржинальности за счет развития брендов компании на рынках и оптимизации производства.

📉 Считаю, что компания дорогая и нужно дожидаться более подходящей точки для входа в данную компанию.

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

Не является индивидуальной инвестиционной рекомендацией #обзор #KO #CocaCola

▫️Выручка TTM: $38 b

▫️EBITDA: $12,5 b

▫️Прибыль TTM: $8,8 b

▫️Net debt/EBITDA: 3,3

▫️fwd P/E 2021:25

▫️P/B: 11,8

▫️fwd дивиденд 2021: 2,8%

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

👉Ключевые продукты компании, их доля в выручке и рост продаж в третьем квартале г/г:

▫️Сoca-Cola 47% (+5% г/г)

▫️Прочая газировка 23% (+6% г/г)

▫️Чай и кофе 15% (+6% г/г)

▫️Спортпит, соки и молоко 11% (+12% г/г)

▫️Прочее4% (+6%)

👉Главные регионы распространения:

▫️Азия 23%

▫️Европа и Африка 28%

▫️Латинская Америка 28%

▫️Северная Америка 18%

▫️Прочее 3%

✅Компания показала хороший рост по итогам третьего квартала год к году.

Выручка увеличилась на 16%, до $10,04B, прибыль прибавила42%, превысив $2,47B.

✅Компания в 2018м году приняла стратегию трансформации, нацеленную на повышение маржинальности, которая позволила ей переломить многолетний тренд снижения выручки и прибыли. Выручка с того момента прибавила 11%, прибыль 37%, что указывает на грамотные действия руководства.

✅У компании стабильно растет маржинальность. Чистая маржа за 5 лет выросла с 16,9% до 23,3%. Операционная маржа с 20,7% до 29%, что очень хорошо и говорит о грамотной политике внутри KO.

✅Coca-Cola активно инвестирует в цифровую коммерцию B2B для оптовых продаж продукции. Основные усилия направлены на платформу Wabi для продаж на территории Латинской Америки (28% от выручки). Удобные сервисы для оптовиков могут положительно сказаться на выручке в будущем.

✅У компании серьезная долговая нагрузка. Net debt/EBITDA = 3,3, Net debt/Equity = 1,8. Однако KO постепенно снижает нагрузку, долг снизился на 1% г/г.

✅Компания стабильно платит квартальные дивиденды и увеличивает их ежегодно. На текущий момент компания платит 0,42$ в квартал с годовой доходностью2,8%. Дивиденды на следующий год будут объявлены позже, ожидаемо они будут в диапазоне 0,43-0,44$ в квартал.

❌KO достаточно дорогая. Fwd P/E 2021 = 25, при медианных за 5 лет в 23,3 для компании и 21 для отрасли. P/S = 6,8, при среднеотраслевом 4,7. P/B = 11,8.

❌Текущая стратегия требует больших затрат и вложений в маркетинг. Маркетинговые расходы увеличились на 34,8% в 3 квартале г/г, общие и административные расходы на 24%. Однако, учитывая общую тенденцию к росту маржинальности и успешную реализацию стратегии, подобные усилия кажутся оправданными и не вызывают опасений.

❌Компания страдает от проблем с цепями поставок и роста стоимости доставки продукции на отрезке последних двух лет. На последних ивентах руководство заявило, что хеджирует большую часть контрактов на поставки в 2022 году, однако даже с учетом хеджа, стоимость доставки может расти быстрее инфляции.

❌ Большие долги — негатив на фоне ожидаемого роста ставок.

❌Компании практически некуда расти в объемах. Сейчас ключевой драйвер роста — высокая инфляция, причем из-за хеджирования цена реализации растёт быстрее себестоимости. Когда ликвидность на рынке будет немного меньше а инфляция начнет замедлятся акции могут прилично потерять в цене.

Вывод:

Coca-Cola — компания, владеющая одним из сильнейших брендов в мире, которая смогла преодолеть кризис 2014-2017 года, когда выручка сократилась почти на 30%. На сегодня не только растут выручка и прибыль, но и постепенно повышаются показатели маржинальности за счет развития брендов компании на рынках и оптимизации производства.

📉 Считаю, что компания дорогая и нужно дожидаться более подходящей точки для входа в данную компанию.

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

Не является индивидуальной инвестиционной рекомендацией #обзор #KO #CocaCola

2 Комментария

А.К.10 января 2022, 09:59Баффетт не продаёт ни одной акции?0

А.К.10 января 2022, 09:59Баффетт не продаёт ни одной акции?0

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

GBP/USD: "Падающая звезда" засверкала над руинами тренда

«Старый джентльмен» пробил линию восходящего тренда и уровня поддержки 1.3508. В настоящий момент цена протестировала точку пересечения этих пробитых границ (ретест «зеркальной» зоны) и пытается...

23.02.2026