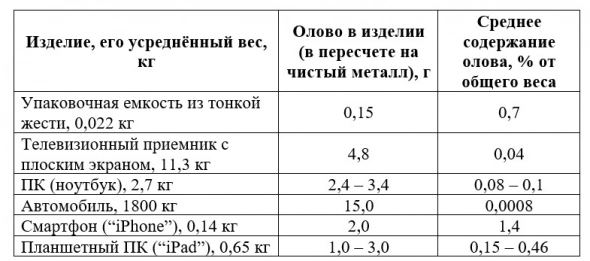

В смартфоне его 2, в планшетном ПК - 3, а в ТВ-приёмнике - 5. Попробуй угадать. И чего ждёт Россия?

Ответ: В современном планшетном ПК содержится в форме припоев от 1 до 3 г чистого олова, в телевизионном приемнике с плоским экраном – в среднем немногим менее 5 г, а среднестатистический смартфон имеет в своем составе до 2 г данного металла.

При производстве одного современного легкового автомобиля используется столько же олова, сколько необходимо для выпуска 5 – 15 планшетных ПК марки “iPad”. На базовую плату с логическими схемами приходится 62% всего олова, используемого в новых моделях планшетного ПК “iPad”, плата с логическими схемами для обеспечения связи, в том числе по стандарту 4G LTE содержит еще 26% олова, применяемого в изделии. На камеры приходится 1,5% олова в “iPad”, сенсорный дисплей содержит 4,3%, остальное олово находится в блоке подключения, блоках кнопочного управления, в микрофоне, однако массивная батарея электропитания пока не содержит олова

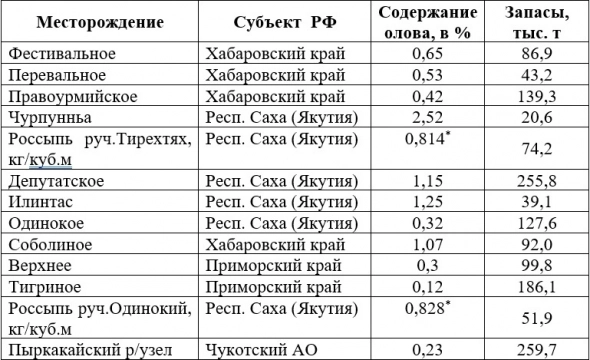

Содержание олова в рудах на известных месторождениях в РФ, (в %)

(!!) Народ, дальше читают только академики. Или те, кто просто металлист-металлист. Типа того. Остальные, велком сильно вниз, скрол даун этот «многобукв» и выражайте свой гневный мнений в комментарий )))

UPdated — по просьбе Расима Касимова — ВВЕДЕНИЕ:

Растущие потребности мирового хозяйства в базовых цветных металлах, опирающиеся на все достижения научно-технического прогресса и темпы мирового экономического роста фундаментально являются главным фактором, влияющим на прогнозы поведения цен на эти металлы в ближайшем будущем. Расширение старых и появление новых сфер применения цветных металлов, промышленные инновации, тренд на «чистую» энергетику и «зеленые» технологии, трудности производства металлов, их высокая рыночная ликвидность в совокупности создают благоприятный момент как для инвестиций в расширение добычи руд данных металлов и производства рафинированных металлов, так и для спекулятивных рыночных стратегий в отношении стандартизированной продукции металлургического сектора.

На фоне роста глобального предложения финансовой ликвидности на передний план в современном мире в ближайшее время вышли именно спекулятивные факторы и соображения, которые стали доминировать над фундаментальными основами рынка и которые и будут определять рыночные биржевые котировки по всем промышленным цветным металлам в будущем. Единственным из шести базовых цветных металлов, изменения цен которого будут оправданы фундаментальными факторами, останется олово

Алюминий. На горизонте 3 – 5 лет глобальный рынок алюминия будет оставаться в разной степени дефицитным, то есть мировой спрос на алюминий останется значительным и будет превышать производственные возможности. Позитивные настроения продолжат доминировать на алюминиевом рынке на фоне всё ещё слабого доллара США, роста спекулятивных биржевых операций с алюминием, нарушений в поставках металла и низкого уровня складских биржевых запасов.

Ряд отраслей предъявит более высокие требования к объёмам необходимого им металла. В частности, рост использования алюминия в автомобилестроительном секторе оправдан целями снижения выбросов двуокиси углерода и повышения эффективности использования ископаемого топлива (экологические требования к автомобильным выхлопам благоприятствуют ускорению процессов замены стали на алюминий в автомобилестроительном секторе). Развитие автомобилестроения может стать важным фактором роста спроса на алюминий, а дополнительный импульс этому может придать сектор производства электротранспортных средств. В среднем в мире на выпуск обычного автомобиля расходуется около 170 кг алюминия, но при производстве электромобилей потребляется ещё больше этого металла: до 300 – 500 кг.

Отрасль по выпуску алюминия в КНР является определяющей на планете, и она в заметной мере здесь субсидируется государством, которому принадлежит подавляющая часть плавильных мощностей в данной стране. Центральные власти КНР намерены несколько «охладить» алюминиевую промышленность страны, способствуя тому, чтобы внутренние продуценты в стране начали сокращать объемы выпуска первичного алюминия, требующие большого количества дефицитной электроэнергии и ценного (зачастую импортного) сырья. В КНР планируют жёстче контролировать появление новых и расширение уже существующих мощностей по выпуску первичного алюминия, апеллируя к необходимости борьбы с загрязнением окружающей среды. При этом эксперты китайской аналитической компании «Antaike» прогнозируют, что потребление алюминия в КНР сможет выйти на свой максимум в 2024 году.

Фактором поддержки ценам на алюминий выступит озабоченность вероятным снижением его производства в КНР и ряде стран мира в связи с экологическими и модернизационными программами – усилением контроля в секторах с высокими выбросами двуокиси углерода в окружающую среду. Особенно острым становится вопрос с достаточностью обеспечения производств сырьём, а также озабоченность стран Запада экологичностью производимого металла алюминиевой отраслью, например, как в России или в КНР, поэтому, в частности, расширение мощностей на китайских алюминиевых заводах начинает приостанавливаться.

В КНР намерены ограничить производственные мощности по выпуску первичного рафинированного алюминия уровнем 45 млн т металла в год. Строительный сектор, являющийся основным потребителем алюминия, может столкнуться с замедлением роста из-за некоторой неопределенности на китайском рынке недвижимости, а также из-за изменений в китайской модели экономического роста.

Участники рынка алюминия не ожидают повышения ключевой ставки от ФРС США, как минимум, до конца 2022 года. На современном рынке можно ожидать сохранения высоких цен на алюминий, существенно выше отметки в 2000 долларов/т. В России правительство планирует разработать постоянный механизм изъятия «сверхдоходов» в металлургическом секторе, что может оказать влияние на производственные планы предприятий алюминиевой отрасли и на динамику и структуру экспорта продукции алюминиевой индустрии.

Цены на алюминий будут поступательно расти за счёт слабого доллара США, роста спекулятивных биржевых операций с алюминием, повсеместных нарушений в поставках металла. Постепенное и явно выраженное положительное движение биржевых котировок алюминия, которое безусловно не будет непрерывным, обуславливается нарушением поставок металла и снижением объёмов выпуска (в особенности в КНР и Европе), в том числе из-за ограничений в потреблении электроэнергии, недостаточностью государственных субсидий, а также растущими издержками на глинозем и прочее сырьё.

Поддержку ценам на алюминий окажет не только обострение вопроса с достаточностью обеспечения производств сырьём, но и ограничения в ряде стран мира в связи с экологическими и модернизационными программами, а также влияние новых программ экономического и инфраструктурного стимулирования в развитых экономиках. На росте цен металлического алюминия скажется политическая нестабильность в ряде производящих алюминий и алюминиевое сырьё стран, активный спрос на алюминий на фоне высоких фрахтовых издержек и дефицита контейнеров, более высокие затраты на его производство (подорожание глинозема, выработки электроэнергии) и логистику, где сохранится дефицит перевозочных мощностей.

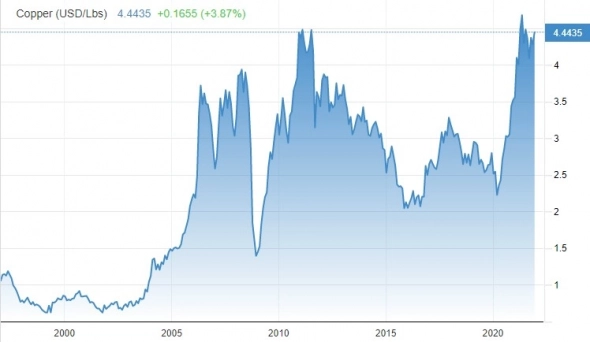

Медь. Основными сферами применения меди являются строительство, электротехническая и электронная промышленность, транспортное машиностроение, производство промышленного оборудования и потребительских товаров – сектора экономики, страдающие в случае кризисных явлений на глобальных рынках. Уровень потребления рафинированной меди является индикатором состояния всей мировой экономики.

Спрос на медь считается «барометром» состояния всей мировой экономики и индикатором экономического подъёма; его даже незначительное сокращение может свидетельствовать о наличии в ней серьёзных проблем. В перспективе выпуск рафинированной меди в мире продолжит расти, что объясняется увеличивающимися потребностями мирового хозяйства в данном металле, в частности, ростом глобального рынка электромобилей и сектора производства возобновляемых источников энергии. По данным «ID TechEx», общий вес меди, применяемой в обычных автомобилях, составляет около 23 кг, но в гибридных автомобилях – достигает 40 кг, а в электромобилях – доходит до 224 кг.

Спрос на первичную медь в мире по итогам 2021 года всё же превысит предложение благодаря более активной реализации в КНР ряда инфраструктурных проектов и роста продаж электромобилей. Совокупный спрос на медь в мире превысит прирост в производстве металла на фоне большей активности китайских энергетического, инфраструктурного и автомобильного секторов экономики. Как прогнозируют эксперты из «Fitch Solutions», к 2030 году общий мировой спрос на рафинированную медь составит 29,9 млн т.

В КНР, где потребляется свыше 41 % от всей производимой первичной меди в мире (и почти 53,7 % её – с учётом вторичного металла), спрос будет оставаться стабильным за счет развития всевозможной инфраструктуры при поддержке центральных властей КНР. Масштабные инвестиции в рамках инициативы «Один пояс, один путь», а также вложения в инфраструктурные проекты в КНР, в частности в высокоскоростные железные дороги, также способны оказать поддержку рынку меди.

При выполнении всех оптимистичных прогнозов по развитию «зеленой» энергетики в мире (при том, что в настоящее время в мире расходуется менее 30 млн т меди в год, с учётом вторичного производства) и при сохранении тенденции к росту в потреблении этого металла, то, вероятно, уже к 2050 году на планете будет необходимо производить до 60 млн т меди ежегодно. В таком случае переход к низкоуглеродной экономике и государственное стимулирование инфраструктурного строительства обострит спрос на ключевые сырьевые материалы, особенно на медь, используемую в проектах по выпуску возобновляемой энергии и в производстве электромобилей.

На глобальном рынке меди сохранится ситуация слабого дефицита – во многом благодаря начинающим подрастать секторам по выпуску электротранспорта и возобновляемой энергетики. Многочисленные факторы, включающие такие как: процессы урбанизации, снижение использования высокомолекулярных и углеродных соединений, развитие сектора электромобилей – будут поддерживать хороший уровень спроса на медь в долгосрочной перспективе.

На рынке сохранится обеспокоенность в наличии необходимых объёмов поставок медного концентрата для рафинировочных предприятий, то это станет поддерживающим фактором и для биржевых котировок рафинированного металла. Ограниченное число новых горнодобывающих проектов в отрасли, финансовое давление на китайские медеплавильные заводы, развитие сектора альтернативной энергетики создают условия для повышения цен на медь.

Фундаментальные показатели рынка меди останутся весьма обнадёживающими, премии за физическую поставку меди будут высокими на фоне уверенного спроса на металл в мире и сокращения его запасов на биржевых складах. Напряженность на медном рынке создают также такие негативные факторы, как: снижение качества добываемых руд; переход с открытых шахт на подземные разработки; социально-экономические риски; недостаток и плохое качество инфраструктуры; а также забастовки и неблагоприятные погодные условия, проблемы техногенного характера, влекущие нарушения поставок металла и медного сырья на глобальный рынок.

Пакеты стимулирующих мер различных государств смогут оказать поддержку реальному спросу и повысят потребности экономик в меди и изделиях из меди. Серьезно укрепившийся по отношению к доллару США китайский юань (а КНР – ведущий потребитель меди) также будет поддерживать цены на медь, выраженные на глобальном рынке именно в долларах США. Быстрое восстановление экономического роста в мире станет дополнительным стимулом как для спроса на медь, так и для её биржевых котировок.

Медные компании и холдинги в России планируют в будущем расширять сырьевую базу отрасли и готовятся к разработке нескольких крупных месторождений меди, что позволит им поддерживать необходимые объёмы выпуска. Суммарные предельные возможности России по выпуску первичной рафинированной меди (без учёта медного лома и вторичного выпуска) составляют 1,1 – 1,15 млн т чистого металла в год. Экспортный потенциал всей медной отрасли России можно признать существенным. А переход к низкоуглеродной экономике, процессы урбанизации и государственное стимулирование инфраструктурного строительства обострит спрос на медь за рубежом.

Кризис с поставками электроэнергии в КНР, дефицит медного лома поддержат и цены на медь из-за уменьшения её предложения, и приведут к росту спроса на импортную медь, который может быть частично удовлетворён за счёт поставок и из России. Цены на этот металл будут поддерживаться позитивными перспективами расширения доли солнечной энергии в мировом энергоснабжении, где медь используется в линиях электропередач и в солнечных тепловых коллекторах, а также от тренда на развитие электротранспорта, возобновляемой энергетики, продаж бытовой техники и электроники.

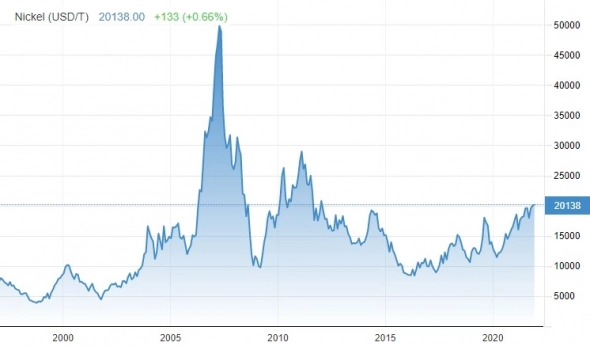

Никель. Около двух третей мирового потребления рафинированного никеля приходится на изготовление различных нержавеющих сталей; областями применения металла также являются производство медно-никелевых сплавов, различных покрытий, химикатов, монетной ленты. Никель давно активно используется в строительстве, электронике, энергетике, производстве транспортного оборудования, в сложном машиностроении, в частности, никель применяется (особенно в форме сульфата никеля) при производстве аккумуляторных батарей нового типа для различных видов электротранспорта.

Общемировое потребление рафинированного никеля продолжит расти благодаря увеличению производства различных марок нержавеющих сталей для всех основных мировых рынков и в индустрии по выпуску сплавов, которая будет расти благодаря аэрокосмической отрасли и нефтегазовой индустрии. Сохранится рост позитивного тренда в отношении спроса на рафинированный никель и в отраслях, не связанных с нержавеющей сталью, в частности, в АРКП и в производстве источников электрического питания. Рынок будут стимулировать несколько факторов: субсидирование производства электромобилей в развитых странах и в КНР; законодательное ужесточение норм выбросов; снижение стоимости владения электромобилями; постепенное развитие зарядной инфраструктуры.

В ближайшей перспективе спрос на готовый никель будет конфигурироваться положением дел на рынке нержавеющей стали, использованием никеля продуцентами аккумуляторов (в том числе и за счёт тенденции к замещению кобальта никелем в аккумуляторах для автотранспорта), набором преимуществ никелевых аккумуляторов в отношении кобальтовых, инновационными разработками – в частности, при производстве никелевых прекурсоров, соединений (комплексов) класса NHC (N-Heterocyclic Carbene) или гидроксида никеля. Также он, очевидно, будет находиться под влиянием ряда иных факторов, в частности, роста поставок никелевого «чугуна», высоких запасов нержавеющей стали в КНР, изменением потребительского спроса и предпочтений. Начало массового применения никеля и его соединений в специальных батареях для электромобилей будет уменьшать «влияние» нержавеющей стали как крупнейшего фактора (особенно по спросу) в ценообразовании на рынке металлического никеля.

Положительный эффект для рынка этого металла в долгосрочной перспективе может образоваться благодаря растущему промышленному спросу в секторе выпуска аккумуляторов для набирающей ход отрасли по выпуску электротранспорта и электротехники и ограничениям производства никеля в КНР. Рынок электромобилей активно растет благодаря стимулирующим мерам правительств. Оптимизм на рынке никеля будет связан с перспективами его потребления продуцентами аккумуляторов для электротранспорта: прогнозируются хорошие перспективы по наращиванию выпуска литий-ионных аккумуляторов на базе никель–кобальтово–марганцевых и никель–кобальтово–алюминиевых аккумуляторных ячеек.

Помимо низких запасов никеля и недостаточного его предложения на глобальном рынке поддержку ценам на никель окажут активные продажи электромобилей в КНР, где спрос на металл поддерживается экологическими инициативами центральных властей. Позитивный настрой для участников рынка никеля обеспечил рост показателей в сталелитейной отрасли мирового хозяйства, стремление производителей в КНР совершенствовать электроаккумуляторы, что потребует увеличения поставок никелевых соединений. сектор строительства перестанет быть ключевым фактором роста спроса на никель и на нержавеющую сталь уже в 2022 году, что произойдет на фоне увеличения продажи автомобилей на электрической тяге, что заметно поддержит спрос на никель.

Крайне невысокая ёмкость внутреннего рынка по никелю и никелевым продуктам в РФ, зависимость индустрии от темпов развития черной металлургии, строительного сектора, производств базовых конструкционных материалов, негативно реагирующих на кризисные явления, предопределяют ограниченное развитие никелевой индустрии на территории России с растущей ориентацией на внешние рынки на многие годы вперед.

Объемы поставок рафинированного никеля в КНР со стороны России уже достигли в последние годы внушительных размеров и вполне способны дальше продолжать увеличиваться. Россия вышла на роль ведущего поставщика в КНР именно высококачественного рафинированного металла и металлопродукции, а не никелевого сырья (руд никеля, концентрата, штейна). Россия вполне способна реализовывать на рынке КНР готовый рафинированный необработанный металл, а также и его полуфабрикаты, поскольку их рентабельно производить, экспортировать, и они имеют высокую репутацию на рынке, выделяясь отличным качеством.

Эволюционное развитие в выпуске современных литиево-никелевых аккумуляторов подразумевает повышение плотности хранения заряда в них преимущественно за счёт увеличения содержания никеля (содержание никеля в электроде может даже превышать 90 %), некоторые компании намереваются начать массовое производство подобных никелевых аккумуляторов.

Индонезия ограничит ввод в эксплуатацию новых заводов по выпуску никелевого «чугуна» и ферроникеля (продуктов с низким содержанием никеля), сделав приоритетным создание «интегрированных цепочек поставок», включающих производство и поставки сульфата никеля (для аккумуляторов и электротранспорта) и выпуск нержавеющей стали, возможно, здесь будут введены пошлины на экспорт различной никелевой продукции.

Стремление к реализации более «зеленых» технологий (например, развитие производства электротранспорта), опирающихся на никель и его соединения, включающие сульфат никеля (для аккумуляторов и электротранспорта), позитивно влияют на параметры данного рынка и приводят к росту биржевых котировок. Сохранитсяпозитивный долгосрочный прогноз по никелю и уверенность в прочности его позиций, обеспеченных перспективами хорошего спроса в ближайшие годы, что сокращает доступность его складских запасов. Глобальный тренд в сторону зеленых технологий и «электрификации» (спрос на электромобили в 2022 г. заметно вырастет) будет поддерживать спрос на металл в ближайшие годы.

Общее настроение на рынке никеля остается весьма благополучным, баланс рынка никеля в дальнейшем будет определяться темпами роста производства электромобилей, и долгосрочный рост потребления никеля в мире будет преимущественно обусловлен именно темпами роста сектора по выпуску аккумуляторных батарей для сектора электромобилей.

Перспективы глобального экономического роста и повсеместные стимулирующие меры от правительств многих стран, стремление к реализации более «зеленых» технологий (например,развитие производства электротранспорта), опирающихся на никель и его соединения, позитивно влияют на параметры данного рынка и приводят к росту биржевых котировок.

При стабилизации спроса на никель со стороны производителей стали и перспектив по наращиванию выпуска чистого никеля позитивные прогнозы производственной динамики в прочих секторах его применения (выпуск литий-ионных аккумуляторов, сульфата никеля) приведут к продолжению роста котировок в долгосрочной перспективе.

Применение никеля и его соединений в специальных батареях для электромобилей позитивно повлияет на ценообразование на рынке никеля, равно как и стремление к реализации прочих «зеленых» технологий, опирающихся на соединения никеля, прогнозы производственной динамики в прочих секторах применения (выпуск литий-ионных аккумуляторов, сульфата никеля). Цены на никель поддержит снижение его производства в КНР вследствие недостаточного снабжения электроэнергией промышленных предприятий на фоне роста потребления металла в этой стране, а также активного спроса со стороны сектора выпуска нержавеющей стали. На котировках никеля отразится намерение властей Индонезии ограничить ввод в эксплуатацию новых заводов по выпуску никелевого «чугуна» и ферроникеля.

Рынок никеля будут стимулировать субсидирование производства электромобилей и законодательное ужесточение норм выбросов и загрязнения окружающей среды. Прогнозируемые темпы развития сектора по выпуску электротранспорта и аккумуляторных батарей, индустрии по выпуску сплавов (для аэрокосмической отрасли и нефтегазовой индустрии), станут своеобразными «драйверами» для рынка рафинированного никеля. Увеличение потребления никеля в мире будет во многом обусловлено высокими темпами роста сектора по выпуску аккумуляторных батарей для сектора электромобилей, а также стабильной работой индустрии по выпуску нержавеющей стали.

ссылка на конкурс: https://smart-lab.ru/blog/750949.php

спец тег: промышленные металлы на Мосбирже

Вадим Джог28 декабря 2021, 10:46Спасибо за труд!+2

Вадим Джог28 декабря 2021, 10:46Спасибо за труд!+2 Нэш Ван Дрейк (Кот Скрипаля)28 декабря 2021, 10:47ну чё, постарался+1

Нэш Ван Дрейк (Кот Скрипаля)28 декабря 2021, 10:47ну чё, постарался+1 Расим Касимов28 декабря 2021, 11:00нет вступления, сразу тело сообщения идет0

Расим Касимов28 декабря 2021, 11:00нет вступления, сразу тело сообщения идет0