10 сентября 2012, 21:53

Маринэ Восканян. Проблемы миллионов.

Я хочу вас познакомить с совершенно замечательной экономическим обозревателем.

Это в тройне приятно, ибо это — девушка.

Её зовут Маринэ Восканян.

Она - экономический обозреватель журнала М.Леонтьева «Однако».

Я далеко не всегда, вернее чаще нет, чем да, поддерживаю политическую и экономическую мысль на сайте журнала «Однако», но экономические обзоры госпожи Восканян вызывают у меня неподдельное восхищение.

Её блог находится по адресу

http://marinevoskanyan.odnako.org/

Здесь я воспроизвожу её одну из последних статей.

Сверхбогатые в поисках путей сохранения капиталов

Нестабильность мировой экономики создает проблемы даже богатым и сверхбогатым, заставляя их искать новые способы сохранить активы. Об этом говорят результаты исследований за 2011 г. ряда финансовых и консалтинговых компаний: 2012 World Wealth Report, опубликованный в июне Capgemini и Royal Bank of Canada, и The Wealth Report 2012, выпущенный весной этого года консалтинговой компанией Knight Frank совместно с Citi Private Bank. При этом мировая тенденция распределения доходов остается неизменной — неравенство в мире только увеличивается.

Миллионеры по соседству

Оба исследования фокусируются на лицах с высоким уровнем личного богатства — high net worth individuals (HNWIs) — активы за вычетом обязательств, основной личной недвижимости и средств, расходуемых на личное потребление. Capgemini и Royal Bank of Canada относят к этой группе тех, у кого для инвестиционных целей насчитывается как минимум 1 млн долларов. Миллионеров условно разделили на три группы. Это «миллионеры из соседнего двора» (millionaires next door) — те, чей инвестиционный капитал составляет от 1 до 5 млн долларов, «миллионеры средней руки» (mid-tier millionaires) с капиталами от 5 до 30 млн долларов и «ультрамиллионеры», имеющие активы в сумме от 30 млн долларов. Knight Frank и Citi Private Bank сосредоточили внимание именно на последней группе, однако по их методике нижняя граница «сверхбогатства» — это 25 млн долларов.

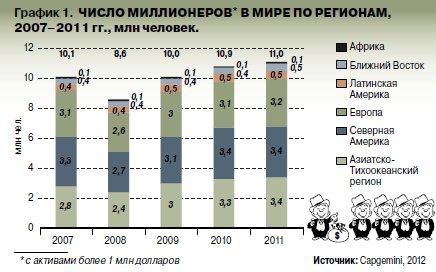

Общее число миллионеров за 2011 год увеличилось незначительно, лишь на 0,8%, и составило 11 млн человек во всем мире (график 1, таблица 1). При этом в 2009 и 2010 годах наблюдался гораздо более значительный послекризисный рост их числа — на 17,1 и на 8,3% соответственно. Нынешний весьма незначительный рост обеспечили в основном миллионеры «младшей категории» с активами от 1 до 5 млн долларов, на которых вообще приходится 90% мировой популяции богатых.

Главный поставщик новых миллионеров — Азиатско-Тихоокеанский регион, где в 2011 году число миллионеров составило 3,37 млн человек и впервые в истории превысило число миллионеров в Северной Америке, хотя последние владели активами на 11,4 трлн долларов, в то время как азиатские — на 10,7 трлн долларов. Число европейских миллионеров также немного выросло в 2011 году, на 1,1%, и составило 3,17 млн человек, но это произошло благодаря росту числа богатых людей в тех европейских странах, на которых еврокризис не сказался пока радикальным образом, — это Россия, Швейцария, Нидерланды.

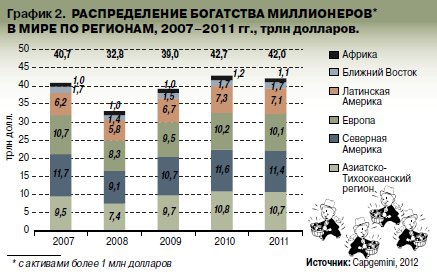

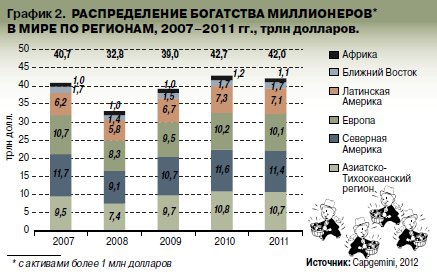

В самой России число миллионеров за 2011 год выросло на 2% — с 133,7 тыс. человек до 136,4 тыс. человек, и таким образом, Россия в блоке БРИК обогнала по числу богатых Индию. Всего же в мире, по подсчетам Capgemini и Royal Bank of Canada, 11 млн богатых владели в 2011 году инвестиционными активами на сумму 42 трлн долларов (график 2). В то же время общий объем активов, которыми владеют миллионеры, в 2011 году снизился на 1,7% (таблица 2). Как полагают авторы доклада 2012 World Wealth Report, в основном от кризисных явлений в мировой экономике в 2011 году пострадали ультрамиллионеры, число которых сократилось на 2,5% до 100 тыс. человек, и они потеряли 4,9% стоимости своих активов, тогда как в 2010 году, наоборот, увеличили их на 11,5%. Снизилось и число «средних миллионеров» — на 1% до 970 тыс. человек, при этом их активы стали меньше на 1,2%. Ультра- и средние миллионеры составляют менее 10% от общего числа состоятельных людей, однако владеют 56,9% их совокупных активов. Интересно, что при этом, по оценке Knight Frank и Citi Private Bank, 39,9 трлн долларов приходится на долю centa-миллионеров, то есть тех, у кого 100 млн долларов или более ликвидных активов. То есть фактически структура мира состоятельных инвесторов мало отличается от картины общего распределения богатства в мире — большую часть пирога имеют в обоих случаях самые богатые.

Именно самые богатые и пострадали сильнее всего от кризиса — капитализация мирового рынка снизилась в 2011 году на 18,7%, а вместе с ней «подешевели» и активы миллионеров в хедж-фондах, акциях и коммерческой недвижимости. Но саму тенденцию переломить не в состоянии никакие кризисы — число сверхбогатых в мире только растет и растет. И хотя, по подсчетам Knight Frank и Citi Private Bank, за 2011 год количество тех, у кого есть 100 или более миллионов долларов, увеличилось всего на 7%, по сравнению с 2006 годом мы видим рост в 29%, а к 2016 году по сравнению с нынешней ситуацией сверхбогатых станет больше еще на 37% (таблица 3).

Новая география богатства

Данные всех исследований по географическому распределению состоятельных людей показывают смещение в сторону Востока. Эксперты The Wealth Report 2012 подсчитали, что в Юго-Восточной Азии, Китае и Японии насчитывается 18 тыс. миллионеров с состоянием в 100 и более миллионов долларов. Это больше, чем 17 тысяч в Северной Америке и 14 тысяч в Западной Европе. Исследование Ledbury Research, специализирующееся в мониторинге трендов мирового капитала, предполагает, что к 2016 году это лидирующее положение усилится до 26 тысяч против 21 тысячи в Северной Америке и 15 тысяч в Западной Европе. В частности, в одном только Китае к 2016 году число таких супермиллионеров удвоится и достигнет 14 тыс. человек. «Мы считаем, что число и концентрация миллионеров категории более 100 млн долларов акцентируют траекторию движения мирового капитала, — говорит Джеймс Лоусон, директор исследования Ledbury. — Тренды, наблюдающиеся в этом сегменте капитала, скорее всего, будут повторяться на протяжении следующих лет в более низких сегментах».

Как новые миллионеры получают свои состояния? Эксперты считают, что больше шансов у тех, кто стартует в быстро растущих экономиках. «Можно стать миллионером или мультимиллионером, накапливая заработанные средства, — этот тренд обычно наблюдается в более развитых и устоявшихся экономиках. Но, кроме тех, кто унаследовал свое состояние, большинство очень состоятельных людей, скажем, с активами в 10 и более миллионов долларов, — это владельцы бизнеса, — говорит Джеймс Лоусон. — Для того чтобы накопить состояние такого рода, должно быть сочетание возможностей и способностей». Для тех, кто зарабатывает более 50 млн долларов, по его мнению, такими возможностями становятся ситуации в «быстро движущихся экономиках»: «Если посмотреть на самых состоятельных людей в некоторых странах с формирующимся рынком, можно заметить, что секторы, в которых они генерируют свой капитал, включают природные ресурсы, обрабатывающую промышленность или строительство». (Добавим от себя: это чаще всего как раз те сферы, в которых процветают коррупционные схемы и вообще неформальные отношения между властью и бизнесом.)

Ключевым в падении рынков 2011 года стал кризис в Европе. Суверенные кредитные рейтинги целого ряда европейских стран были понижены, что вызвало вопросы о самом будущем еврозоны. Наиболее тяжелой оказалась ситуация в Греции, где кроме самого долгового кризиса, она усугубилась массовыми протестами граждан. В то же время в Северной Америке Standard&Poor’s приняло беспрецедентное решение о лишении США наивысшего кредитного рейтинга «ААА».

Кризис еврозоны и проблемы в американской экономике отразились сразу же и на азиатских экспортно ориентированных рынках. Надежды, что растущие развивающиеся рынки смогут продолжать независимый рост на фоне депрессии в развитых странах, не оправдались: китайский фондовый рынок потерял в 2011 г. 19,7%, тайваньский — 22,8%, а индийский показал просто катастрофическое падение на 37,2%. В странах Латинской Америки также не удалось избежать влияния общих негативных тенденций, и падение фондовых рынков составило 21,6%.

В итоге главным стремлением инвесторов стало сохранить капитал, и началось перетекание средств из высокорисковых ценных бумаг в «голубые фишки» и гособязательства. Как результат — спрос на долгосрочные казначейские ценные бумаги США оказался столь велик, что их цена достигла исторического максимума. Такой спрос, в свою очередь, приводит к тому, что доходность по таким бумагам становится все ниже, во многих случаях ниже уровня инфляции, то есть реальная доходность становится отрицательной, а в случае, например, с краткосрочными германскими госбумагами отрицательной стала даже номинальная доходность. Другими словами, чтобы просто не потерять капитал, инвесторы соглашаются вкладывать его в ценные бумаги, которые с самого начала, по сути, убыточны, но хотя бы в некоторых пределах обладают гарантией сохранности средств.

Ожидается, как следствие мирового экономического спада, и снижение цен на природные ресурсы, в том числе природный газ (хотя «арабская весна» привела — на некоторое время — к тому, что цены на нефть не упали). Сужающееся поле для инвестиций приводит к росту цен на золото и серебро, но будущее этих рынков тоже неясно.

Куда же вложить деньги, чтобы их сохранить и приумножить? — вот что становится в условиях мирового экономического кризиса проблемой миллионеров во всем мире.

«Инвестиции страсти»

Одно из решений — так называемые инвестиции страсти (Investments of Pas sion), вложение средств в предметы роскоши и удовольствия. Это произведения искусства, антиквариат, коллекционные вина, спорт и т. п. Популярность таких инвестиций только растет — по результатам обзора инвестиционных предпочтений Attitudes Survey в рамках исследования The Wealth Report 2012, спрос на них сильно вырос в 2011году.

Особенно активно «инвестициями страсти» занимаются новые миллионеры с развивающихся рынков. Так, в начале 2012 года European Fine Art Foundation (TEFAF) сообщил, что Китай (включая Гонконг) как рынок предметов искусства и антиквариата обогнал США и стал самым большим в мире, составляя 30% от общемирового рынка таких товаров. При этом в развивающихся странах состоятельные покупатели все чаще предпочитают произведения искусства или антиквариат местного происхождения, что разогревает соответствующие локальные рынки.

Вообще, статистика показывает, что в попытке сберечь деньги инвесторы в кризис пытаются совместить приятное с полезным. По крайней мере в отличие от портфеля акций подобные предметы более материальны — даже если их стоимость падает, ими все равно можно пользоваться. Нью-Йоркский консультант по искусству Citi Private Bank Джонатан Бинсток все чаще слышит это мнение среди своих клиентов: «Они принимают тот факт, что если они потратят 5 млн долларов на Пикассо, их инвестиция может упасть в цене, но даже если она снизится на 20%, у них на стене будет висеть шедевр». Спрос растет как на авторитетных мастеров с давней репутацией — «голубые фишки» рынка искусства, — так и на актуальное современное искусство. Как результат — предметы искусства в качестве категории активов все более усиливают свои позиции. В 2011 году влиятельный индекс этого рынка Mei Moses World All Art вырос почти на 11% — с 2000 года он стабильно превосходил рынок акций по показателям. За 2011 год спрос на инвестиции в произведения искусства, по данным Citi, вырос на 25%.

Растет спрос и на другие сегменты сферы «инвестиций страсти». Так, рынок антикварных автомобилей вырос в 2011 году на 13,9%, Hagerty Ferrari Index — на 22%. Растет спрос и на ювелирные изделия и бриллианты — и тоже в основном за счет спроса из Азиатско-Тихоокеанского региона. Так, за пять последних лет доля рынка ювелирного дома Cartier в этом регионе удвоилась, а продажи за тот же период выросли на 140%, в то время как в Европе рост составил всего 27% (притом что в европейских бутиках значительная часть покупателей — тоже из Азии).

Хорошо себя чувствует на фоне финансовой турбулентности рынок редких вин. Хотя в 2011 году он и показал спад на 15%, это произошло на фоне роста в 76% в предыдущий период с 2008 по 2011 год. «Если взять больший срок, индекс Livex 100 вырос на 66% за последние пять лет, а это гораздо лучшие показатели, чем у FTSE-100. С 1988 года винные инвестиции продемонстрировали положительную доходность на протяжении всех пятилетних периодов кроме одного. В отличие от индекса FTSE с его 63 негативными периодами», — говорит директор The Wine Investment Fund Эндрю делла Каза.

Самые дорогие «инвестиции страсти» — спортивные, например, покупка спортивных команд. Так, почти все 50 наиболее ценных спортивных франшиз в рейтинге Forbes принадлежат состоятельным частным лицам или семьям (включая футбольный клуб ≪Манчестер Юнайтед≫ и 32 команды американской Национальной футбольной лиги).

У компаний, ориентирующихся на любителей покупать частные самолеты, дела идут тоже неплохо, причем покупатели предпочитают лайнеры все большего размера. Так, газета Observer цитирует владельца одной из таких фирм, продающей самолеты стоимостью от 18 до 80 млн долларов, Стива Варсано: ≪Бизнес в топ-сегменте этого рынка отличный, позиции просто экстремально устойчивые≫. Варсано не скрывает, кто его ключевые клиенты — это российские топ-менеджеры из нефтегазового сектора, саудовские принцы и владельцы американских высокотехнологичных компаний.

Нет у г-на Стиглица и иллюзий относительно того, откуда берется нынешнее богатство: «Более пристальный взгляд на верхушку открывает непропорциональную роль погони за рентой: некоторые из них получили свои богатства путем исполнения монопольных властных полномочий, другие — это высшее руководство, которое воспользовалось недостатками в системе корпоративного управления, чтобы заполучить себе чрезмерную долю прибыли корпораций; третьи же использовали политические связи, чтобы извлечь выгоду от щедрот правительства — либо чрезмерно высоких цен на то, что правительство покупает (медицинские препараты), либо чрезмерно низких цен на то, что правительство продает (права на добычу минеральных ресурсов)».

Представители финансовой сферы, пусть и косвенно, обогащаются за счет хищнического кредитования, без которого не могут прожить средний и низший классы. Доходы элиты не связаны с ее вкладами в общее экономическое развитие — те, кто разорили мировую экономику, на свои бонусы продолжают осваивать рынки luxury-товаров и «уникальных впечатлений».

Хотя рассуждения Стиглица касаются только США, очевидны параллели и с «новыми богатыми» с растущих азиатских и латиноамериканских рынков и российскими миллионерами, о которых пишут эксперты вышеприведенных исследований поиска направлений для инвестиций. Сообщение о том, что пути, которыми «они генерируют свой капитал, включают природные ресурсы», абсолютно прозрачно — здесь и «монопольные властные полномочия», и «высшее руководство, которое воспользовалось недостатками в системе корпоративного управления, чтобы заполучить себе чрезмерную долю прибыли корпораций», и «политические связи, чтобы извлечь выгоду от щедрот правительства».

Что касается обычных работников, то они видят все меньше связи между вкладом в работу и вознаграждением. Так, в конце 2011 года колумнист Guardian Кейт Лоутон писала о том, что, несмотря на похвальные инициативы Уоррена Баффета и группы европейских миллиардеров об усилении налогов для них самих, сверхбогатых, это не решает фундаментальной проблемы, и опросы общественного мнения в Англии показывают: неравенство в распределении доходов вызывает у людей раздражение потому, что все бенефиты достаются в бизнесе топ-менеджменту и владельцам, а зарплаты обычных работников стагнируют, и это не отражает вклада в коммерческие успехи рядовых сотрудников. Британский бизнес должен учитывать не только интересы shareholders, но и stakeholders, пишет автор. И это весьма удивительно, с учетом того, что именно Британия является страной той самой англосаксонской модели бизнеса, в которой интересы всех, помимо акционеров, вторичны. Нравится это кому-то или нет, ситуация одинакова везде — богатые богатеют, а бедные беднеют.

Неравенство — тупик для развития

Так какова же цена неравенства? Нобелевский лауреат убежден: главная потеря — это человеческий капитал, отсутствие возможностей для «неэлитариев» означает, что самый ценный экономический актив — люди — не используется в полной мере. «Многие люди из низших слоев или даже среднего класса не могут полностью реализовать свой потенциал, потому что богатые, нуждающиеся только в немногих предоставляемых государством услугах и обеспокоенные тем, что сильное правительство может перераспределить доходы, используют свое политическое влияние, чтобы снизить налоги и сократить государственные расходы. Это приводит к недостаточным инвестициям в инфраструктуру, образование и технологии, что препятствует двигателям роста». Джозеф Стиглиц призывает США присмотреться к опыту некоторых развитых экономик, которые совмещают рыночные принципы и стремление к социальному миру: «Есть страны с рыночной экономикой, которые работают с целью улучшения одновременно и роста ВВП, и уровня жизни большинства граждан. Некоторые из них даже сокращают неравенство». Очевидно, имеются в виду европейские страны. Однако в самой Европе на фоне кризиса звучат обратные призывы — ориентироваться на США и отбросить «слишком социалистические» порядки недавнего прошлого.

В рамках нынешней экономической модели это противоречие неразрешимо. Дальнейший же рост неравенства в мире, хотя и позволит кому-то войти в клуб миллионеров, сам по себе ничего позитивного для мировой экономики не принесет. Неравенство не просто кому-то неприятно из идейных побуждений — в долгосрочной перспективе оно все равно ведет к деградации человеческого капитала и экономической нестабильности.

Это в тройне приятно, ибо это — девушка.

Её зовут Маринэ Восканян.

Она - экономический обозреватель журнала М.Леонтьева «Однако».

Я далеко не всегда, вернее чаще нет, чем да, поддерживаю политическую и экономическую мысль на сайте журнала «Однако», но экономические обзоры госпожи Восканян вызывают у меня неподдельное восхищение.

Её блог находится по адресу

http://marinevoskanyan.odnako.org/

Здесь я воспроизвожу её одну из последних статей.

Сверхбогатые в поисках путей сохранения капиталов

Нестабильность мировой экономики создает проблемы даже богатым и сверхбогатым, заставляя их искать новые способы сохранить активы. Об этом говорят результаты исследований за 2011 г. ряда финансовых и консалтинговых компаний: 2012 World Wealth Report, опубликованный в июне Capgemini и Royal Bank of Canada, и The Wealth Report 2012, выпущенный весной этого года консалтинговой компанией Knight Frank совместно с Citi Private Bank. При этом мировая тенденция распределения доходов остается неизменной — неравенство в мире только увеличивается.

Миллионеры по соседству

Оба исследования фокусируются на лицах с высоким уровнем личного богатства — high net worth individuals (HNWIs) — активы за вычетом обязательств, основной личной недвижимости и средств, расходуемых на личное потребление. Capgemini и Royal Bank of Canada относят к этой группе тех, у кого для инвестиционных целей насчитывается как минимум 1 млн долларов. Миллионеров условно разделили на три группы. Это «миллионеры из соседнего двора» (millionaires next door) — те, чей инвестиционный капитал составляет от 1 до 5 млн долларов, «миллионеры средней руки» (mid-tier millionaires) с капиталами от 5 до 30 млн долларов и «ультрамиллионеры», имеющие активы в сумме от 30 млн долларов. Knight Frank и Citi Private Bank сосредоточили внимание именно на последней группе, однако по их методике нижняя граница «сверхбогатства» — это 25 млн долларов.

Общее число миллионеров за 2011 год увеличилось незначительно, лишь на 0,8%, и составило 11 млн человек во всем мире (график 1, таблица 1). При этом в 2009 и 2010 годах наблюдался гораздо более значительный послекризисный рост их числа — на 17,1 и на 8,3% соответственно. Нынешний весьма незначительный рост обеспечили в основном миллионеры «младшей категории» с активами от 1 до 5 млн долларов, на которых вообще приходится 90% мировой популяции богатых.

Главный поставщик новых миллионеров — Азиатско-Тихоокеанский регион, где в 2011 году число миллионеров составило 3,37 млн человек и впервые в истории превысило число миллионеров в Северной Америке, хотя последние владели активами на 11,4 трлн долларов, в то время как азиатские — на 10,7 трлн долларов. Число европейских миллионеров также немного выросло в 2011 году, на 1,1%, и составило 3,17 млн человек, но это произошло благодаря росту числа богатых людей в тех европейских странах, на которых еврокризис не сказался пока радикальным образом, — это Россия, Швейцария, Нидерланды.

В самой России число миллионеров за 2011 год выросло на 2% — с 133,7 тыс. человек до 136,4 тыс. человек, и таким образом, Россия в блоке БРИК обогнала по числу богатых Индию. Всего же в мире, по подсчетам Capgemini и Royal Bank of Canada, 11 млн богатых владели в 2011 году инвестиционными активами на сумму 42 трлн долларов (график 2). В то же время общий объем активов, которыми владеют миллионеры, в 2011 году снизился на 1,7% (таблица 2). Как полагают авторы доклада 2012 World Wealth Report, в основном от кризисных явлений в мировой экономике в 2011 году пострадали ультрамиллионеры, число которых сократилось на 2,5% до 100 тыс. человек, и они потеряли 4,9% стоимости своих активов, тогда как в 2010 году, наоборот, увеличили их на 11,5%. Снизилось и число «средних миллионеров» — на 1% до 970 тыс. человек, при этом их активы стали меньше на 1,2%. Ультра- и средние миллионеры составляют менее 10% от общего числа состоятельных людей, однако владеют 56,9% их совокупных активов. Интересно, что при этом, по оценке Knight Frank и Citi Private Bank, 39,9 трлн долларов приходится на долю centa-миллионеров, то есть тех, у кого 100 млн долларов или более ликвидных активов. То есть фактически структура мира состоятельных инвесторов мало отличается от картины общего распределения богатства в мире — большую часть пирога имеют в обоих случаях самые богатые.

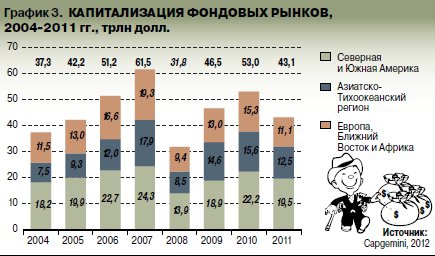

Именно самые богатые и пострадали сильнее всего от кризиса — капитализация мирового рынка снизилась в 2011 году на 18,7%, а вместе с ней «подешевели» и активы миллионеров в хедж-фондах, акциях и коммерческой недвижимости. Но саму тенденцию переломить не в состоянии никакие кризисы — число сверхбогатых в мире только растет и растет. И хотя, по подсчетам Knight Frank и Citi Private Bank, за 2011 год количество тех, у кого есть 100 или более миллионов долларов, увеличилось всего на 7%, по сравнению с 2006 годом мы видим рост в 29%, а к 2016 году по сравнению с нынешней ситуацией сверхбогатых станет больше еще на 37% (таблица 3).

Новая география богатства

Данные всех исследований по географическому распределению состоятельных людей показывают смещение в сторону Востока. Эксперты The Wealth Report 2012 подсчитали, что в Юго-Восточной Азии, Китае и Японии насчитывается 18 тыс. миллионеров с состоянием в 100 и более миллионов долларов. Это больше, чем 17 тысяч в Северной Америке и 14 тысяч в Западной Европе. Исследование Ledbury Research, специализирующееся в мониторинге трендов мирового капитала, предполагает, что к 2016 году это лидирующее положение усилится до 26 тысяч против 21 тысячи в Северной Америке и 15 тысяч в Западной Европе. В частности, в одном только Китае к 2016 году число таких супермиллионеров удвоится и достигнет 14 тыс. человек. «Мы считаем, что число и концентрация миллионеров категории более 100 млн долларов акцентируют траекторию движения мирового капитала, — говорит Джеймс Лоусон, директор исследования Ledbury. — Тренды, наблюдающиеся в этом сегменте капитала, скорее всего, будут повторяться на протяжении следующих лет в более низких сегментах».

Как новые миллионеры получают свои состояния? Эксперты считают, что больше шансов у тех, кто стартует в быстро растущих экономиках. «Можно стать миллионером или мультимиллионером, накапливая заработанные средства, — этот тренд обычно наблюдается в более развитых и устоявшихся экономиках. Но, кроме тех, кто унаследовал свое состояние, большинство очень состоятельных людей, скажем, с активами в 10 и более миллионов долларов, — это владельцы бизнеса, — говорит Джеймс Лоусон. — Для того чтобы накопить состояние такого рода, должно быть сочетание возможностей и способностей». Для тех, кто зарабатывает более 50 млн долларов, по его мнению, такими возможностями становятся ситуации в «быстро движущихся экономиках»: «Если посмотреть на самых состоятельных людей в некоторых странах с формирующимся рынком, можно заметить, что секторы, в которых они генерируют свой капитал, включают природные ресурсы, обрабатывающую промышленность или строительство». (Добавим от себя: это чаще всего как раз те сферы, в которых процветают коррупционные схемы и вообще неформальные отношения между властью и бизнесом.)

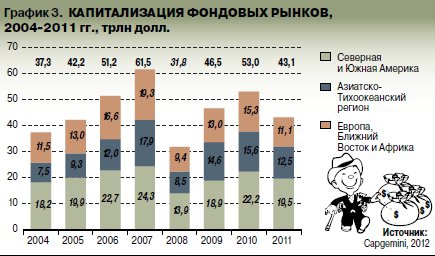

Капиталы спасаются от нестабильности

В 2009 и 2010 годах мировые рынки восстанавливались после кризиса, и многие инвесторы имели такие же радужные надежды и на 2011 год. Однако этого не произошло. Кризис еврозоны, землетрясение в Японии, политические катаклизмы в ряде стран и «арабская весна» снизили рост общемирового ВВП: так, в 2010 г. рост был 4,1%, а в 2011-м — лишь 2,7%. В итоге капитализация общемирового фондового рынка в 2011 году составила 43,1 трлн долларов, что на 18,7% ниже показателя 2010 года — 53 трлн долларов (график 3). Обе эти цифры в любом случае ниже докризисного показателя 2007 года в 61,5 трлн долларов, то есть говорить о каком-то выходе из кризиса не приходится, к тому же, как показывает динамика уже текущего года, есть все шансы на вторую волну мировой рецессии.

Ключевым в падении рынков 2011 года стал кризис в Европе. Суверенные кредитные рейтинги целого ряда европейских стран были понижены, что вызвало вопросы о самом будущем еврозоны. Наиболее тяжелой оказалась ситуация в Греции, где кроме самого долгового кризиса, она усугубилась массовыми протестами граждан. В то же время в Северной Америке Standard&Poor’s приняло беспрецедентное решение о лишении США наивысшего кредитного рейтинга «ААА».

Кризис еврозоны и проблемы в американской экономике отразились сразу же и на азиатских экспортно ориентированных рынках. Надежды, что растущие развивающиеся рынки смогут продолжать независимый рост на фоне депрессии в развитых странах, не оправдались: китайский фондовый рынок потерял в 2011 г. 19,7%, тайваньский — 22,8%, а индийский показал просто катастрофическое падение на 37,2%. В странах Латинской Америки также не удалось избежать влияния общих негативных тенденций, и падение фондовых рынков составило 21,6%.

В итоге главным стремлением инвесторов стало сохранить капитал, и началось перетекание средств из высокорисковых ценных бумаг в «голубые фишки» и гособязательства. Как результат — спрос на долгосрочные казначейские ценные бумаги США оказался столь велик, что их цена достигла исторического максимума. Такой спрос, в свою очередь, приводит к тому, что доходность по таким бумагам становится все ниже, во многих случаях ниже уровня инфляции, то есть реальная доходность становится отрицательной, а в случае, например, с краткосрочными германскими госбумагами отрицательной стала даже номинальная доходность. Другими словами, чтобы просто не потерять капитал, инвесторы соглашаются вкладывать его в ценные бумаги, которые с самого начала, по сути, убыточны, но хотя бы в некоторых пределах обладают гарантией сохранности средств.

Ожидается, как следствие мирового экономического спада, и снижение цен на природные ресурсы, в том числе природный газ (хотя «арабская весна» привела — на некоторое время — к тому, что цены на нефть не упали). Сужающееся поле для инвестиций приводит к росту цен на золото и серебро, но будущее этих рынков тоже неясно.

Куда же вложить деньги, чтобы их сохранить и приумножить? — вот что становится в условиях мирового экономического кризиса проблемой миллионеров во всем мире.

«Инвестиции страсти»

Одно из решений — так называемые инвестиции страсти (Investments of Pas sion), вложение средств в предметы роскоши и удовольствия. Это произведения искусства, антиквариат, коллекционные вина, спорт и т. п. Популярность таких инвестиций только растет — по результатам обзора инвестиционных предпочтений Attitudes Survey в рамках исследования The Wealth Report 2012, спрос на них сильно вырос в 2011году.

Особенно активно «инвестициями страсти» занимаются новые миллионеры с развивающихся рынков. Так, в начале 2012 года European Fine Art Foundation (TEFAF) сообщил, что Китай (включая Гонконг) как рынок предметов искусства и антиквариата обогнал США и стал самым большим в мире, составляя 30% от общемирового рынка таких товаров. При этом в развивающихся странах состоятельные покупатели все чаще предпочитают произведения искусства или антиквариат местного происхождения, что разогревает соответствующие локальные рынки.

Вообще, статистика показывает, что в попытке сберечь деньги инвесторы в кризис пытаются совместить приятное с полезным. По крайней мере в отличие от портфеля акций подобные предметы более материальны — даже если их стоимость падает, ими все равно можно пользоваться. Нью-Йоркский консультант по искусству Citi Private Bank Джонатан Бинсток все чаще слышит это мнение среди своих клиентов: «Они принимают тот факт, что если они потратят 5 млн долларов на Пикассо, их инвестиция может упасть в цене, но даже если она снизится на 20%, у них на стене будет висеть шедевр». Спрос растет как на авторитетных мастеров с давней репутацией — «голубые фишки» рынка искусства, — так и на актуальное современное искусство. Как результат — предметы искусства в качестве категории активов все более усиливают свои позиции. В 2011 году влиятельный индекс этого рынка Mei Moses World All Art вырос почти на 11% — с 2000 года он стабильно превосходил рынок акций по показателям. За 2011 год спрос на инвестиции в произведения искусства, по данным Citi, вырос на 25%.

Растет спрос и на другие сегменты сферы «инвестиций страсти». Так, рынок антикварных автомобилей вырос в 2011 году на 13,9%, Hagerty Ferrari Index — на 22%. Растет спрос и на ювелирные изделия и бриллианты — и тоже в основном за счет спроса из Азиатско-Тихоокеанского региона. Так, за пять последних лет доля рынка ювелирного дома Cartier в этом регионе удвоилась, а продажи за тот же период выросли на 140%, в то время как в Европе рост составил всего 27% (притом что в европейских бутиках значительная часть покупателей — тоже из Азии).

Хорошо себя чувствует на фоне финансовой турбулентности рынок редких вин. Хотя в 2011 году он и показал спад на 15%, это произошло на фоне роста в 76% в предыдущий период с 2008 по 2011 год. «Если взять больший срок, индекс Livex 100 вырос на 66% за последние пять лет, а это гораздо лучшие показатели, чем у FTSE-100. С 1988 года винные инвестиции продемонстрировали положительную доходность на протяжении всех пятилетних периодов кроме одного. В отличие от индекса FTSE с его 63 негативными периодами», — говорит директор The Wine Investment Fund Эндрю делла Каза.

Самые дорогие «инвестиции страсти» — спортивные, например, покупка спортивных команд. Так, почти все 50 наиболее ценных спортивных франшиз в рейтинге Forbes принадлежат состоятельным частным лицам или семьям (включая футбольный клуб ≪Манчестер Юнайтед≫ и 32 команды американской Национальной футбольной лиги).

Нестандартные впечатления

На фоне экономического спада растет такой нишевый рынок как luxury-events — уникальных развлекательных мероприятий. В отличие от инвестиций в машины или картины в данном случае потратившему на это деньги остаются лишь впечатления на память. Однако продажи ≪уникальных событий≫ для состоятельных клиентов растут. Так, исследование рынка предметов роскоши Boston Consulting Group выявило, что покупатели яхт и бриллиантов все чаще предпочитают потратить деньги на путешествие или посещение эксклюзивного по своему замыслу отеля. ≪Все дело в том, какую историю вы рассказываете людям, — говорит Robert Gaymer-Jones, исполнительный директор сети Sofi tel и приводит в пример отель Sofi tel Legend Old Cataract в Нубийской пустыне, где Агата Кристи написала роман ≪Смерть на Ниле≫ и где антураж позволяет постояльцам словно попасть в прошлое. — Нашим клиентам не нужны стандартные впечатления≫. Среди ≪нестандартных≫, которые предлагают таким клиентам соответствующие агентства, — полет на военном самолете, экскурсия внутрь ледника (с распитием эксклюзивного шампанского), запуск своей ракеты.У компаний, ориентирующихся на любителей покупать частные самолеты, дела идут тоже неплохо, причем покупатели предпочитают лайнеры все большего размера. Так, газета Observer цитирует владельца одной из таких фирм, продающей самолеты стоимостью от 18 до 80 млн долларов, Стива Варсано: ≪Бизнес в топ-сегменте этого рынка отличный, позиции просто экстремально устойчивые≫. Варсано не скрывает, кто его ключевые клиенты — это российские топ-менеджеры из нефтегазового сектора, саудовские принцы и владельцы американских высокотехнологичных компаний.

Выгодоприобретатели

Практически одновременно с исследованиями о предпочтениях инвесторов-миллионеров в июне была опубликована статья нобелевского лауреата экономиста Джозефа Стиглица ≪Цена неравенства≫ (статья стала своего рода анонсом одноименной книги, которая должна скоро появиться на свет). Он пишет, что кризис только усиливает неравенство и разрыв доходов в обществе — так, за 2009—2010 годы ≪восстановления≫ американской экономики после кризиса 93% прироста доходов получил всего 1% верхушки доходополучателей в США. В то время как концентрация доходов и богатства происходит у миллионеров, средний класс размывается, а в низших слоях растет нищета. Стиглиц далек от идеи ≪раскулачить богатых≫. Его больше беспокоит конец ≪американской мечты≫ о равных возможностях: ≪Америка любит думать о себе как о стране равных возможностей, и многие воспринимают ее в том же свете. Но (…) в действительности нужно ориентироваться на статистические данные: насколько шансы человека в жизни зависят от доходов и образования его родителей? В настоящее время эти цифры показывают, что американская мечта является мифом≫.Нет у г-на Стиглица и иллюзий относительно того, откуда берется нынешнее богатство: «Более пристальный взгляд на верхушку открывает непропорциональную роль погони за рентой: некоторые из них получили свои богатства путем исполнения монопольных властных полномочий, другие — это высшее руководство, которое воспользовалось недостатками в системе корпоративного управления, чтобы заполучить себе чрезмерную долю прибыли корпораций; третьи же использовали политические связи, чтобы извлечь выгоду от щедрот правительства — либо чрезмерно высоких цен на то, что правительство покупает (медицинские препараты), либо чрезмерно низких цен на то, что правительство продает (права на добычу минеральных ресурсов)».

Представители финансовой сферы, пусть и косвенно, обогащаются за счет хищнического кредитования, без которого не могут прожить средний и низший классы. Доходы элиты не связаны с ее вкладами в общее экономическое развитие — те, кто разорили мировую экономику, на свои бонусы продолжают осваивать рынки luxury-товаров и «уникальных впечатлений».

Хотя рассуждения Стиглица касаются только США, очевидны параллели и с «новыми богатыми» с растущих азиатских и латиноамериканских рынков и российскими миллионерами, о которых пишут эксперты вышеприведенных исследований поиска направлений для инвестиций. Сообщение о том, что пути, которыми «они генерируют свой капитал, включают природные ресурсы», абсолютно прозрачно — здесь и «монопольные властные полномочия», и «высшее руководство, которое воспользовалось недостатками в системе корпоративного управления, чтобы заполучить себе чрезмерную долю прибыли корпораций», и «политические связи, чтобы извлечь выгоду от щедрот правительства».

Что касается обычных работников, то они видят все меньше связи между вкладом в работу и вознаграждением. Так, в конце 2011 года колумнист Guardian Кейт Лоутон писала о том, что, несмотря на похвальные инициативы Уоррена Баффета и группы европейских миллиардеров об усилении налогов для них самих, сверхбогатых, это не решает фундаментальной проблемы, и опросы общественного мнения в Англии показывают: неравенство в распределении доходов вызывает у людей раздражение потому, что все бенефиты достаются в бизнесе топ-менеджменту и владельцам, а зарплаты обычных работников стагнируют, и это не отражает вклада в коммерческие успехи рядовых сотрудников. Британский бизнес должен учитывать не только интересы shareholders, но и stakeholders, пишет автор. И это весьма удивительно, с учетом того, что именно Британия является страной той самой англосаксонской модели бизнеса, в которой интересы всех, помимо акционеров, вторичны. Нравится это кому-то или нет, ситуация одинакова везде — богатые богатеют, а бедные беднеют.

Неравенство — тупик для развития

Так какова же цена неравенства? Нобелевский лауреат убежден: главная потеря — это человеческий капитал, отсутствие возможностей для «неэлитариев» означает, что самый ценный экономический актив — люди — не используется в полной мере. «Многие люди из низших слоев или даже среднего класса не могут полностью реализовать свой потенциал, потому что богатые, нуждающиеся только в немногих предоставляемых государством услугах и обеспокоенные тем, что сильное правительство может перераспределить доходы, используют свое политическое влияние, чтобы снизить налоги и сократить государственные расходы. Это приводит к недостаточным инвестициям в инфраструктуру, образование и технологии, что препятствует двигателям роста». Джозеф Стиглиц призывает США присмотреться к опыту некоторых развитых экономик, которые совмещают рыночные принципы и стремление к социальному миру: «Есть страны с рыночной экономикой, которые работают с целью улучшения одновременно и роста ВВП, и уровня жизни большинства граждан. Некоторые из них даже сокращают неравенство». Очевидно, имеются в виду европейские страны. Однако в самой Европе на фоне кризиса звучат обратные призывы — ориентироваться на США и отбросить «слишком социалистические» порядки недавнего прошлого.

В рамках нынешней экономической модели это противоречие неразрешимо. Дальнейший же рост неравенства в мире, хотя и позволит кому-то войти в клуб миллионеров, сам по себе ничего позитивного для мировой экономики не принесет. Неравенство не просто кому-то неприятно из идейных побуждений — в долгосрочной перспективе оно все равно ведет к деградации человеческого капитала и экономической нестабильности.

0 Комментариев

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

20.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026