Как избежать очередного потерянного десятилетия?

Акции США на высоких уровнях.

Насколько высоких?

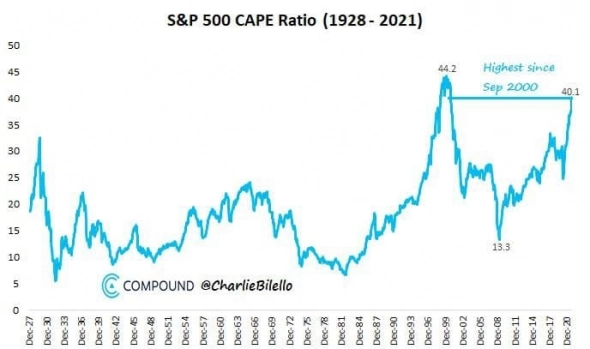

CAPE S&P 500 перешагнул за 40. (CAPE — циклически скорректированное соотношение цены и прибыли, разработан Робертом Шиллером и стал популярным во время пузыря доткомов, когда Шиллер утверждал (и оказался прав), что акции сильно переоценены, по этой причине его также называют «Shiller PE», то есть шиллеровский вариант классического коэффициента P/E.)

Текущее значение CAPE для S&P 500 40.1. Во времена пузыря доткомов значение доходило до 44.2

Когда последний раз мы видели CAPE выше 40?

Сентябрь 2000.

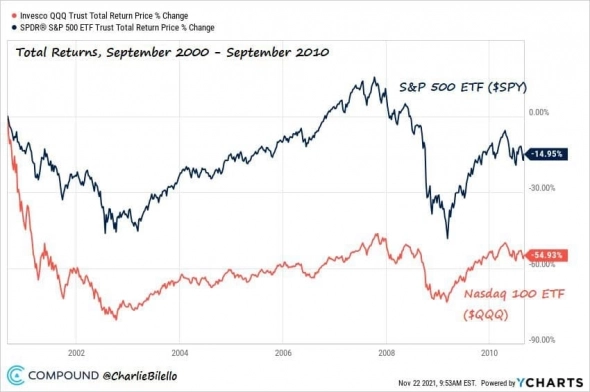

Что случилось после этого?

«Потерянное десятилетие» для инвесторов. S&P 500 снизился на 15% за десять лет (помог ипотечный кризис 2007-2009). Nasdaq 100 чувствовал себя еще хуже (снижение на 55%).

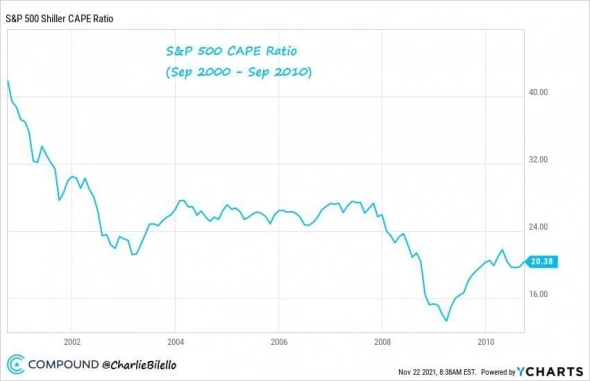

Как такое произошло?

Возврат к среднему. К сентябрю 2010г коэффициент CAPE S&P 500 снизился вдвое, с 40 до 20.

CAPE снизился с 40 до 20

Постигнет ли сегодняшних инвесторов в S&P 500 аналогичная участь?

Предсказать невозможно, но если это происходило раньше, то, почему бы не произойти ещё раз?

Есть ли какой — либо способ, благодаря которому инвестор 2000 года мог избежать «потерянного десятилетия»?

Да, диверсификация по разным классам активов.

В то время пока индекс S&P 500 снижался на 15% в течение десяти лет, вот как выглядели доходности (общая доходность) других классов активов:

Облигации США: +47%

Акции стоимости крупных компаний США: +51%

Акции мелких компаний США: +62%

Акции компаний развитых стран: +94%

Высокодоходные облигации США: +103%

Недвижимость: +109%

Акции компаний развивающихся стран: +234%

Владение многими из этих классов активов в 2000г. было непростым решением, поскольку они значительно уступали S&P500 и Nasdaq 100 ранее.

Но у всего есть циклы. Способность это понимать и оставаться широко диверсифицированным, бесценный навык для разумного инвестора.

Сегодня ситуация очень похожа на 2000г. S&P 500 и акции технологических компаний США долгое время превосходят остальные классы активов.

Диверсификация сегодня не в моде. Зачем, если S&P 500 приносит больше доходности?!

Так же, как это было в 2000 году, трудно представить, что технологические лидеры (Apple, Microsoft, Amazon и пр.) перестанут доминировать в ближайшее время.

Но это то, что вы должны делать как разумный инвестор, чтобы избежать очередного потерянного десятилетия.

Мой телеграм канал: t.me/intelligent_investments

Они просто кричали Shut up and take my money!

Тоже самое было с криптовалютой в 2017. Все носились с блокчейном, совершенно не понимая, что это такое.

В итоге все резко упало, и после этого уже начался планомерный стабильный рост. Осмысленный рост.

Есть один гаденький ньюанс — в 2000х ни кто не раскидывал вертолетных денег. А что бывает во время бешеной эмиссии — спросите у старших про начало 90х.

Да, банкстеры по умнее ебени и утилизируют баблопад, как только могут. Тока что случается с перегретым котлом — все знают?

За проклятых буржуинов я не парюсь — они много раз доказывали, что способны переложить свои проблемы на других и еще и заработать на этом.

А вот рынкам EM стоит напрячься — они первые кандидаты на роль платящих…