Какой он, чудесный бизнес от Юниметрикс?

Анонс: “Почему у рискованных контор высокие рейтинги?”

На следующей неделе я планирую выпустить статью под этим названием. В статье я расскажу о том, почему конторы с многомиллиардными долгами имеют высокие рейтинги от агентств на уровне ААА, когда их состоянии предбанкротное. А так же расскажу, что надо такого сделать конторе, чтобы получить высокий рейтинг. Статья опирается на собственные исследования и на факты приведённые самими аналитиками Expert РА. Подписывайтесь, чтобы быть первым, кто прочитает эту статью.

Вы когда-нибудь видели чудо? Вернее чудо-бизнес, которым является ООО «Юниметрикс»? Предлагаю ознакомится. Не имея кроме долгов ничего, предприятие умудряется показывать средние финансовые результаты, а также отсутствие рентабельности. Как такое может быть и может ли быть вообще, попробуем разобраться.

Анализ финансового состояния ООО «Юниметрикс»

Финансовый анализ ООО «Юниметрикс»

Анализ финансового состояния ООО «Юниметрикс» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

с использованием бухгалтерской отчётности по российским стандартам (РСБУ)

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса и актуальны в течение следующего финансового года.

Отчётный период — 2020 г.

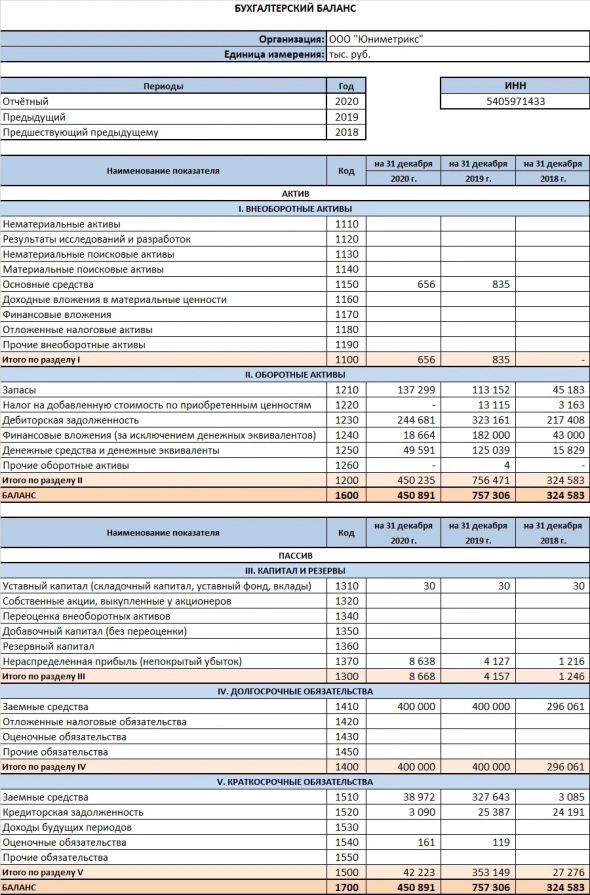

Бухгалтерский баланс ООО «Юниметрикс»

Расчёт финансовых показателей ООО «Юниметрикс» проводился с помощью специализированного программного обеспечения «ЛИСП» — Личный Инвестиционный Советник Профессиональный, по авторской скоринговой модели финансового анализа.

Финансовые показатели ООО «Юниметрикс»

Ликвидность баланса

⭐⭐⭐⭐ — ликвидность баланса 75%. Учитывая незначительный объём наиболее срочных и краткосрочных обязательств, у предприятия достаточно наиболее ликвидных активов, чтобы закрыть эти обязательства. В качестве подстраховки ликвидности, выступает дебиторская задолженность, которая играет роль некой подушки безопасности.

Имущественное положение

⭐⭐⭐ — заёмный капитал сократился в отчётном периоде на 41%, но он по прежнему велик относительно собственного капитала, который также подрос на 106%. Однако из-за маленького объёма собственного капитала в общей доле финансирования, это не оказывает существенного влияния на финансовое состояние предприятия.

Бремя текущих обязательств сократилось на 88% и составляет 42 млн рублей. Доля долгосрочных обязательств в общей долговой нагрузке осталась на прежнем уровне — 400 млн рублей.

Собственный оборотный капитал полностью состоит из заёмных средств.

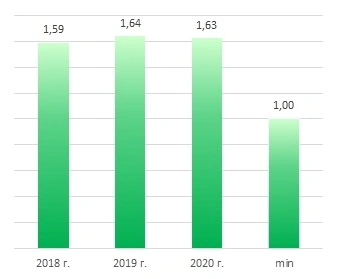

Показатели ликвидности

⭐⭐⭐ — платёжеспособность предприятия стабильна и имеет запас прочности. Однако платёжеспособность предприятия поддерживается не за счёт собственных запасов и активов, а за счёт денежного потока генерируемого заёмным капиталом

Динамика платёжеспособности ООО «Юниметрикс» относительно минимального уровня

Всё тот же денежный поток способен обеспечить и текущую ликвидность в объёмах в три раза превышающих оптимальное значение. Что даёт предприятию погашать долги в течении года без проблем. Но большое количество свободных средств даёт основания утверждать, что средства используются нерационально.

Показатели финансовой устойчивости

⭐ — закредитованность предприятия снижается и снижается только за счёт погашения долговых обязательств. Предприятие всё ещё сильно закредитованно и не может считаться финансово устойчивым. На конец отчётного периода на 1 собственный рубль приходилось 50 рублей заёмных. Это в 3,5 раза лучше чем в прошлом периоде, но состояние бизнеса по прежнему рискованное.

Основные показатели финансовой устойчивости на околонулевых значениях. Потенциал роста присутствует, но из-за высокой закредитованности — потенциал незначительный.

Финансовое состояние

⭐⭐⭐ — Финансовое состояние предприятия минимально допустимого уровня. Финансовое положение с многократным преобладанием заёмных средств. На момент составления отчётности, угрозы потери инвестиций нет. Теоретически, возможны задержки по расчётам.

Финансовое состояние ООО «Юниметрикс» по 100-балльной шкале

Общий уровень финансового состояния оценивается как стабильный. Общий показатель — 60 баллов.

Финансовая устойчивость

⭐⭐⭐ — Банкротство предприятия и объявление дефолта с текущим положением дел — маловероятно, но не следует полностью исключать задержки по расчётам с кредиторами.

Финансовая устойчивость ООО «Юниметрикс» по 100-балльной шкале

Общий уровень финансовой устойчивости оценивается как стабильный. Общий показатель — 69 баллов.

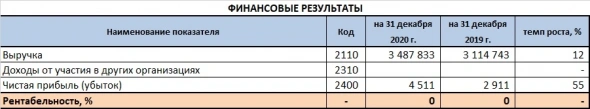

Финансовые результаты

Финансовые результаты впечатляют своими контрастами. При выручке в 3,5 млрд рублей и относительном росте в 12%, чистая прибыль составляет всего 4,5 млн рублей. Справедливости ради стоит отметить 55% рост чистой прибыли.

Финансовые результаты ООО «Юниметрикс» за 2020 год

Рентабельность, как таковая отсутствует, но 0,13% всё же набирает.

Облигации ООО «Юниметрикс»

На фондовом рынке ООО «Юниметрикс» представлено следующими облигациями: код ISIN/купонная доходность

- RU000A100T81 — 12,5%

Инвестиционный риск

Уровень инвестиционного риска ООО «Юниметрикс»

Уровень инвестиционного риска — средний. Доля облигаций ООО «Юниметрикс» от общей доли активов может достигать3,21%

Экспертное заключение

📌 ООО «Юниметрикс» рискованное предприятие, несмотря на средний инвестиционный риск. «Надёжность» предприятия построена на денежном потоке сгенерированного оборачиваемостью заёмного капитала. Это никогда не делало предприятия надёжными с финансовой точки зрения.

Рентабельность колоссально низкая. Весь бизнес работает на долги и не растёт. Складывается такое впечатление, что за предприятием стоит 2 человека: директор и бухгалтер (муж и жена?), а 4,5 млн в год — их зарплата. Как можно объяснить 3,5 млрд выручки и всего 4,5 млн прибыли — не знаю. Если только ничего не делать и пустить всё на самотёк.

Контора рискует 8 млн рублей против 400 млн рублей инвесторских и я в этот бизнес вкладываться не стал бы. Да я и не буду ;)

Расчётный рейтинг ЛИСП: ruBBB

Мониторинг финансового состояния: 2 раза в год или чаще

Вероятность дефолта (среди предприятий с таким же рейтингом): 5%

Финансовая аналитика ООО «Юниметрикс»

Будьте рассудительны и неподкупны при выборе ВДО и пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

В ближайших разборах

Вы можете оставить заявку на анализ интересующей вас конторы в комментарии под статьёй.

Обязательныеусловия: 1 коммент -> 1 контора; полное название и ИНН предприятия.

Важные ссылки

❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Денис Акимов12 октября 2021, 13:58Спасибо!0

Денис Акимов12 октября 2021, 13:58Спасибо!0 Arslan15 ноября 2021, 20:43Алексей, вот у Вас Юниметрикс в таблице ВДО имеет риск 4,95 (Вы указывали, чем число больше, тем лучше), и платежеспособность 1,63, т.е. больше единицы. Это получается хорошо?0

Arslan15 ноября 2021, 20:43Алексей, вот у Вас Юниметрикс в таблице ВДО имеет риск 4,95 (Вы указывали, чем число больше, тем лучше), и платежеспособность 1,63, т.е. больше единицы. Это получается хорошо?0