Куда приведут инвестора Моторные технологии?

Ранний доступ к финансовому анализу на сайте «Финансовый анализ предприятий ВДО». Подпишись и предсказывай дефолты вместе с ЛИСП-ИР

Тысячу и один раз уже убеждался в том, что, чем сомнительнее финансовые перспективы предприятия, тем красивее песня в пресс-релизах и на сайтах о том, какие мы офигенные. Действительно, если есть ниша и в этой производственной нише я единственный, то кто мешает заявить, что я лидер производства и, что равных мне нет и быть не может? Но бухгалтерский баланс — не пресс-релиз, там вместо букв — цифры, а цифры куда правдивее всех правдивых слов из уст ООО НПП «Моторные технологии».

Анализ финансового состояния ООО НПП «Моторные технологии»

Финансовый анализ ООО НПП «Моторные технологии»

Анализ финансового состояния ООО НПП «Моторные технологии» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

с использованием бухгалтерской отчётности по российским стандартам (РСБУ)

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса и актуальны в течение следующего финансового года.

Отчётный период — 2020 г.

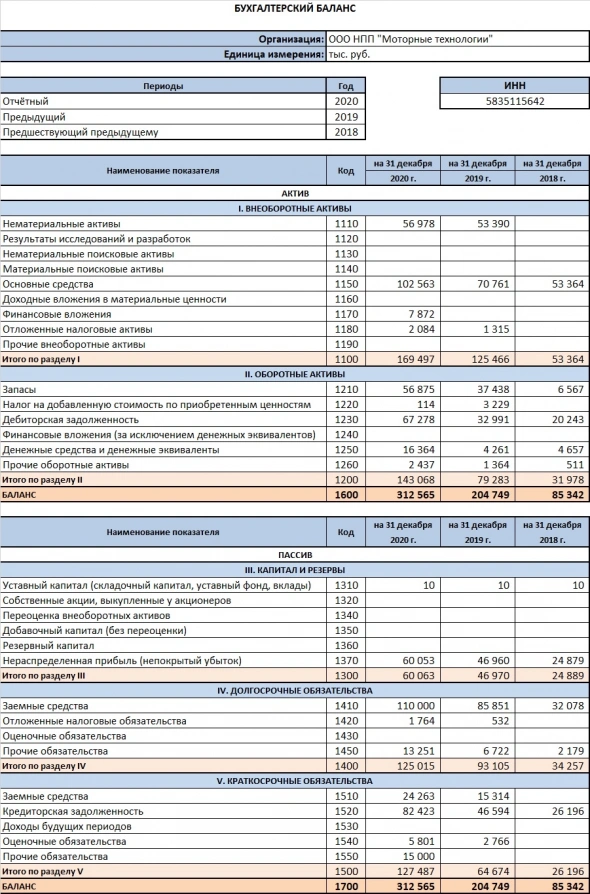

Бухгалтерский баланс ООО НПП «Моторные технологии»

Расчёт финансовых показателей ООО НПП «Моторные технологии» проводился с помощью специализированного программного обеспечения «ЛИСП» — Личный Инвестиционный Советник Профессиональный, по авторской скоринговой модели финансового анализа.

Финансовые показатели ООО НПП «Моторные технологии»

Ликвидность баланса

⭐ — ликвидность баланса на протяжении нескольких лет стабильно низкая — 25%. Недостаток средств для исполнения наиболее срочных обязательств составляет 66 млн рублей, что может быть закрыто с помощью дебиторской задолженности, главное, чтобы она вовремя погашалась. Будем надеяться.

Имущественное положение

⭐ — заёмный капитал растёт из года в год. За отчётный период рост заёмного капитала составил 59%. Это опережает темпы роста собственного капитала, так как доля собственного капитала увеличилась только на 32%.

Доля собственных средств в обороте значительно ниже доли заёмных, что делает предприятие финансово неустойчивым и рискованным.

Текущие обязательства предприятия увеличились в 3 раза, долгосрочные обязательства на 34%. Так как бОльшая часть средств вложена и работает (работает?) на перспективу, то наращивание текущих долговых обязательств крайне невыгодно и опасно для предприятия. Если конечно предприятие не пытается новыми займами закрыть недостаток ликвидности и тем самым решить финансовые проблемы.

Показатели ликвидности

⭐ — платёжеспособность предприятия стабильно низкая. Стабильность — признак того, что всё под контролем, но 48% активов от всех обязательств очень мало. Кроме того, подобная стабильность отсутствует в других показателях ликвидности.

Динамика платёжеспособности ООО НПП «Моторные технологии» относительно минимального уровня

Текущая ликвидность также падает. Если у предприятия и так были проблемы с погашением обязательств в прошлых отчётных периодах, то сейчас эти проблемы никуда не исчезли, а только усилились.

Показатели финансовой устойчивости

⭐ — предприятие планомерно лишает себя хоть какой-то финансовой независимости. Оно закредитованно и продолжает наращивать долги. Соотношение свой рубль/заёмный увеличилось на 20% и составляет уже 1 к 3,75. Все показатели финансовой устойчивости ниже минимальных значений. Перспективы роста тают на глазах.

Финансовое состояние

⭐ — Финансовое состояние предприятия рискованное. Структура капитала неудовлетворительна. Платёжеспособность на нижней грани допустимых значений. Низкая рентабельность. Существует угроза потери инвестиций.

Финансовое состояние ООО НПП «Моторные технологии» по 100-балльной шкале

Общий уровень финансового состояния оценивается как стабильный. Общий показатель — 23 балла.

Финансовая устойчивость

⭐ — Риск банкротства и дефолта крайне высок. Имеются трудности по погашению кредиторской задолженности.

Финансовая устойчивость ООО НПП «Моторные технологии» по 100-балльной шкале

Общий уровень финансовой устойчивости оценивается как нестабильный. Общий показатель — 22 балла.

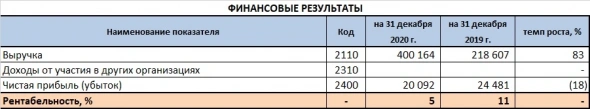

Финансовые результаты

Несмотря на общий, приличный — 83%, рост выручки, чистая прибыль, и без того небольшая, сократилась ещё на 18%.

Финансовые результаты ООО НПП «Моторные технологии» за 2020 год

Высокая себестоимость и падение рентабельности до 5%, даёт оснований полагать, что предприятие не способно решить финансовые проблемы собственными силами без привлечения стороннего капитала.

Облигации ООО НПП «Моторные технологии»

На фондовом рынке ООО НПП «Моторные технологии» представлено следующими облигациями: код ISIN/купонная доходность

- RU000A100V38 — 15%

- RU000A101HA7 — 13%

- RU000A103U69 — 11,75%

Инвестиционный риск

Уровень инвестиционного риска ООО НПП «Моторные технологии»

Уровень инвестиционного риска — максимальный, ближе к высокому. Доля облигаций ООО НПП «Моторные технологии» от общей доли активов может достигать1,13%

Экспертное заключение

📌 ООО НПП «Моторные технологии» рискованное предприятие и ведёт рискованный бизнес. Предприятие планомерно берёт в долг, но финансовые показатели не растут, а наоборот, падают. Это даёт основание полагать, что деньги беруться в долг не столько на развитие, сколько на латание финансовых дыр и поддержания текущего финансового состояния. Наращивание денежного потока за счёт привлечения новых займов, а не за счёт улучшения производства и увеличения рентабельности имеют сомнительные перспективы. Чтобы остаться на плаву, предприятие вынуждено занимать.

Расчётный рейтинг ЛИСП: ruRD

Мониторинг финансового состояния: ежеквартально

Вероятность дефолта (среди предприятий с таким же рейтингом): больше 75%

Финансовая аналитика ООО НПП «Моторные технологии»

Будьте рассудительны и неподкупны при выборе ВДО и пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

В ближайших разборах

Вы можете оставить заявку на анализ интересующей вас конторы в комментарии под статьёй.

Обязательныеусловия: 1 коммент -> 1 контора; полное название и ИНН предприятия.

Важные ссылки

❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Интересна компания ООО «Литана» ИНН 3917022667

chupak, странная логика и мне непонятная. Выручка то растёт, только вместе с ней растут и долги. Прибыль то есть, только падает. За счёт чего с долгами рассчитываться? Я понимаю так. Взял денег, показал рост. Ещё взял денег. Опять показал рост и вернул, что взял. А не так. Взял денег- извините не получилось, получил субсидии, ещё взял денег, опять извините. Дайте нам денег, чтобы вам дать денег. Да ну нафиг такой бизнес. Прокрутить пол миллиарда, чтобы иметь 20 миллионов? В чём прикол? Хотя..., наверняка это зарплата директора. Ему то норм.

Но их тарят безмолвно.

Давайте по порядку:

1. Ликвидность баланса.

Вы видели, в какой отрасли работает компания и каков срок оборачиваемости ее активов. О какой ликвидности выше 30% в этих сферах в принципе может идти речь. До 50% ликвидности баланса обычно имеют место с коротким производственным циклом. Это вам не хлеб выпекать. К тому же компания активно диверсифицирует своё производство — производство не только кабин для мойки двигателей, но и различных растворов, что удлиняет производственный цикл.

2. Рост заёмного капитала.

Эх, Алексей Степанович, не смотрели вы интервью с главой компании перед размещением. А ведь там этот вопрос задавался. Дело в том, что вы смотрите на увеличение заёмного капитала в отрыве от предыдущих выпусков компании. А для чего осуществлялись эти выпуски? Какие были цели? Как они были реализованы? Алексей Степанович, ну несерьёзно, ей-богу. Компания наращивает свою EBITDA и денежный поток благодаря диверсификации продукции. Ясно, что это требует привлечения средств, но в отличие от ваших выводов, они нужны компании для органического развития. Вы структуру выручки проморите в разрезе.

3. Платёжеспособность.

« 48% активов от всех обязательств очень мало». А понятие «кассовый разрыв» вам известно, Алексей Степанович? Давайте просто это учтём при спецификами отрасли. Срок отсрочки платежа вы знаете что такое? Ясно, что пока договор не будет закрыт, сумма не появится в активах. Да и вообще ваш подход в этом смысле субъективен. Сравнивать надо данный показатель с учётом отрасли, а не вообще.

4. Финансовые результаты.

« Несмотря на общий, приличный — 83%, рост выручки, чистая прибыль, и без того небольшая, сократилась ещё на 18%». И дальше у вас: « Высокая себестоимость и падение рентабельности до 5%, даёт оснований полагать, что предприятие не способно решить финансовые проблемы собственными силами без привлечения стороннего капитала.»

Не кажется ли вам, что если идёт снижение прибыли при росте выручки, то это связано с инвестициями в виде капитальных вложений. Такая мысль вам не приходила в голову, а, Алексей Степанович? Логично, что облигационные займы привлекается для капитальных вложений. Вы бы при анализе ещё и третью форму по денежным потокам от инвестиционной деятельности смотрели. Было бы эффективнее.

И последнее: Алексей Степанович, вы бы потрудились ещё и данные I полугодия 2021 года задействовать в анализе, благо на дворе уже IV квартал года идёт. И смотрите интервью с эмитентами, половина ваших вопросов там были заданы со стороны АВО.

Удачи!

Самая большая глупость при инвестировании в ВДО!

Удачи!

Удачи!

Где вы вчера были с дискуссией???

Сам ничего прокомментировать не могу, т.к. в фин. отчётности не разбираюсь.

73% всего долга у них — облигации, и скорее всего у них нет банковских кредитных линий — это действительно минус, Хохрин бы с такими не стал иметь дела. Но это не значит, что всё плохо, посмотрим, что будет когда у них заработает этот их 2-й цех…

Если бы я вкладывался в контору не 10-50 тысячами, а 10-50 миллионами, вот тогда есть смысл копнуть расшифровки, мы же с вами, пока, инвесторы не того пошиба, которым конторы с радостью предоставят дополнительную отчётность и расшифровки к ней.

Спасибо, что написали в контору. 👍 Их ответ очень ценен для меня.

По поводу банковских кредитов.

Есть и была — две разные вещи. Кредит банк давал когда положение было лучше. Например в 2018 году. Да и как вы можете себе представить не получение кредита из-за нестыковки с производственным процессом? Я например плохо это представляю. МОл нам деньги нужны, но нам надо сейчас, а не потом и не 30 млн, а 174. Если кредиты закрывают прямо сейчас, значит деньги им нужны чтобы закрыть эти кредиты и производственный процесс тут не при чём.

Моей целью не является кого-либо отговорить или убедить в чём-то. Каждый сам делает свой выбор. Если вы считаете, что контора не рискованная, значит она не рискованная. Хотя бы потому, что наши с вами уровни риска могут сильно различаться. Весь анализ, который я провожу, рассчитан под моё отношение к риску. Если наши уровни совпадают вы согласны, если нет, то на нет и суда нет.

Говорить, что контора не рискованная я не могу, хотя бы потому, что под сомнения ставятся система образования и многолетние исследования учёных мужей от финансов.

Честно говоря, не понимаю, как это можно требовать возврат собственных денег слишком рано? Есть договор, согласно которому контора обязана возвращать то, что взяла. И если вас устраивает песня про то, что денег «пока» нет, то банки эту песню уже слышали и не готовы её опять слушать.

Именно поэтому, рискованные конторы все на бирже.

И вот ещё что. Не только эта контора рискованная. Рискованные все конторы. А рейтинг позволяет вам только оценить степень вашего риска и не более. Рейтинг не даёт гарантии, что контора лопнет, а так же, что контора выживет. Вы просто оцениваете сколько вы можете потерять из-за этой или другой конторы. вот и всё.