Сладкая власть Обзор на предстоящую неделю от 03.10.2021

По ФА…

1. Nonfarm Payrolls, 8 октября

Значимость сентябрьского отчета по рынку труда США для начала сворачивания программы QE невелика, ибо порог ФРС для снижения темпа покупок активов низок, даже голубь управляющего совета ФРС Брайнард признала необходимость снижения темпа «печатного станка».

Пауэлл в ходе сентябрьской пресс-конференции заявил, что для начала сворачивания программы QE на заседании 3 ноября не нужен очень сильный нонфарм за сентябрь, достаточно будет «достойного» отчета.

«Достойный» отчет с точки зрения ФРС, вероятно, должен показать рост около 500К, если количество рабочих мест выйдет ближе к показателю августа в районе 200-300К, то начало сворачивания программы QE может быть отложено до декабрьского заседания, но глобально сие мало что изменит.

Только отрицательное количество новых рабочих мест заставит ФРС перенести снижение темпов покупок активов на 1 квартал 2022 года, но шанс такого исхода мал, хотя модель ФРБ Сент-Луиса предполагает -818К рабочих мест, но корреляции между их моделью и реальными данными пока не было обнаружено.

ISM промышленности показал лишь небольшой рост занятости с 49,0 до 50,2 в сентябре, нехватка компонентов ограничивает найм в данном секторе.

Но наибольшее количество рабочих мест дает сектор услуг, ISM услуг с публикацией во вторник прольет свет в отношении влияния штамма Дельта.

Отчет ADP в среду окончательно скорректирует ожидания рынка на пятничный нонфарм.

Реакция рынка будет на количество новых рабочих мест, динамику уровня безработицы и участия в рабочей силе.

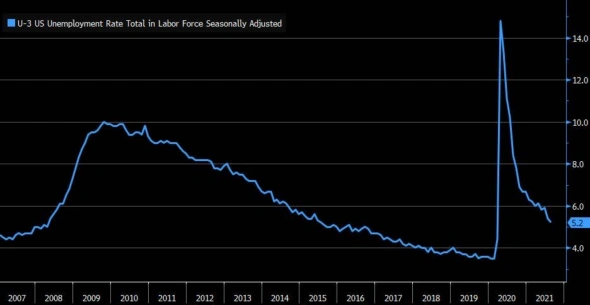

Пауэлл считает, что уровень безработицы U3 дает заниженную оценку состояния рынка труда, мандат ФРС основан именно на этом показателе:

Комментарии членов ФРС после публикации отчета по рынку труда будут особенно важны при сильном отклонении от прогноза.

Вывод по сентябрьскому нонфарму:

Для оказания влияния на темпы и сроки начала сворачивания программы QE ФРС нонфарм должен выйти значительно хуже прогноза.

Отчет по рынку труда значительно лучше прогноза вряд ли что-то изменит, ибо члены ФРС готовы к уменьшению темпов покупки активов на заседании 3 ноября и, более вероятно, снижение ежемесячного размера программы QE на 40 млрд. долларов с последующим шагом на заседании в марте.

2. Правительство Германии

Первые экзит-поллы показали равные рейтинги блока ХДС/ХСС и партии СДП и, невзирая на небольшой перевес в пользу партии СДП в ходе подсчета голосов, результат выборов поверг инвесторов в уныние, ибо оба лидера гонки заявили о своем праве на формирование правящей коалиции.

На текущий момент понятно одно: две партии, СвДП и зеленые, войдут в будущую коалицию при любом раскладе.

Глава партии СвДП Линднер, во избежание повторения срыва переговоров в 2017 году, предложил сначала совместить позиции с партией зеленых, а уже потом «выбрать» будущего канцлера Германии, т.е. главную партию, к которой они присоединятся, ХДС/ХСС или СДП.

При этом Линднер отметил, что главные красные линии его партии, отсутствие повышение налогов и нулевой дефицит бюджета, идеально совпадают с позицией блока ХДС/ХСС.

Партия зеленых заявила, что их требования, инвестиции в климат, повышение минимальной зарплаты и прочие инновации, совпадают с партией СДП Шольца.

Вне зависимости от того, какая партия возглавит коалицию, глава партии СвДП Линднер требует пост министра финансов и хочет как можно более быстрого возврата к режиму жесткой экономии, требуя ужесточения фискальной и монетарной политики как на уровне Германии, так и Еврозоны.

Протесты Линднера против запуска евробондов носят не идейный характер, как у Меркель, которая уже фактически дала согласие Макрону на создание новых фондов ЕС после выборов, а лишь нежелание лишних трат.

Линднер проповедует, что проблемы Европы можно решить не за счет влезания в долги, а за счет повышения конкурентоспособности.

Есть надежда на то, что глава партии СДП Шольц, как умелый переговорщик, докажет Линднеру, что требования отсутствия повышения налогов и нулевого дефицита бюджета несочетаемы в стране, которая требует цифровых и климатических преобразований, но это долгий процесс.

Понятно одно: наихудший вариант коалиции будет при так называемой «Ямайке», т.е. из блока ХДС/ХСС, партий СвДП и зеленых.

Сочетание мер строй экономии на фоне безвольного канцлера Лашета сохранит политику Германии неизменной, как до кризиса пандемии, но новый канцлер Германии не будет иметь ни авторитета Меркель на уровне ЕС и Еврозоны, ни её способности к компромиссам.

Более лучшим вариантом будет так называемая коалиция «Светофор», т.е. из партий СДП, СвДП и зеленых, ибо Шольц является неплохим лидером, но степень позитива зависит от условий коалиционного соглашения по инвестициям и дефициту бюджета.

Возможно, что наилучшим вариантом станет опять коалиция партии СДП и блока ХДС/ХСС во главе с канцлером Шольцом, идеально, чтобы в этой коалиции кресло минфина не досталось Лашету, но отсутствие убеждений поможет Шольцу направить его в правильную сторону.

Тем не менее, пока Шольц исключает вариант большой коалиции с Лашетом, за десятки лет эти двое надоели друг другу.

В любом случае, переговоры будут длительными, партии намерены определиться с составом коалиции к концу октября, а ноябрь потратить на составление коалиционного соглашения.

Сегодня вечером большинство партий проведут двухсторонние переговоры и, возможно, ситуация станет более понятной.

3. Байденомика

Нижняя палата Конгресса США согласно расписанию должна была проголосовать по двухпартийному инфраструктурному законопроекту в размере 1,2 трлн. долларов в понедельник уходящей недели, но спикер Пелоси перенесла голосование на четверг, т.к. прогрессивные демократы отказывались давать свои голоса за данный законопроект без принятия более широкого пакета по так называемой «социальной инфраструктуре» в размере 3,5 трлн. долларов.

В четверг голосование тоже не состоялось, но спикер Пелоси обещала принятие в пятницу с ожиданием прибытия в Капитолий Байдена, который, как заявлялось, даст пинка прогрессистам.

Но Байден заявил, что оба пакета должны быть приняты одновременно и сроки не важны, однако сделал реверанс в сторону умеренных демократов, сообщив, что размер пакета «социальной инфраструктуры может быть меньше 3,5 трлн. долларов, согласно инсайду планируется диапазон от 1,9 до 2,3 трлн. долларов.

Спикер Пелоси на выходных установила крайним сроком принятия обеих законопроектов 31 октября, но многие республиканцы Сената готовы голосовать против двухпартийного законопроекта при инфраструктуре при наличии намерения демократов принять его в связке с большим пакетом стимулов.

Кроме этого, сенатор-демократ Синема отказывается обсуждать более широкий пакет до принятия двухпартийного, а сенатор-демократ Манчин установил потолок в размере 1,5 трлн. долларов для «социальной инфраструктуры».

Байден не проявил беспокойства в отношении потолка госдолга, невзирая на то, что минфин Йеллен заявила, что чрезвычайные меры с оплатой счетов закончатся 18 октября и после этой даты дефолт возможен в любой день.

Лидеры демократов до сих пор сопротивляются идее повышения потолка госдолга по партийной линии через бюджетное согласование и отсутствие плана В пугает инвесторов.

4. Экономические отчеты

На предстоящей неделе главными данными США станут отчет по рынку труда, ISM услуг, отчет ADP, недельные заявки по безработице.

По Еврозоне следует отследить PMI услуг в финальном чтении за сентябрь.

Распродажа фунта на закрытии квартала является сезонным фактором по причине уплаты Британией долгов ЕС согласно соглашению о разводе Брексит, но в этот раз падение было чрезмерным, т.к. сработали стопы краткосрочных спекулянтов, покупавших фунт в расчете на скорое ужесточение политики ВоЕ.

Выступление главы ВоЕ Бейли на уходящей неделе особой ясности по темпам и срокам нормализации политики не дало, ибо Бейли избрал любимую тактику глав ЦБ описывания позитивных и негативных сторон роста экономики, но он повторил формулировку протокола ВоЕ о том, что аргументы для повышения ставки увеличились.

В ходе выступления на форуме ЕЦБ Бейли заявил, что излюбленным инструментом нормализации политики ВоЕ является повышение ставки, но добавил, что это не является сигналом к исходу ноябрьского заседания.

Бейли отметил, что на текущий момент для ВоЕ главное пережить период неопределенности, но после его выступления ВВП Британии за 2 квартал в финальной ревизии показал рост значительно выше прогноза.

На предстоящей неделе следует обратить внимание на PMI услуг Британии во вторник, ЕС должен опубликовать свои предложения по протоколу Северной Ирландии через неделю, но инсайды возможны ранее.

Китай вернется с выходных в пятницу, высокая вероятность того, что негативные заявления компании Evergrande будут сделаны во время выходных.

Торговый представитель США Кэтрин Тай собирается в понедельник в 17.00мск сделать заявление о том, что Китай не выполняет свои обязательства по торговому соглашению «первой фазы».

Китай порадует остатками своих PMI утром пятницы.

— США:

Понедельник: фабричные заказы;

Вторник: торговый баланс, PMI и ISM услуг;

Среда: ADP;

Четверг: недельные заявки по безработице;

Пятница: отчет по рынку труда.

— Еврозона:

Понедельник: индекс уверенности инвесторов Еврозоны Sentix;

Вторник: PMI услуг и инфляция цен производителей Еврозоны;

Среда: розничные продажи Еврозоны;

Четверг: промышленное производство Германии;

Пятница: торговый баланс Германии.

5. Выступления членов ЦБ

Глава ФРС Пауэлл на уходящей неделе появился в эфире трижды, но ничего нового не сказал.

Джей отметил, что до достижения полной занятости ещё очень далеко, рост инфляции является временным по мнению членов ФРС, но если они ошибаются, то примут меры для обуздания инфляционных процессов.

На предстоящей неделе важных выступлений членов ФРС не ожидается, но комментарии после публикации нонфарма окажут значительное влияние на рынки.

Вступительное заявление Лагард на открытии форума ЕЦБ включало изменение мнения о динамики инфляции, Кристин впервые не исключила, что рост инфляции будет более устойчивым, нежели предполагалось ранее.

Протокол от сентябрьского заседания ЕЦБ будет опубликован в четверг.

----------------------------------------

По ТА…

Падение евродоллара на этой неделе привело к пробитию шеи проекта двойной вершины, но для подтверждения нужно закрытие два викли подряд ниже шеи паттерна.

По статистике проект вершин достаточно редко отрабатывает цель полностью, тем более что она находится ниже ключевой трендовой поддержки по текущему проекту.

Также необходимо учитывать, что нередко двойная вершина превращается в тройную.

----------------------------------------

Рубль

Отчеты по запасам огорчили быков, но любое падение нефти в условиях мирового энергетического кризиса сейчас воспринимается как повод для доливки лонгов.

Baker Hughes сообщил о росте количества активных нефтяных вышек до 428 против 421 неделей ранее.

ОПЕК+вне ОПЕК обсудит квоты 4 октября, инсайды достаточно противоречивы, что говорит о расколе мнений внутри ОПЕК о желании увеличить добычу или сохранить планы неизменными.

Иран для возобновления переговоров хочет в качестве жеста доброй воли разблокирования 10 млрд. долларов замороженных средств.

Нефть вышла на перехай, исполнив минимальную цель, но пока ФА для разворота вниз нет и логично ожидать продолжение роста:

Уход от риска на фоне роста котировок нефти приводит к флэту по долларрублю.

Ситуация не изменилась, ибо ключевая поддержка не пробита пока:

----------------------------------------

Выводы:

Продажи фунта на закрытии месяца/квартала/фингода в США были чрезмерными по причине срабатывания стопов тех спекулянтов, которые недавно открыли лонги после ястребиной риторики ВоЕ, что привело к падению евро после того, как еврофунт уперся в опционный барьер, падение евро спровоцировало рост доллара по всему рынку.

Невзирая на чисто технический момент роста доллара во вторник и среду, отсутствие аппетита к риску благоволит доллару.

Мировой энергетический кризис, неизвестность в отношении судьбы компании Evergrande и последствий для всего сектора строительства Китая, конфликт США и Китая по торговому соглашению, отсутствие плана по повышению потолка госдолга США отбивают желание инвесторов рисковать.

Ожидание принятия двухпартийного законопроекта по инфраструктуре в конце уходящей недели привело к отскоку на фондовом рынке США, но решение Байдена с поддержкой прогрессистов станет негативом на открытии недели.

Отсутствие понимания состава коалиционного правительства Германии не способно поддержать евро на текущем этапе, хотя любой успех лидера партии СДП Шольца станет позитивом для евро, но переговоры обещают быть долгими.

На предстоящей неделе в центре внимания будет отчет по рынку труда США, но для переноса сворачивания программы QE ФРС на декабрь нужен слабый отчет сродни августовскому в то время, как для переноса решения на 1 квартал 2022 года нужно отрицательное количество новых рабочих мест, что маловероятно в ситуации прекращения выплат увеличенных пособий по безработице с 6 сентября.

Переговоры по повышению потолка госдолга США и переговоры по формированию коалиционного правительства Германии будут оказывать влияние на рынки.

Китай вернется с выходных в пятницу, логично ожидать, что любой планируемый негатив по компании Evergrande будет оглашен до этого срока.

Падение евродоллара, пусть и техническое, привело к пробою важных уровней, уровни закрытия предстоящей недели будут важны для определения перспектив.

4-8 октября мы проводим «неделю открытых дверей», присоединяйтесь:

Открытая ветка форума:

forum.omegaglobal.ru/viewtopic.php?p=129334#p129334

Telegram:

t.me/analitycs_omega

-------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1726.

Открытая ветка форума:

forum.omegaglobal.ru/viewtopic.php?p=129334#p129334

Telegram:

t.me/analitycs_omega

почему это так важно? разве эти деньги попадут на биржевые рынки?