28 сентября 2021, 15:32

Этот новый ETF направлен на защиту от дефляции (перевод с deflation com)

Вы опасаетесь, что США движутся к дефляционному сценарию, подобному тому, через что прошла Япония? Если так, как говорится, «для этого есть ETF». Вот отрывок из статьи Bloomberg от 21 сентября, озаглавленной «Нэнси Дэвис переходит к дефляции в новом ETF после 3 миллиардов долларов»:

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

Конечно, никто не знает, как будет работать тот или иной биржевой фонд или любые другие инвестиции. Тем не менее, Роберт Пректер упоминает в своей книге Conquer the Crash (издание 2020 года) «безопасный актив», который «несомненно растет в цене во время дефляции»:

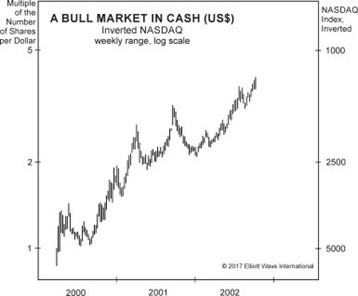

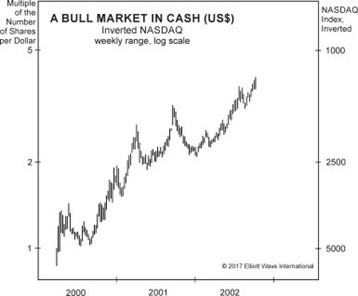

Сегодня мало кто задумывается о деньгах. Поскольку процентные ставки по казначейским векселям «слишком низки», инвесторы заявляют, что у них «нет другого выбора», кроме как инвестировать во что-то с «высокой доходностью» или «потенциалом роста». По иронии судьбы, но очевидно неизбежно, последний основной цикл процентных ставок также был идеально согласован, чтобы убедить людей поступить неправильно. В начале 1980-х, когда ставки были высокими, люди думали, что акции не стоит покупать. Теперь, когда ставки низкие, они думают, что казначейские векселя не стоит держать. Это психологическая ловушка, мешающая инвесторам поступать правильно: покупать акции на дне (когда ставки были высоки) и продавать их наверху (когда ставки низкие). Теперь давайте избавимся от мысли, что доходность наличных всегда «низкая». … [График ниже] — это одна из иллюстраций роста стоимости наличных денег в Соединенных Штатах, которые выросли на 287% с марта 2000 г. по октябрь 2002 г. с точки зрения того, сколько акций индекса NASDAQ можно было бы купить. Не хотите ли вы тоже насладиться таким представлением? Можно, если вы перейдете в наличные до серьезной дефляции. Затем, когда фондовый рынок достигает дна, вы можете покупать невероятно дешевые акции, которые почти никто другой не может себе позволить, потому что они потеряли все это, когда их акции рухнули. Денежные средства — единственный актив, который, несомненно, растет в цене во время дефляции.

Не хотите ли вы тоже насладиться таким представлением? Можно, если вы перейдете в наличные до серьезной дефляции. Затем, когда фондовый рынок достигает дна, вы можете покупать невероятно дешевые акции, которые почти никто другой не может себе позволить, потому что они потеряли все это, когда их акции рухнули. Денежные средства — единственный актив, который, несомненно, растет в цене во время дефляции.

Кроме того, в Японии стоимость наличных денег выросла на 400% с точки зрения того, сколько акций японских акций можно было купить с 1990 по 2008 год.

перевод отсюда

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

Конечно, никто не знает, как будет работать тот или иной биржевой фонд или любые другие инвестиции. Тем не менее, Роберт Пректер упоминает в своей книге Conquer the Crash (издание 2020 года) «безопасный актив», который «несомненно растет в цене во время дефляции»:

Сегодня мало кто задумывается о деньгах. Поскольку процентные ставки по казначейским векселям «слишком низки», инвесторы заявляют, что у них «нет другого выбора», кроме как инвестировать во что-то с «высокой доходностью» или «потенциалом роста». По иронии судьбы, но очевидно неизбежно, последний основной цикл процентных ставок также был идеально согласован, чтобы убедить людей поступить неправильно. В начале 1980-х, когда ставки были высокими, люди думали, что акции не стоит покупать. Теперь, когда ставки низкие, они думают, что казначейские векселя не стоит держать. Это психологическая ловушка, мешающая инвесторам поступать правильно: покупать акции на дне (когда ставки были высоки) и продавать их наверху (когда ставки низкие). Теперь давайте избавимся от мысли, что доходность наличных всегда «низкая». … [График ниже] — это одна из иллюстраций роста стоимости наличных денег в Соединенных Штатах, которые выросли на 287% с марта 2000 г. по октябрь 2002 г. с точки зрения того, сколько акций индекса NASDAQ можно было бы купить.

Не хотите ли вы тоже насладиться таким представлением? Можно, если вы перейдете в наличные до серьезной дефляции. Затем, когда фондовый рынок достигает дна, вы можете покупать невероятно дешевые акции, которые почти никто другой не может себе позволить, потому что они потеряли все это, когда их акции рухнули. Денежные средства — единственный актив, который, несомненно, растет в цене во время дефляции.

Не хотите ли вы тоже насладиться таким представлением? Можно, если вы перейдете в наличные до серьезной дефляции. Затем, когда фондовый рынок достигает дна, вы можете покупать невероятно дешевые акции, которые почти никто другой не может себе позволить, потому что они потеряли все это, когда их акции рухнули. Денежные средства — единственный актив, который, несомненно, растет в цене во время дефляции.Кроме того, в Японии стоимость наличных денег выросла на 400% с точки зрения того, сколько акций японских акций можно было купить с 1990 по 2008 год.

перевод отсюда

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Перевод вырви глаз. Лучше давать почитать кому-нибудь перед публикацией. Вы сами, хоть и поняли смысл, но только потому что привыкли вычитывать. А редактировать по художественному стилю не научились.