Состояние денежного рынка США и долларовой ликвидности

ФРС в своем сентябрьском прогнозе ухудшила средние значения по ведущим экономическим показателям, можно сказать, что ФРС опускается на землю. Ястребов в совете ФРС прибавилось, и средняя ставка на следующий год составила 0,3%, но распределение голосов 50/50.

Важно еще отметить, что ФРС начали строить сроки сворачивания QE конца, т.е. определили, что свернут QE до средины следующего года, а вот начать могут с ноября, решения будут принимать на следующем заседании, но вопрос решен, единственный риск – это «Дельта».

Пауэлл также намекнул, что цели по безработице и инфляции «почти» достигнуты, т.е. все указывает на таперинг.

На неделе баланс ФРС вырос на 41 млрд долларов

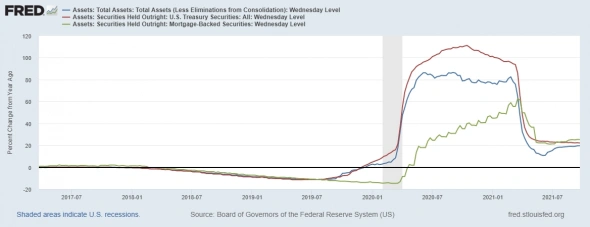

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что выкуп ипотечных облигаций идет более высокими темпами, чем выкуп трежерис. Исходя из чего, можно предположить, что выкуп ипотечных бумаг сократится больше, чем выкуп трежерис.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

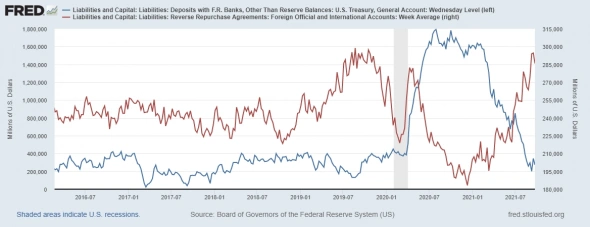

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет сократился на 72 млрд долларов. Йеллен и Пауэлл сеют панику в СМИ насчет потолка госдолга, совершенно не ясно, как эмитент долговых обязательств может объявить дефолт, ведь это обязательства, по сути – это отказ от них, что навсегда похоронит надежность трежерис.

Красная линия – дневные РЕПО для нерезидентов, и на прошлой неделе спрос на доллары со стороны нерезидентов чуть сократился, но объёмы на максимальных уровнях.

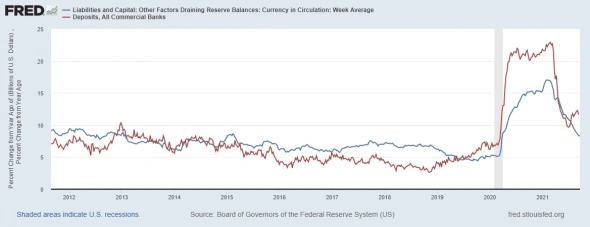

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались синхронно: депозиты в коммерческих банках снизились на 57 млрд долларов, а наличка снизилась на 2 млрд долларов

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике показатель немного снизился, но несмотря на высокую базу прошлого года остается высоко.

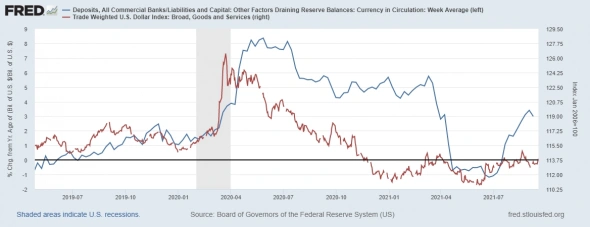

Такая ситуация с динамикой вышерассмотренных показателей оказала давление на доллар на прошлой неделе

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель сократился, но остается на годовых максимумах. Что должно поддержать доллар (красная линия) на долгосрочном отрезке.

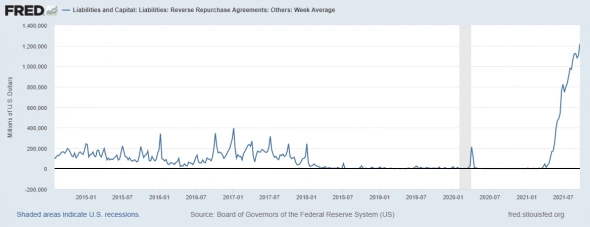

ФРС повысило обьемы обратных РЕПО на контрагента с 80 до 160 млрд долларов, что усилило отток избыточных резервов в систему ФРС до 1,22 трлн (среднее за неделю)

Именно избыточные резервы вызывают риск монетарной инфляции, поэтому можно сказать, что ФРС уже ужесточила монетарную политику, вытягиваю ликвидность на себе, с помощью роста процентной ставки по резервам еще летом.

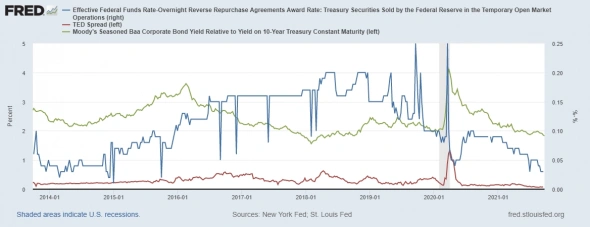

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель продолжает оставаться на 5-летних минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной все ниже и ниже.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель также на 5-летних минимумах.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга также остается мягкой, правда к уровням 2018 года еще далеко.

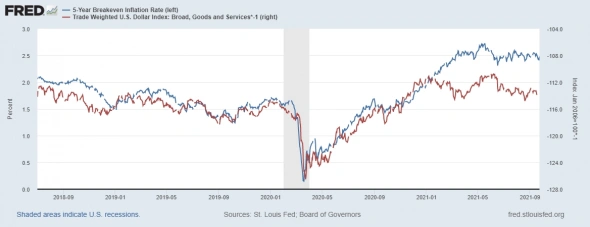

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с долларом

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель снизился, но остался в боковой динамике.

Красная линия – индекс доллара, нанесен инверсионно, для наглядности обратной корреляции. Мы наблюдаем плоскую динамику инфляционных ожиданий, и как только, будет объявлено сворачивание QE они просядут, что поддержит доллар.

ВЫВОД

Для доллара продолжает формироваться бычий фон, весьма вероятно, что к ноябрю мы увидим ралли с продолжением. Пока же рынок играет технические моменты, при этом ставки уже начали закладывать сворачивание QE.

Локально же, денег остается много, но некие процессы дрейфа в состояние сбережений начали наблюдаться, что является результатом расширения кредитования. Пока эти процессы на начальной стадии, но выглядит многообещающе.

----------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

«ФРС в своем сентябрьском прогнозе ухудшила средние значения „

хуасе… а Пауэлл в этот раз с Вами советовался, или опять все тяпляп на самотеке?