27 августа 2012, 15:49

Энергетика РФ. Выбираем объекты для инвестирования Часть 5. ТГК.Сделка КЭС

Пятая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): «Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

В этой части я сравниваю ТГК-7 и ТГК-9 (Оба актива входят в КЭС-Холдинг). А также как и обещал привожу анализ потенциальной сделки в этом секторе- консолидация активов КЭСа.

Как всегда начну с истории котировок курсов акций Волжская ТГК (ТГК-7) и ТГК-9 (см. график)

График курсовой динамики акций Волжская ТГК (ТГК-7)

На слухах о грядущей сделки обе компании довольно прилично вырвали вперёд, но на нас интересует не только краткосрочный результат, но и четырёхлетний цикл. Динамика получилась разной, так ВТГК показала Return в 37% и «аутперформила» все компании аналоги. ВТГК оказалась чемпионом среди всех проанализированных компаний (часть этого «перфоманса» конечно приходится на спекулятивную атаку последнего месяца), но даже без учёта этой спекуляции, если отматать график на месяц назад, то по сравнению с другими ТГКашками это самый достойный результат. Что касается ТГК-9, здесь Return составил -22%.

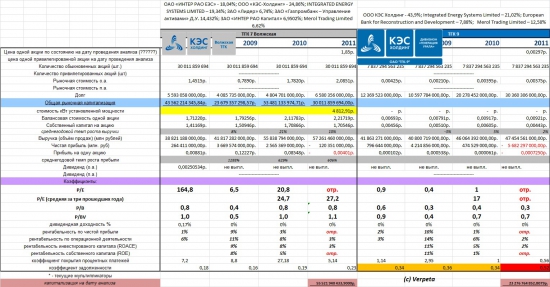

В нижеприведённой таблице приводится сравнительный анализ ВТГК и ТГК-9.

Рисунок Сравнительный анализ ВТГК и ТГК-9

Выводы будут ниже после сравнения бизнесовых показателей ВТГК и ТГК-9

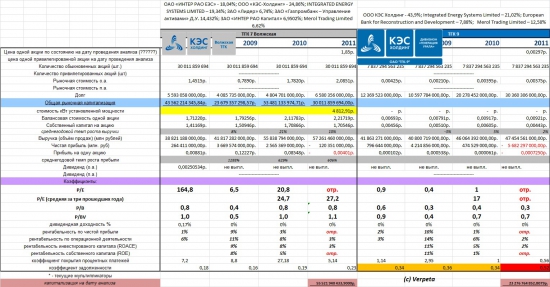

Рисунок Сравнительный KPI ВТГК и ТГК-9

А, теперь выводы по финансовым результатам и бизнесу:

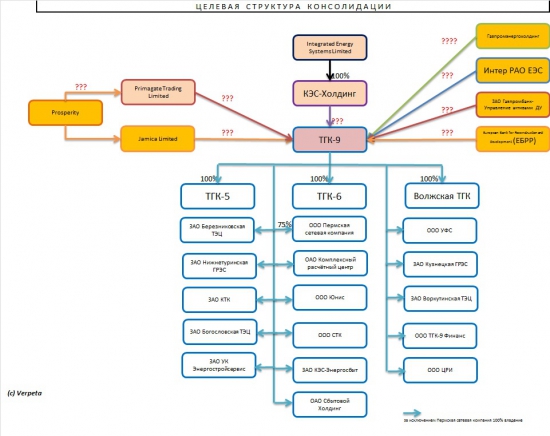

Теперь о сделке по консолидации активов. На текущий момент схема владения выглядит так:

Рисунок Структура собственности

У КЭСа (в том числе через оффшорные структуры) в ТГК-5: 51,33%, в ТГК-6 40,51% (а если подтвердится информация о совместном с Prosperity владении офшором Primagate Trading Limited, то и того меньше), в ТГК-7: 50,82% и в ТГК-9: 77,5%. Таким образом КЭСу необходимо «уговорить» Интер РАО и что-то предложить миноритариям ТГК-6 или добрать 11% ТГК-6 с рынка. Также есть не решённая судьба блок-пакета РФ в ТГК-5, конкретной даты приватизации нет до сих пор. Поэтому не смотря на последний всплеск спекулятивной активности в акциях ТГК-5, ТГК-6, ВТГК, ТГК-9 возможность заработать на этой сделке всё ещё остаётся! Надо лишь внимательно отслеживать и ещё более внимательно отфильтровывать поступающую информацию.

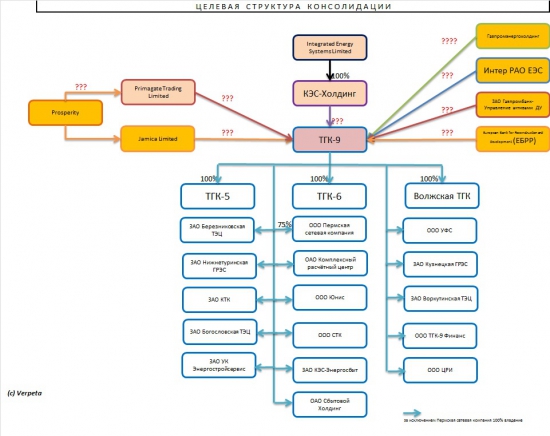

На ниже приведённой схеме целевая структура собственности уже консолидированной ТГК-9. Вопросы означают, что мне не понятны целевые доли акционеров после закрытия сделки, так как нет официальных коэффициентов

Рисунок Целевая структура Консолидации

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): «Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

В этой части я сравниваю ТГК-7 и ТГК-9 (Оба актива входят в КЭС-Холдинг). А также как и обещал привожу анализ потенциальной сделки в этом секторе- консолидация активов КЭСа.

Как всегда начну с истории котировок курсов акций Волжская ТГК (ТГК-7) и ТГК-9 (см. график)

График курсовой динамики акций Волжская ТГК (ТГК-7)

На слухах о грядущей сделки обе компании довольно прилично вырвали вперёд, но на нас интересует не только краткосрочный результат, но и четырёхлетний цикл. Динамика получилась разной, так ВТГК показала Return в 37% и «аутперформила» все компании аналоги. ВТГК оказалась чемпионом среди всех проанализированных компаний (часть этого «перфоманса» конечно приходится на спекулятивную атаку последнего месяца), но даже без учёта этой спекуляции, если отматать график на месяц назад, то по сравнению с другими ТГКашками это самый достойный результат. Что касается ТГК-9, здесь Return составил -22%.

В нижеприведённой таблице приводится сравнительный анализ ВТГК и ТГК-9.

Рисунок Сравнительный анализ ВТГК и ТГК-9

Выводы будут ниже после сравнения бизнесовых показателей ВТГК и ТГК-9

Рисунок Сравнительный KPI ВТГК и ТГК-9

А, теперь выводы по финансовым результатам и бизнесу:

- ВТГК не представляет отчётности по МСФО поэтому нет результата Оренбуржской ТГК в балансе.

- ВТГК заплатила управляющей компании (ЗАО «КЭС») 669 403 000 рублей, если добавить эту цифру в отчёт P&L, то компания становится прибыльной

- ВТГК самая крупная в диадеме КЭС с капитализацией на дату анализа 55 млрд рублей, тогда как ТГК-9 имеет капитализацию в 23 млрд. Однако консолидация по каким то причинам происходит не на базе самой крупной компании, а на базе ТГК-9

- Долговая нагрузка ВТГК самая маленькая из всех компаний КЭСа.

- ВТГК самая дорогая по мультипликаторам компания из КЭСовских

- Доля ВТГК в произведённой в РФ электроэнергии наибольшая среди КЭСовских активов, по топливной эффективности на втором месте после ТГК-5. Бизнес находится в наиболее перспективных регионах с численность населения в регионах присутствия что-то около 5 млн человек.

- У ТГК-9 есть отчётность по МСФО за 2011 год, но нет отчётности по МСФО за 2010, 2009 гг… Поэтому для адекватности анализа пришлось анализировать отчётность в РСБУ

- ТГК-9 владеет сбытами КЭСа через промежуточную структуру ЗАО КЭС-Энергосбыт, а также 75% в ООО Пермская Сбытовая Компания

- Всего 16 дочерних компаний, т.е ТГК-9 кроме операционной компании ещё и холдинг

- За 2011 год ТГК-9 заплатила Управляющей компании (ЗАО «КЭС») 912 838 000 рублей и это больше, чем вознаграждение, которое заплатила ВТГК

- Инвест программа ТГК-9 составляет, что-то порядка 73,6 млрд рублей до 2017 года. Т.е свободных денежных потоков ближайшие 5 лет не увидеть

- Операционная прибыль ТГК-9 (по РСБУ даже не покрывает процентных платежей), а коэффициент долг/активам (я его называю коэффициентом задолженности составляет 0,52 (больше в секторе, только у «депресивного» ТГК-2)

Теперь о сделке по консолидации активов. На текущий момент схема владения выглядит так:

Рисунок Структура собственности

У КЭСа (в том числе через оффшорные структуры) в ТГК-5: 51,33%, в ТГК-6 40,51% (а если подтвердится информация о совместном с Prosperity владении офшором Primagate Trading Limited, то и того меньше), в ТГК-7: 50,82% и в ТГК-9: 77,5%. Таким образом КЭСу необходимо «уговорить» Интер РАО и что-то предложить миноритариям ТГК-6 или добрать 11% ТГК-6 с рынка. Также есть не решённая судьба блок-пакета РФ в ТГК-5, конкретной даты приватизации нет до сих пор. Поэтому не смотря на последний всплеск спекулятивной активности в акциях ТГК-5, ТГК-6, ВТГК, ТГК-9 возможность заработать на этой сделке всё ещё остаётся! Надо лишь внимательно отслеживать и ещё более внимательно отфильтровывать поступающую информацию.

На ниже приведённой схеме целевая структура собственности уже консолидированной ТГК-9. Вопросы означают, что мне не понятны целевые доли акционеров после закрытия сделки, так как нет официальных коэффициентов

Рисунок Целевая структура Консолидации

3 Комментария

Cocos27 августа 2012, 16:00надо брать Мосэнерго всё остольное шлак, ну может Интр рао ещё+2

Cocos27 августа 2012, 16:00надо брать Мосэнерго всё остольное шлак, ну может Интр рао ещё+2 Григорий27 августа 2012, 16:57У Элвиса тоже интересно0

Григорий27 августа 2012, 16:57У Элвиса тоже интересно0

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

27.02.2026

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

27.02.2026