Фондовый рынок США. Среднесрочные перспективы

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

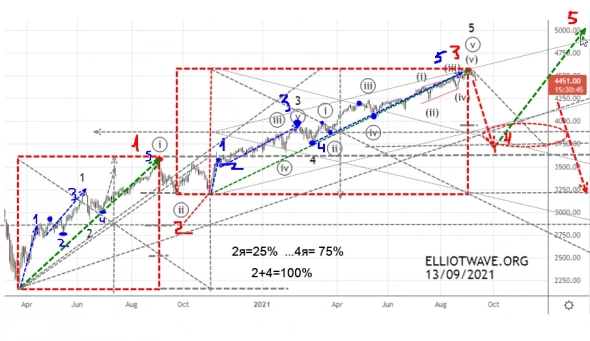

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

Ещё один интересный опережающий индикатор VVIX/VIX, как видим достижение красной зоны приводило к локальному развороту рынка акций. В целом, тут стоит отметить дивергенцию, когда VIX не показывает новых минимумов уже продолжительное время на фоне новых максимумов индексов.

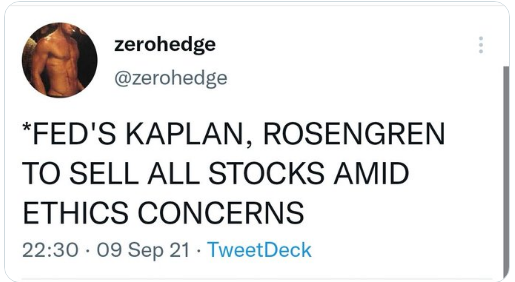

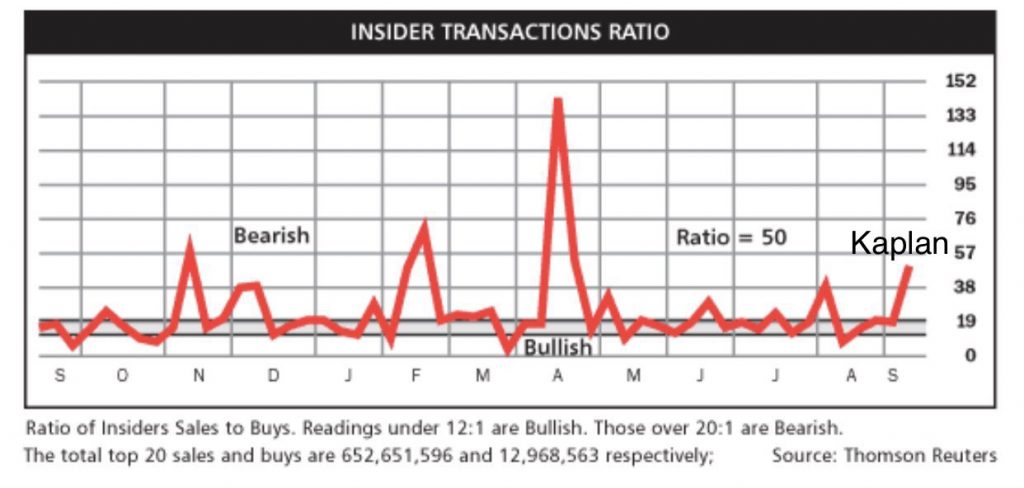

Ликвидности на ранках будет становиться всё меньше, сокращение QE уже начал ЕЦБ назвав это “ребалансировкой”, в скором времени этим займётся ФРС. Самое интересное, что сигнал к падению дают сами спикеры ФРС, они точно что-то знают.

В ближайшее временя фондовый рынок США продолжит снижение, во что это выльется, сформируется импульс вниз или нет, будет видно по его результатам. Тогда можно будет более конкретно говорить о целях и сроках, однако между двумя вариантами рассмотренными выше разница только по времени.

Более подробно: ELLIOTWAVE.ORG

RUH66614 сентября 2021, 18:49iii в кружечке — такие три в три бывают што всё пересекаецца?)0

RUH66614 сентября 2021, 18:49iii в кружечке — такие три в три бывают што всё пересекаецца?)0 Vikt14 сентября 2021, 19:41подписался. не подкачайте ребята. до ФРС не выкупят же. а там самое интересное пойдет. ваувау0

Vikt14 сентября 2021, 19:41подписался. не подкачайте ребята. до ФРС не выкупят же. а там самое интересное пойдет. ваувау0 ezomm14 сентября 2021, 20:03Я так не размечаю. 3я вероятно закончилась и начинается 4я .4я = 100%-2я=75% от 3й .

ezomm14 сентября 2021, 20:03Я так не размечаю. 3я вероятно закончилась и начинается 4я .4я = 100%-2я=75% от 3й . 0

0