Джи-Групп - строитель из Татарстана, сегодня сбор заявок!

Параметры нового выпуска:

Наименование выпуск: Джи-Групп 002Р-01

Сбор заявок: 11 августа 2021 года, размещение — 15.08.2021 года

Объем: 3 млрд руб.

Срок: 3 года, амортизация: 6 купон – 10%, 7-12 купоны – по 15% от номинала

Купонный период: 91 день

Ориентир купона: не более 11.5% годовых

Кредитный рейтинг:

Пересмотр кредитного рейтинга от АКРА ожидается в сентябре до BBB+ (уровнь рейтинга от Эксперта РА).

Цель займа - средства пойдут на начальный этап крупного проекта в Санкт-Петербурге — Лисино (подготовка площадки, инфраструктура).

Профиль компании:

G-Group – номер 1 девелопер на рынке Татарстана, бизнес работает с 1996 года. Представлен двумя компаниями: Унистрой – (сфера жилой недвижимости) и UD Group – (сфера коммерческой недвижимости).

G-Group, как указано в презентации, сегодня это:

№1 в Республике Татарстан по объему ввода жилья за 2017-2020 годы;

№25 по объему ввода жилья среди застройщиков РФ за 2020 год;

2.6 млн кв.м. земельный банк группы;

1.9 млн кв.м. реализованного жилья;

11 проектов в работе;

- 404 тыс. кв.м. коммерческой недвижимости в управлении.

Результаты операционной деятельности за 1 полугодие 2021 года:

Объем ввода жилья – 65.1 тыс. кв.м. (+28% г/г);

Продажи – 79 тыс. кв.м. (-1% г/г);

Выручка по жилой недвижимости – 7.6 млрд руб. (+18%г/г);

Выручка по коммерческой недвижимости – 867.5 млн руб. (+139% г/г);

Изменение условий программы субсидирования ипотеки не сильно повлияет на спрос Группы, поскольку девелопер работает в Казани (доля рынка ~25%), Уфе, Тольятти, где средние цены за кв.м. более низкие по сравнению с Московским регионом и Санкт- Петербургом.

Регионы присутствия и экспансии:

В Питере Группа планирует большой проект — это город-парк Лисино в Сестрорецке. Общая площадь проекта – более 100 Га для 57 домов и 13 тыс. жителей.

Менеджмент Группы не отмечает проблем со спросом, кроме Тольятти, поскольку в этом регионе большая часть населения зависит от Автоваза.

В целом рыночная конъюнктура в городах присутствия Группы остается благоприятной, где девелопер занимает лидирующие позиции.

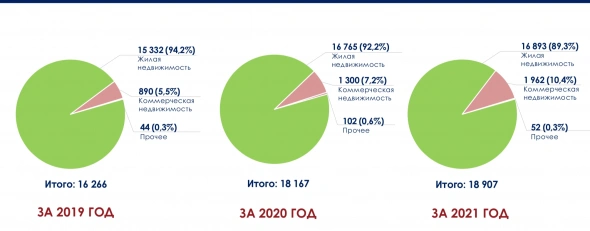

Выручка Группы по МФСО:

Большая часть выручки – это сегмент жилой недвижимости. Доля коммерческой недвижимости составляет 5-10%. По стратегии Группы в коммерческую сферу недвижимости они более 10% не закладывают, поскольку срок окупаемости по этому сегменту более 7 лет, плюс это значительно капиталоемкий бизнес и деньги в нем замораживаются надолго, что создает дополнительную нагрузку на капитал.

В конце осени 2020 года введен в эксплуатацию крупный торговый центр в Казани – ТЦ KazanMall, а в августе запланировано открытие ТЦ «Царево Village» на территории ЖК с таким же названием.

Для повышения ценности продукта на выходе, Группа дополняет свои жилищные комплексы коммерческой инфраструктурой.

Имеющегося земельного банка для Казани, Питера, Уфы хватит на 10 лет и на 5 лет для Тольятти.

Структура акционеров, менеджмент Джи-Групп:

Группой владеет семья Гильфановых через кипрский офшор Hansolo Limited.

Председатель совета директоров – Гильфанов Ильфат Рашитович, заместитель председателя – Гильфанов Альберт Рашитович.

Генеральный директор АО «ДЖИ-ГРУПП» — Халитов Линар Радикович.

По результатам анализа статей из открытых источников, можно прийти к выводу, что G-group пользуется доверием у президента Татарстана, также имеются связи на семейном уровне.

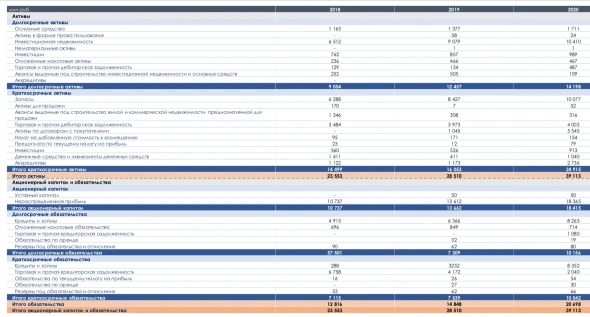

Финансовое положение:

Чистый долг/EBITDA LTM — 2,6

Чистый долг/EBITDA LTM (с эскроу) — 1,1

ROA -13%

ROE — 28%

Абсолютная ликвидность — 0,2

Текущая ликвидность — 2,4

Леверидж (D/E) по итогам 2020 года равен 0.9х, соответственно собственного капитала больше, чем совокупного долга.

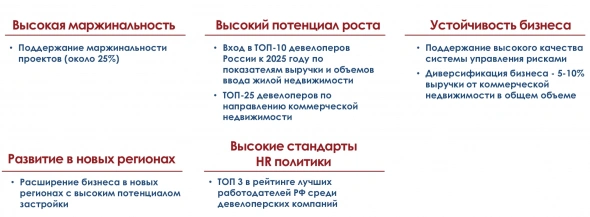

У компании утверждена стратегия, разработанная совместно с McKinsey&Company, которая предполагает трехкратный рост выручки по итогам 2023 года

Долговая нагрузка, структура долга:

У Группы имеется действующий выпуск облигаций Джи-гр 1Р1 на 1 млрд руб. с погашением 19 июня 2023, ставка 12.5%. С декабря этого года он начинает амортизироваться.

Весь долг Группы номинирован в рублях, в связи с чем, валютный риск отсутствует.

Установленный целевой уровень по долговой нагрузки — 1.0-2.2х, с учетом средств на эскроу-счетах соблюдается.

В 2021 году предстоит погасить 8.4 млрд руб. Денежных средств на счетах – 1.9 млрд руб. плюсуем эскроу-счета – 8.5 млрд руб. Если объекты будут сданы в срок, проблем с погашением текущих обязательств возникнуть не должно. В худшем случае долг смогут рефинансировать.

В целом долговая нагрузка по Группе не вызывает опасения и находится в норме.

Выводы:

Мое мнение по результатам знакомства с Группой положительное, немного напрягает отрицательный свободный денежный поток, но для девелоперов это нормально, поскольку существенная часть средств уходит в оборотный капитал, а деньги заморожены на эскроу-счетах.

Участвовать в размещении однозначно буду, выделю для этого 5% от капитала.

Для сведения:

Максимально возможный купон установлен на уровне — 11.5%, это дает эффективную доходность — 12.01%, премия к кривой ОФЗ ~520 б.п.

При этом, выпуск Пионер 1Р5 по дюрации и сопоставивым кредитным рейтингом торгуется с премией 340 б.п., хотя Пионер практически в 2 раза больше генерит выручки. Выпуск Брус 1Р2 по дюрации и более лучшим кредитным рейтингом (выше на 1 ступень) в рынке с премией 296 б.п.

Ожидаемый пересмотр кредитного рейтинга от АКРА до BBB+ в сентябре, может прибавить котировке 1-2%.

Делитесь своим мнение по компании в комментариях.

Не является инвестиционной рекомендацией!

Ога, это прямо из каждой строчки сквозит.

Сплошная реклама третьесортного дерьма в блоге.

В ЧС.