Ростелеком поднимает дивиденды

Сектор телеком операторов традиционно считается лучшим для доходных стратегий. Из-за отсутствия крупных инвестиций, значительную часть денежного потока компании обычно распределяют в виде дивидендов.

Президент ПАО «Ростелеком» Михаил Осеевский:

«По итогам 2021 года мы планируем рассмотреть возможность увеличить выплаты на одну акцию до 5,5-6 рублей, что предполагает существенно больший рост, чем мы таргетировали в новой дивидендной политике».

Напомню, новая див. политика, принятая в апреле текущего года, которая будет действовать до 2023 года включительно (выплаты по итогам 21, 22 и 23 года соответственно), предусматривает следующее:

«Компания будет стремиться выплачивать на одну обыкновенную акцию не менее 5 рублей и не менее чем на 5% больше на одну акцию, чем за предыдущий отчетный год». Чем-то напоминает старую див. политику Лукойла.

Здесь есть и ряд оговорок, из-за которых дивиденды могут быть отменены вовсе. Сюда входят высокие кап. затраты, существенные сделки по слиянию и поглощению, рост мультипликатора ND/OIBDA > 3, прочие факторы, которые могут оказать негативное влияние на результаты деятельности компании.

Рост дивидендов инвесторы восприняли с оптимизмом, котировки взлетели на 3% за день. Давайте оценим, есть ли финансовые возможности у компании осуществлять такие выплаты.

Чтобы отдавать акционерам 5 рублей на все типы акций, Ростелекому нужна сумма в 17,5 млрд. руб. Свободный денежный поток последние пару лет перекрывает эту цифру. Но если включить сюда платежи по кредитам, даже без учета аренды, то свободного денежного потока уже не хватает. Это приводит к росту долговой нагрузки, которая вновь выросла по сравнению с концом 2020 года.

Чистый долг на конец 2 квартала составил 494 млрд. руб. С ростом ставки будет расти и стоимость его обслуживания, на самом деле запас не такой уж и большой до уровня, когда дивиденды могут отменить, хоть это и маловероятно.

ND/OIBDA = 2,4

Если OIBDA по каким-либо причинам упадет на 30% от текущих значений, то будет пересечен порог, когда менеджмент может не выплачивать ничего акционерам. Этого не нужно бояться, но стоит держать такой момент в голове в ближайшие годы. Пока причин для подобного снижения нет, но форс-мажоры случаются.

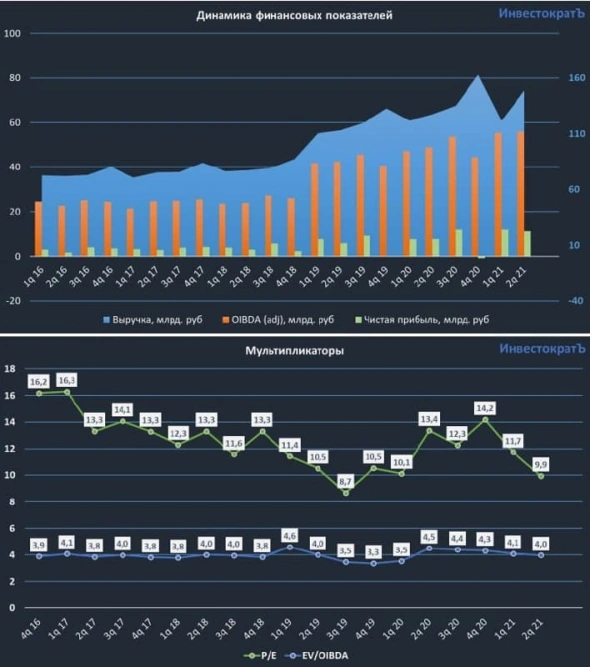

Теперь давайте о позитивном, вышел отчет компании по итогам 2 квартала.

📈 Выручка выросла на 9% г/г до 138,6 млрд. руб.

📈OIBDA выросла на 15% г/г до 55,9 млрд. руб.

📈 Чистая прибыль выросла на 46% г/г до 11,2 млрд. руб.

Ключевыми растущими сегментами остаются мобильная связь и цифровые сервисы, которые показали рост на 12,1% г/г и 16,4% г/г соответственно. Здесь менеджмент четко работает, даже убыточная фиксированная связь ушла на второй план и уже не оказывает сильного негативного влияния на общий результат.

Мультипликаторы:

P/E = 7,9

EV/OIBDA = 3,6

По мультипликаторам сейчас бизнес оценен справедливо, пока удается сохранять положительную динамику финансовых результатов. Из минусов только дивиденды в долг, но если ничего серьезного не произойдет и денежные потоки продолжат расти текущими темпами, то через пару лет ситуация будет не такой напряженной.

Даже если выплатят 6 рублей на акцию, к текущим ценам это дает лишь 6,9% годовых. Здесь, правда, финансовые доходы растут выше уровня инфляции, поэтому, див. доходность может быть чуть ниже среднего по сектору.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

EtemaL06 августа 2021, 19:56Отличный пост, спасибо!+1

EtemaL06 августа 2021, 19:56Отличный пост, спасибо!+1 Тот самый06 августа 2021, 19:57Вывод какой?0

Тот самый06 августа 2021, 19:57Вывод какой?0 Olaf Caldmeer07 августа 2021, 21:04Либо купить в очень-очень лонг и годика три сидеть, как собака на заборе.=)0

Olaf Caldmeer07 августа 2021, 21:04Либо купить в очень-очень лонг и годика три сидеть, как собака на заборе.=)0