Состояние денежного рынка США и долларовой ликвидности

Как мной и ожидалось, заседание ФРС прошло максимально по максимально голубиным рельсам, даже введены две программы дневных РЕПО для внутреннего и внешнего рынков, видимо это превентивная мера для демонстрации готовности ФРС противодействовать «Дельте».

Но есть несколько любопытных моментов: Пауэлл признал, что таргет по инфляции уже достигнут, но решения должны приниматься советом, и обсуждения уже идут; еще некоторое время инфляция порастет, за чем ФРС следит. Конечно, слово «Very» звучало у Пауэлла через слово, относительно рынка труда и экономики, но по рынку труда пока далеки от полной занятости, а как ее померять Пауэлл не сказал.

Судя по метрикам ВВП, PCE, дефлятора во II квартале сего года, у ФРС выбора нет – нужно ужесточать, думаю симпозиум в Джексон-холле будет занимательным.

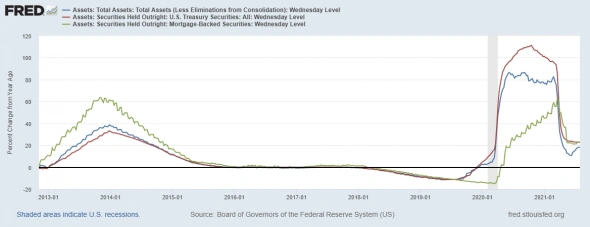

На неделе баланс ФРС снизился на 19 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним, и если в том году была необходимость, обусловленная пандемией, то сейчас спрос на деньги замедлился.

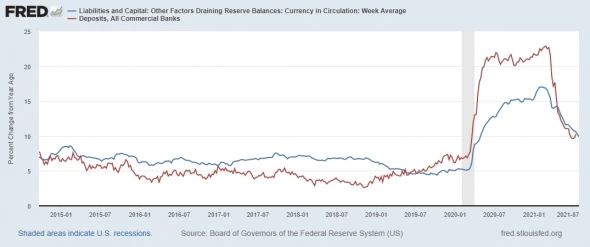

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет еще сократился на 100 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов. Пока спрос на доллары со стороны нерезидентов плоский.

Стоит отметить, что Конгресс ушел в отпуск, и счет Казначейства будет худеть до сентября. Вообще, Минфина планировал держать на счету 450 млрд долларов, которые уже близко.

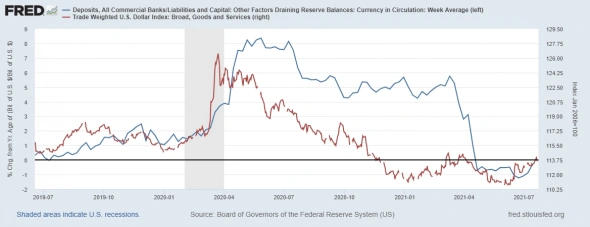

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности разошлись в динамике: депозиты в коммерческих банках выросли на 102 млрд долларов, а наличка без изменений относительно прошлой недели

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель снижается, при этом на прошлой неделе наблюдается небольшой рост из-за локального роста объема депозитов.

Такая ситуация с динамикой вышерассмотренных показателей локально поддерживает доллар

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель уже хорошо оттолкнулся от минимумов, что поддерживало доллар.

НО, если судить по динамике счета Казначейства и спросе на суточные РЕПО от нерезидентов, то ближайшие перспективы для доллара медвежьи. По крайней мере до Джексон-холла.

НО, есть еще одно «но», на предыдущее «НО»: учитывая, что рынок торгует будущее, то уже сейчас закладываются на ужесточение ДКП, что конечно же откликнется ростом доллара – это сильно усложняет оценки валютного рынка.

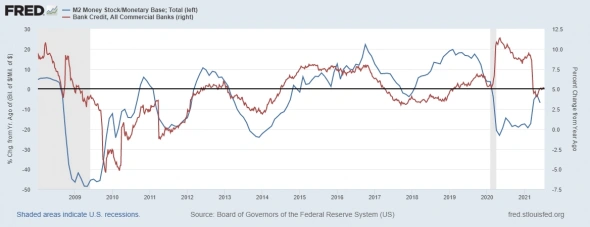

Если говорить о кредитном цикле, то он еще и не начинался, пока экономика «не хочет кушать деньги»

Красная линия – годовая динамика выданных кредитов всех направление во все коммерческие банках.

Синяя линия – банковский мультипликатор, который очень хорошо иллюстрирует «здоровье» кредитного цикла.

Мы видим, что после кризиса 2008 года, кредитный цикл восстанавливался несколько лет, но в то время, глубина падения была гораздо больше, чем в 2020 году. На сегодняшний день, кредиты вообще не растут, и в июне банковский мультипликатор даже чуть снизился.

Вернемся к ликвидности, с учетом роста ставки по избыточным резервам, ликвидность устремилась обратно на счета ФРС, и в среднем на текущей неделе, ФРС вернулось 900 млрд долларов, что является историческим рекордом

Пауэлл, эту историю не стал комментировать, но здесь ответ очевиден – экономика не хочет «кушать», это видно и по динамике кредитования.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель остается на докризисных минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель также на предкризисных уровнях, т.е. долларов на международном рынке в избытке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга на прошлой неделе без изменений, что обусловлено локальной остановкой роста спроса на длинные трежерис – долговой рынок переваривает перспективы.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель остается без особых изменений, но ожидания ужесточения ДКП играют свою роль – инфляционные ожидания подавлены. Весьма внушительная дивергенция накопилась между показателями, что несет повышенный риск для рисковых активов.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не синхронизируется с ожидаемой инфляцией.

ВЫВОД

Стоит обратить внимание на то, что экономика США не потребляет деньги, предоставленные ФРС, такая ситуация на денежном рынке не согласовывается с ожиданиями менеджеров (индекс PMI Composite), что может говорить о завышенных ожиданиях экономических агентов. Судя по предварительным данным по ВВП во II квартале, так оно и есть.

И хотя денег в системе очень много, такая ситуация больше не поддерживает рефялционные настроения и инфляционные ожидания остаются слабыми, а доходность длинных трежерис после падения не хочет расти.

ФРС еще продлили бычий праздник, им приходится нелегко, поэтому действовать регулятор будет крайне аккуратно, на текущий момент, уже «подстелили соломку» в виде двух программ по суточным РЕПО.

Месяц – именно столько есть у быков на фондовом рынке, для завершения первой волны роста, далее симпозиум в Джексон-холл, перед этим еще увидим данные по рынку труда и инфляции за июль.

---------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.